ПРЕДИСЛОВИЕ

Специфика российской деятельности вызывает настоятельную необходимость обобщения и анализа политики коммерческих банков в области валютных и финансовых операций, которая приобретает принципиально новое значение в условиях перехода к рыночным экономическим отношениям и активизации контактов с зарубежными странами. Учебник состоит из трех разделов.

В первом разделе учебника – «Валютный рынок Российской Федерации – становление, развитие, проблемы» рассмотрены теоретические вопросы валютных отношений и валютных рынков, а также проанализированы особенности развития операций с иностранной валютой в российских банках. Либерализация российской экономики сопровождалась образованием предприятий и организаций, которые в условиях развивающейся рыночной экономики все в большей степени сталкивались с внешнеэкономической деятельностью, а, следовательно, с операциями, совершаемыми в иностранной валюте.

Порядок осуществления операций в иностранной валюте и их учет за период 1992–1997 гг. не были окончательно разработаны и потому претерпевали многочисленные изменения, дополнения, уточнения. В силу этого в предлагаемой работе уполномоченные банки выступают проводниками и гарантами политики Банка России по всем вопросам, связанным с организацией и осуществлением внешнеэкономических связей, реализуя требования ЦБ РФ по валютному регулированию и валютному контролю. Право коммерческих банков, осуществляющих международные расчеты и связанные с ними валютные операции на международных рынках, подтверждается выдачей лицензий на проведение операций в иностранной валюте.

С учетом законодательной и нормативной базы по регулированию валютных операций и валютному контролю, регламентирующей валютные операции коммерческих банков РФ, рассмотрены вопросы лицензирования валютных операций, проведения операций с наличной иностранной валютой, по покупке и продаже безналичной иностранной валюты, регулированию валютного риска и ряду других. В конце раздела даны приложения.

Bo-втором разделе «Валютные рынки и валютные операции – виды, техника проведения, расчеты» использованы материалы зарубежных коммерческих банков, которые рассчитаны в основном на читателя, знакомого с основами проведения валютных сделок. Даны практические рекомендации по технике валютных операций, рассмотрены такие инструменты мирового валютного рынка, как валютные курсы, учетная ставка, валютные оговорки и др. Большое внимание уделено анализу сделок на срок, процедурам фиксации валютных курсов, расчетам расходов на хеджирование, анализу механизма валютных опционов, формам процентного арбитража, валютной позиции и ее ведению, а также другим вопросам, представляющим интерес для валютных подразделений коммерческих банков и валютных дилеров. Практические примеры помогут познакомиться с профессиональной деятельностью в области торговли валютой, проходящей ежедневно в крупных международных банках, однако, с учетом того, что «технология» во всех странах осуществления валютных операций – одна.

Данный раздел учебника написан в связи с возникшей потребностью российских коммерческих банков в условиях бурного развития валютных (в том числе международных) операций в подборе профессионалов, умеющих размещать валютные активы на еврорынке, зарабатывать на арбитражных операциях, осуществлять регулирование и страхование валютных рисков.

В третьем разделе – «Финансовые услуги коммерческих банков – формы, виды, законодательная база, бухгалтерский учет» дан комплексный анализ таких посреднических операций, как лизинг, факторинг, форфейтирование, траст, которые стали возможны в связи с универсализацией деятельности коммерческих банков. В современной практике коммерческий кредит фактически не встречается в чистом виде, а входит в категорию косвенного банковского финансирования в качестве ее наличной составной части. Рассматриваемые финансовые операции коммерческих банков являются самыми распространенными методами рефинансирования кредита. Так, например, предоставляя оборудование в лизинг, банки стимулируют развитие и обновление технической базы предприятий-производителей. Они приносят экономическую выгоду как банку, так и клиентам. Являясь гарантом обеспечения финансового посредничества, банки предоставляют возможность для своевременных расчетов между поставщиками и покупателями, снижают риск неплатежей. Участвуя в управлении имуществом физических и юридических лиц, они обеспечивают получение дохода от средств, вложенных в различные активы, а также снижают затраты клиентов по управлению ими. Структура данного раздела построена с учетом общей тенденции, характерной для современного состояния рынка банковских услуг, которая предполагает неуклонное расширение спектра оказываемых услуг в условиях межбанковской конкуренции.

Освещаются новые явления в области рассматриваемых финансовых услуг с учетом внедрения их в российскую практику. Анализ исследуемых операций сосредоточен на: таких понятиях, как лизинг, факторинг, форфейтирование, траст; раскрытии их преимуществ и недостатков; механизме реализации через условия контрактов; особенностях деятельности применяемых их компаний. Особое место занимают бухгалтерский учет и обзор актов правового регулирования этих нетрадиционных методов финансирования в российских условиях. В конце раздела даны приложения.

В учебнике приведены соответствующие расчеты, графики и примеры, призванные дать представление о роли банка в качестве финансового посредника в деле своевременности расчетов между поставщиками и покупателями, снижения риска неплатежа, выгоды с точки зрения экономической сделки. Анализ лизинга, факторинга, форфейтирования и траста проведен с учетом зарубежного опыта и практики их внедрения в российскую деловую жизнь, раскрытия их преимуществ и недостатков; механизма реализации через условия контрактов; использования нормативной и правовой базы и т.п.

Предлагаемый учебник может стать практическим пособием по внедрению перечисленных выше валютных операций и финансовых услуг в деятельность отечественных коммерческих банков.

Учебник предназначен для преподавателей и студентов экономических вузов, работников экономических служб предприятий и организаций, кредитных учреждений и финансовых органов, а также для интересующихся данной проблематикой, поскольку в работе сделана попытка обобщить практику коммерческих банков Запада и России в области валютных и финансовых операций.

РАЗДЕЛ I

ВАЛЮТНЫЙ РЫНОК РОССИЙСКОЙ ФЕДЕРАЦИИ – СТАНОВЛЕНИЕ, РАЗВИТИЕ, ПРОБЛЕМЫ

ТЕОРЕТИЧЕСКИЕ КОНЦЕПЦИИ ВАЛЮТНЫХ ОТНОШЕНИЙ И ВАЛЮТНЫХ РЫНКОВ

Из этой главы вы узнаете о:

• сущности валютных отчислений

• понятии валютного рынка

• валютном курсе, видах

Валютными называются отношения национальных (резидентских) денег с другими (нерезидентскими) деньгами. Деньги, рассматриваемые с точки зрения их участия в валютных отношениях, являются валютой.

Немаловажным является уточнение понятия «иностранная валюта». Валюта (valuta-m.) – буквально цена, стоимость.

Валюта – это, во-первых, денежная единица страны (например, рубль в РФ, доллар в США, лира в Италии и т.п.), а, во-вторых, это денежные знаки иностранных государств, а также кредитные и платежные документы, выраженные в иностранных денежных единицах и применяемые в международных расчетах (иностранная валюта); в-третьих, национальная счетная единица и платежные средства (СДР, экю).

При заключении сделок с иностранной валютой между банками используется лишь иностранная валюта, хранящаяся на счетах в зарубежных банках. Инвалюта подразделяется на безналичную и наличную.

Безналичная и наличная инвалюта

Безналичная валюта

= учтенные деньги в поименованной иностранной валюте

• средства на счетах в банках за рубежом

• векселя

• чеки Наличная валюта

= наличные деньги в форме банкнот и монет

_________________________________________________

В настоящее время на межбанковском валютном рынке нет банкнот или монет. Валютная операция потеряла материальную основу, а национальные денежные единицы противостоят друг другу фактически только в виде записей по корреспондентским счетам и электронных межбанковских трансанкций.

В современном мире валютная сфера приобретает все более важное значение. Особенно это важно для России после перехода к рыночным отношениям и постепенного превращения российского рубля в конвертируемую валюту.

Как известно, все национальные валюты делятся на две категории – конвертируемые и неконвертируемые в зависимости от режима их использования. Конвертируемые – это валюты, которые могут с той или иной степенью свободы обмениваться на другие валюты (нерезидентские). Неконвертируемые – это те валюты, которые не могут свободно обмениваться на иные валюты, их обмен осуществляется лишь по установленным государством правилам и определенным субъектам.

При этом очевидно, что невозможно абсолютно жестко провести грань между конвертируемыми и неконвертируемыми валютами. Степень свободы обмена имеет самые различные градации.

Валюты стран социализма относились и относятся до сих пор к неконвертируемым валютам. В этих странах граждане и предприятия имеют чрезвычайно ограниченные и жестко установленные возможности обмена и, тем самым, выхода на мировые рынки, поездки за границу и т.д.

Конвертируемые валюты, в свою очередь, подразделяются на свободно конвертируемые (СКВ) и внутренние (ограниченные) конвертируемые.

К свободно конвертируемым валютам относятся валюты, которые используются за пределами собственных стран. Это прежде всего валюты высокоразвитых стран – США, Японии, Великобритании, Швейцарии и др. При этом и среди свободно конвертируемых валют существуют свои градации по степени использования их в мировой валютной системе. Валюта США – американский доллар наиболее широко используемая валюта, а валюты других промышленно развитых стран используются в меньшей степени (табл. 1.1). В настоящее время к СКВ относят около 12 валют.

К внутренним конвертируемым валютам относят конвертируемые валюты, которые вне стран-резидентов почти или совсем не используются. В их число входят валюты стран третьего мира с рыночной экономикой.

Таблица 1.1. Изменения в валютной структуре резервных портфелей стран мира в 1976–1995 гг. (в % от общей величины)

|

|

Валютная

структура на конец года |

||

|

1976 |

1980 |

1995 |

|

|

Все

страны мира |

|

|

|

|

USD |

77,3 |

69,7 |

66,1 |

|

JPY |

2,0 |

4,2 |

7,6 |

|

DEM |

9,0 |

14,8 |

13,4 |

|

GBP,

FRF, NLG, CHF |

6,6 |

8,5 |

7,5 |

|

Прочие

валюты |

5,1 |

2,8 |

5,4 |

|

Развитые

индустриальные страны |

|

|

|

|

USD |

87,1 |

77,2 |

68,5 |

|

JPY |

1,8 |

3,3 |

7,0 |

|

DEM |

6,2 |

14,3 |

15,6 |

|

GBP,

FRF, NLG, CHF |

3,0 |

3,9 |

5,1 |

|

Прочие

валюты |

1,9 |

1,3 |

3,8 |

|

Развивающиеся

страны |

|

|

|

|

USD |

68,9 |

59,9 |

61,7 |

|

JPY |

2,2 |

5,4 |

7,8 |

|

DEM |

11,4 |

15,4 |

11,4 |

|

GBP,

FRF, NLG, CHF |

9,7 |

14,5 |

9,7 |

|

Прочие

валюты |

7,8 |

4,8 |

9,3 |

1 Деньги и кредит. – № 10. 1997. – С. 47.

Разделение стран и их общественно-социальных систем на высокоразвитые, социалистические и развивающиеся отчетливо коррелируется с характером их валют. Отсюда возникает вопрос: что является первичным – характер валюты и валютных отношений или социально-экономическая структура общества?

Видимо, социалистическая общественная система с государственно-управляемой экономикой основывается на непосредственной валюте. Государственное регулирование экономикой предполагает монополию внешней торговли, что неизбежно влечет за собой неконвертируемость валюты. С другой стороны, сама неконвертируемость валюты неизбежно приводит к государственному управлению экономикой, так как современное производство не может осуществляться вне связи с мировым рынком и, если это взаимодействие направляют исключительно государственные органы, то это с неизбежностью ведет к сосредоточению всех рычагов управления экономикой в руках государства. Таким образом, конвертируемость валюты в условиях директивной экономики – не экономический вопрос, а политико-правовой: допускает государство юридическим и физическим лицам владеть и использовать нерезидентские денежные средства – валюта конвертируемая, запрещает – валюта неконвертируемая. При этом важно также иметь в виду, что административными мерами нельзя ввести конвертируемость валюты; конвертируемость валюты зависит прежде всего от экономического потенциала той или иной страны.

В современной открытой рыночной экономике важную роль играют валютные отношения. Это влияние распространяется не только на экспортно-импортный сектор, но и на все остальные внутренние сферы экономики. Так, от курса доллара зависит не только выгодность экспорта или импорта, но и конкурентоспособность отечественного производства по сравнению с зарубежным.

1.1. Необходимость разработки теоретических подходов регулирования валютных курсов

В качестве примера возьмем некую экономическую систему, в которой используется определенный вид валютного курса. Это может быть валютный курс доллара США или другой валюты, используемой на мировом валютном рынке, или валютный курс коллективной валюты, основанной на «корзине» свободно конвертируемых валют.

Поскольку по этому курсу валюта покупается и продается на внутреннем валютном рынке, его можно назвать «ценой» валюты, которая может рассматриваться как товар на внутреннем рынке, использующем резидентскую валюту (национальные деньги). Но можно установить также реальную стоимость валюты, если взять цену в национальной валюте такого количества товаров национального производства, которое на мировом рынке стоит одну валютную единицу. Эту величину обозначим как «стоимость валюты». Естественно, что по различным товарам стоимость валюты может сильно меняться. Поэтому внутренние валютные отношения определяются двумя основными параметрами: «ценой» валюты и ее «стоимостью». Отношение стоимости валюты к ее цене назовем «валютным паритетом» национальной валюты (ВП национальной валюты).

Рассмотрим возможные случаи взаимоотношений цены и стоимости валюты и соответственно валютных паритетов.

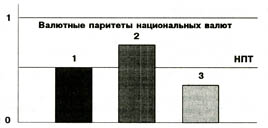

На рис. 1.1 изображены возможные варианты таких взаимоотношений. Первый случай, когда валютный паритет близок к 1, характерен для высокоразвитых стран. Вторая ситуация типична для стран с государственной экономикой и в этом случае выгоден импорт товаров, так как в условиях монополии внешней торговли государство получает большие бюджетные доходы от импорта товаров. И, наконец, третий вариант имеет место в странах третьего мира с относительно открытой экономикой. Как правило, в этих странах выгоден экспорт товаров (преимущественно сырьевого комплекса) и поэтому экспортная деятельность определенным образом регулируется государством.

Рис. 1.1

В настоящее время Россия перешла из страны с государственно-регулируемой экономикой в разряд страны третьего мира и для нее характерна третья ситуация. В этой связи возникает вопрос о наиболее оптимальном значении ВП национальной валюты.

Страны третьего мира характеризуются сравнительно отсталой экономикой и низкой производительностью труда. Если принять производительность труда в высокоразвитых странах за единицу, то можно определенным образом определить уровень производительности национального труда некоторым показателем – НПТ, существенно меньшим единицы. В соответствии с этим, можно представить три варианта совершенствования между величиной НПТ и ВП (рис. 1.2).

Ситуация 1 представляет положение, когда ВП примерно равен НПТ. Ситуация 2 – когда ВП превышает НПТ и ситуация 3 – ВП меньше НПТ.

Легко увидеть, что при ситуации 2 происходит стагнация национальной экономики, так как национальное производство становится неконкурентоспособным по отношению к импорту товаров иностранного производства. В случае 3 хорошие условия для национального производства, но при этом уровень жизни населения падает ввиду большой стоимости экспортных товаров; имеет место рост экспорта товаров. Наконец, наиболее оптимальной является ситуация 1 при соответствии между величиной ВП и НПТ. Цель валютной политики государства – поддерживать валютные, отношения в стране на уровне ситуации 1.

Рис. 1. 2

По экспортным оценкам ИАА «ФинИст» в 1994 г. валютная ситуация несколько стабилизировалась, приблизившись примерно к ситуации 1.

Но, в 1995 г. ввиду падения курса доллара, ситуация перешла в положение 2, что неблагоприятно отразилось на экспортных отраслях экономики.

Таким образом, задача валютной политики должна определить наиболее оптимальный валютный паритет рубля и поддерживать его имеющимися у ЦБ РФ средствами.

17 мая 1996 г. была введена система нормативного регулирования валютных курсов рубля по директивам ЦБ РФ и в качестве принципа регулирования фактически принят механизм регулирования на основе валютного паритета рубля. К 1997 г. валютный паритет (по различным подсчетам) колебался от 0,75 до 0,8, а по продовольственным товарам даже выше единицы. Следствием этого стали падение уровня инфляции и стабилизация рубля. Но вместе с тем завышенный валютный паритет поставил отечественную промышленность в тяжелое положение и для выхода из этой ситуации валютный паритет должен быть уменьшен как минимум в два раза, т.е. до уровня 1994 г. Таким образом, финансовая стабилизация привела к новому явлению в области валютных отношений, и попытка ослабить рубль приведет к новому всплеску инфляции. Сложившаяся ситуация требует разработки принципиально новых подходов к проблеме валютных отношений и национальной российской валюты, принципиально нового механизма конвертации.

1.2. Некоторые вопросы теории внутренних валютных рынков

Валютное регулирование осуществляется с помощью установления валютных отношений на внутреннем валютном рынке, который тесно связан с двумя главными типами рынков – товарным и финансовым.

Товарный и финансовый рынки отличаются друг от друга по своим характеристикам и закономерностям.

Для товарного рынка характерно то, что запас товаров примерно совпадает с рыночным предложением, так как хранение товаров – операция, требующая определенных затрат, и она не всегда, к тому же, представляется возможной, а также может быть связана с некоторыми внерыночными условиями (например, государственная политика создания стратегических запасов). В этой связи переход запасов товаров в предложение – взаимосвязанный процесс и не случайная, а контролируемая ситуация.

В отличие от товарного рынка, на финансовых рынках запас и предложение резко различаются. Накопление и хранение финансовых активов не только не требуют затрат, но и приносят определенные доходы (например, владение акциями приносит доход их владельцам – дивиденд). Ввиду этого на финансовых рынках всегда существует большое расхождение между предложением тех или иных активов и их реальным объемом, который потенциально может перейти в предложение.

Эти обстоятельства вызывают глубокие различия в динамике товарного и финансового рынка.

Рассмотрим закономерности развития товарного рынка. При отклонении предложения, например, при его уменьшении, происходит превышение спроса над предложением, цены на товары увеличиваются, это, в свою очередь, уменьшает спрос и в результате спрос и предложение приходят к равновесию. Таким образом, при отклонении от равновесия появляются обратные связи, которые воздействуют в обратном направлении, уменьшая расхождения между спросом и предложением. (Математики говорят, что имеет место типичная ситуация с отрицательной обратной связью). Отклонение от равновесия в результате обратной отрицательной связи приводит систему к новому устойчивому равновесному состоянию.

Совершенно иной характер наблюдается в динамике финансового рынка. Так, при превышении спроса над предложением (акций, долларов и т.п.) происходит рост цен активов. При определенном уровне этого превышения у инвесторов появляется интерес к покупке этих активов, к вложению в них средств. Это, в свою очередь, приводит к еще большему спросу и, соответственно, повышению цены на них. Таким образом, при отклонении от равновесия возникают обратные связи, которые не только приводят к стабилизации ситуации, а, напротив, вызывают дестабилизирующий эффект. (Такие системы в математике называются системами с положительной обратной связью). Системы с положительной обратной связью принципиально неустойчивы, выход из равновесия за определенные кредиты приводит, как правило, к неуправляемому, лавинообразному процессу. Фактически, именно на этом свойстве финансовых рынков и основаны финансовые спекуляции. Такую «лавину» могут вызвать и сравнительно небольшие средства: при игре на «повышение» они вызывают повышающую «лавину», при игре на «понижение» – понижающуюся.

Внутренний валютный рынок – есть частный случай финансовых рынков и на него распространяются закономерности финансовых рынков. Этот рынок потенциально неустойчив и происходящие на нем процессы имеют тенденцию приобретать лавинообразный характер. При этом, в условиях инфляции в стране, дестабилизация на внутреннем валютном рынке отражается в первую очередь не столько на курсе валюты, сколько на ее покупательной способности. Причем, понижательная тенденция может быть приостановлена и сменится обратным процессом – повышательной тенденцией. В любом случае нестабильность валютного рынка оказывает резко неблагоприятное воздействие на всех субъектов отечественной экономики. Поэтому было бы целесообразно, чтобы предполагаемый Правительством РФ валютный паритет рубля поддерживался Центральным Банком России таким образом, чтобы курс рубля незначительно отклонился от паритета и рост курса доллара соответствовал темпам инфляции в стране.

Ключевые понятия:

Валютные отношения

Валютный рынок

Валютный курс

Валютный паритет

Конвертируемость валюты

Паритет покупательной способности валют

ОСОБЕННОСТИ РАЗВИТИЯ ОПЕРАЦИЙ С ИНОСТРАННОЙ ВАЛЮТОЙ В РОССИЙСКИХ БАНКАХ

Из этой главы вы узнаете о:

• основных положениях Закона РФ «О валютном регулировании и валютном контроле»

• проведении коммерческими банками операций с наличной иностранной валютой

• значении и порядке действия «валютного коридора»

• операциях коммерческих банков по покупке и продаже безналичной иностранной валюты

• Инструкции ЦБ РФ «О порядке обязательной продажи предприятиями, объединениями, организациями части валютной выручки через уполномоченные банки и проведения операций на внутреннем валютном рынке Российской Федерации».

Одним из важнейших направлений реформирования экономики страны, вставшей на путь рыночных реформ, стало развитие внешнеэкономических связей. Свое конкретное воплощение данное направление нашло прежде всего в либерализации внешней торговли. Началом данного процесса в России следует считать Указ Президента РСФСР от 15 ноября 1991 г. № 213 «О либерализации внешнеэкономической деятельности на территории РСФСР». Этот Указ положил конец монополии государственных внешнеэкономических ведомств на осуществление экспортно-импортных операций, на протяжении многих лет игравших роль посредников между производителями экспортной продукции в нашей стране и их партнерами за рубежом. Указ от 15 ноября 1991 г. разрешал всем зарегистрированным на территории РСФСР предприятиям и объединениям независимо от форм собственности осуществление внешнеэкономической, в том числе и посреднической деятельности. Этот Указ во многом предопределил начало первого периода в развитии операций с иностранной валютой в тогда еще только создаваемых коммерческих банках.

Основополагающим документом стал Закон РФ «О валютном регулировании и валютном контроле» от 9 октября 1992 г. № 3615-1, который определил «принципы осуществления валютных операций в Российской Федерации, полномочия и функции органов валютного регулирования и валютного контроля, права и обязанности юридических и физических лиц в отношении владения, пользования и распоряжения валютными ценностями, ответственность за нарушения валютного законодательства». Этот Закон окончательно упразднил еще одну монополию – монополию Внешэкономбанка на проведение операций с иностранной валютой. Следует отметить, что первый период развития операций с иностранной валютой в коммерческих банках ознаменовался значительными успехами и в их проведении. Так, на 1 июля 1995 г. из 2568 зарегистрированных ЦБ РФ коммерческих банков 775 имели валютную лицензию, причем 262 из них получили генеральную лицензию. Наличие валютной лицензии стало для этих банков определяющим фактором сохранения собственных активов в период наиболее высоких темпов инфляции в России в 1992-1993 гг.

Однако 11 октября 1994 г. на валютном рынке произошло событие, которое можно охарактеризовать как второй этап в развитии валютных операций коммерческих банков России. «Черный вторник» показал, что при слабой регулируемости валютного сегмента финансового рынка события на Московской межбанковской валютной бирже (ММВБ) могут вызвать самые негативные последствия для всей российской экономики. Это был переход от излишне оптимистического периода работы коммерческих банков с иностранной валютой к более взвешенному этапу оценки опасной зависимости состояния всей экономики страны от курса одной иностранной валюты. С другой стороны, Минфин РФ и ЦБ РФ стали широко использовать свои полномочия для регулирования внешнеэкономической деятельности в России и операций коммерческих банков с иностранной валютой.

2.1. Лицензирование валютных операций Центральным банком РФ (Банком России)

Прежде всего следует отметить ужесточение политики ЦБ РФ в области лицензирования внешнеэкономической деятельности коммерческих банков. Довольно часто несоблюдавшийся у создаваемого банка срок работы в течение одного года с рублями стал неукоснительно соблюдаться. При выдаче валютных лицензий самое пристальное внимание стало обращаться на финансово-экономическое положение банка. Банкам со слабыми показателями практически был перекрыт доступ к валютным операциям. В результате в 1993 г. и в конце 1994 г. значительно сократилось число коммерческих банков, получивших лицензии ЦБ РФ на осуществление внешнеэкономической деятельности. Банк России выпустил 19 апреля 1996 г. нормативный акт № 276 «О требованиях к банкам, ходатайствующим о получении лицензии на осуществление банковских операций». Согласно этому документу в российской банковской системе применяются два вида лицензий. Первый вид лицензии дает право на осуществление банковских операций (за исключением привлечения во вклады средств физических лиц) со средствами в рублях и валюте, второй – на привлечение во вклады средств физических лиц.

Принципиально иным стал механизм выдачи лицензий на совершение валютных операций. До выхода этого акта существовало три вида валютных банковских лицензий, – внутренняя, расширенная и генеральная – получить которые банк мог лишь в последовательности по нарастающей по прошествии как минимум года работы на рублевом рынке. Теперь вновь создаваемые банки уже в момент подачи документов могут претендовать на получение валютной лицензии, дающей право на установление прямых корреспондентских отношений с неограниченным числом иностранных банков. Требование к ним единственное – величина уставного капитала должна соответствовать требованиям Инструкции № 1 на соответствующий период. Банк, обладающий уставным капиталом в 5 млн. экю, одновременно может претендовать на получение лицензии по работе с драгметаллом.

Новым нормативом сохранена особенность статуса генеральной банковской лицензии, но несколько изменено содержание самой лицензии. Теперь наличие такой лицензии не расширяет круг выполняемых банком операций. Генеральная лицензия призвана быть своего рода «фирменном знаком» российского банка за рубежом, позволяющим ему открывать свои филиалы за границей и приобретать акции банков-нерезидентов. Банк, претендующий на генеральную лицензию, должен иметь право на проведение всех видов банковских операций (за исключением работы с населением: заниматься ли ему этим видом деятельности, зависит от его собственного выбора), иметь собственный капитал, эквивалентный 5 млн экю, получить положительные заключения по результатам комплексной проверки не позднее чем за три месяца до предоставления документов.

По данным на 1 июля 1997 г. насчитывались 273 кредитных организации, имеющие генеральные лицензии и 61 кредитная организация, получившая право на проведение операций с драгметаллами [Деньги и кредит. – № 6. 1997. – С. 80.].

2.2. Операции коммерческих банков с наличной иностранной валютой

Как правило, все коммерческие банки, получившие ранее внутренние лицензии на проведение операций с иностранной валютой, начинали свою деятельность с покупки и продажи наличной инвалюты. Это свидетельствовало о простоте данного вида операции и ее привлекательности для населения в период сильной инфляции и «долларизации» экономики страны.

После «черного вторника» со стороны ЦБ РФ и Правительства РФ был предпринят ряд мер по вытеснению доллара не только как платежного средства из экономики России, но и как средства сбережения. Это политика имела определенный эффект, о чем свидетельствует тот факт, что в 1995 г. количество наличной иностранной валюты, завезенной в Россию уполномоченными банками, значительно сократилось по сравнению с 1994 г. Этому во многом способствовали меры государства по ограничению обращения в стране наличной иностранной валюты. Эти мероприятия носили как административный, так и экономический характер.

Первым административным шагом ЦБ РФ после «черного вторника» стало письмо № 125 от 7 декабря 1994 г., которое внесло существенные изменения в письмо Банка России № 107 от 2 сентября 1994 г. «Об уточнении порядка обращения наличной иностранной валюты на территории Российской Федерации».

В соответствии с этим письмом предприятия-резиденты имеют право снимать со своих текущих счетов наличную валюту на командировочные расходы не ранее, чем за три банковских дня до убытия работников в зарубежные командировки. В то же время уполномоченные банки не имеют права зачислять наличную иностранную валюту на текущие счета своих клиентов, кроме не израсходованных за границей во время командировки подотчетных сумм. Во всех остальных случаях для зачисления наличной иностранной валюты на текущий счет клиента последнему требуется специальная лицензия ЦБ РФ.

Данное решение часто не способствовало успешной работе отечественных предприятий с некоторыми зарубежными партнерами, которые за проданные им товары или оказанные услуги пытались расплачиваться наличной валютой. (Практика расплачиваться наличной инвалютой была свойственна некоторым китайским бизнесменам).

Но особые трудности испытали банки при организации своей работы по покупке и продаже наличной иностранной валюты населению. Началось с требования обеспечить безопасность своих обменных пунктов с помощью бронирования, которое было утверждено Инструкцией ЦБ РФ № 27 от 27 февраля 1995 г. «О порядке организации работы обменных пунктов на территории Российской Федерации, совершения и учета валютно-обменных операций уполномоченными банками». В приложении № 2 данной инструкции сформулированы технические требования к кабине кассира обменного пункта. В результате в 1995 г. количество обменных пунктов в стране не только не росло, но постоянно уменьшалось.

Следующим серьезным ударом по данному виду операций стал выход в свет Инструкции Государственной налоговой службы Российской Федерации № 25 от 29 июня 1995 г. «По применению Закона Российской Федерации «О подоходном налоге с физических лиц». Данной инструкцией было установлено, что при продаже или покупке иностранной валюты по курсу, соответственно ниже или выше установленного, налогооблагаемый доход определяется в виде разницы между курсом, установленным ЦБ РФ и курсом, по которому валюта была фактически продана или приобретена физическим лицом. Логика данного положения примерно такова: если человек купил в обменном пункте валюту по курсу ниже курса ЦБ РФ, то он на величину разницы между этими курсами получил якобы доход. Это значит, что с этой разницы с него удерживается налог в размере 12%. Иными словами, на банки возлагались функции налоговой инспекции, а это, как и любая новая функция, которую начинает выполнять банк, ведет к увеличению его расходов.

Но самое существенное влияние на операции коммерческих банков по покупке и продаже наличной иностранной валюты оказало значительное снижение инфляции. В 1995 г. размещение в тех же коммерческих банках рублевых вкладов во многих случаях оказалось гораздо эффективнее, чем покупка валюты. Введение с 1 июля 1995 г. «валютного коридора» [Введенный в 1995 г. ЦБ РФ «валютный курсовый коридор» был призван ограничить пределы возможных колебаний курса рубля к иностранным валютам и означал определенные гарантии, что курс рубля не превысит 4300 руб. /долл. США и не упадет ниже 4900 руб. /долл. США, а максимальное отклонение от центрального курса в 4600 руб. /долл. США составит не более ± 300 руб., или ± 6%. С 1 июля 1996 г. «валютный коридор» был заменен на «скользящую» привязку рубля к доллару. Границы курса определялись в пределах от 5000 руб. до 5600 руб. за доллар, а 31 декабря границы колебаний должны были составить от 5500 до 6100 руб. за доллар. Официальный курс рубля не привязывался к курсу ММВБ, а ежедневно устанавливался ЦБ РФ. В 1997 г. сохранился действовавший порядок установления официального курса российского рубля к иностранным валютам, причем параметры валютного коридора были заданы не на полгода, а на год вперед. 10 ноября 1997 г. было подписано совместное заявление Правительства РФ и ЦБ РФ «О политике валютного курса», согласно которому устанавливаются среднесрочные ориентиры динамики курса национальной валюты на период 1998 – 2000 гг. В течение этого срока курс будет находиться на уровне 6,2 руб. за доллар, а его возможные отклонения не превысят 15% от этого значения (т.е. возможный диапазон – от 5,25 до 7,15 руб. за доллар). Речь идет уже о деноминированных в 1000 раз рублях.] и наступившая после этого длительная стабилизация курса американского доллара, заметно сократили объемы операций коммерческих банков с наличной иностранной валютой. Большинство коммерческих банков вынуждены были пойти на закрытие нерентабельных обменных пунктов. Видимо, по мере стабилизации экономики и укрепления курса рубля операции с наличной иностранной валютой будут играть все меньшую роль в деятельности коммерческих банков. 20 июня 1997 г. был опубликован и вступил в силу Федеральный закон «О налоге на покупку иностранных денежных знаков и платежных документов, выраженных в иностранной валюте».

Поскольку в печати стали появляться утверждения, что разработки инструкции Госналогослужбы и Минфина по применению Закона предполагают включить в налогооблагаемую базу сумму и продаваемой, и покупаемой банком валюты, то банки стали понижать цены на получаемую и повышать цены на продаваемую валюту. Как следует из статей 2, 3 и 5 Закона, суммы, уплачиваемые банком за купленную у клиента инвалюту, не подлежит налогообложению.

В связи с введением в действие «Положения о прекращении на территории Российской Федерации расчетов в иностранной валюте за реализуемые физическими лицами товары (работы, услуги)» Банка России № 503 от 15 августа 1997 г. изменился порядок расчетов в иностранной валюте между резидентами – юридическим лицами и нерезидентами – юридическими лицами, между резидентами – юридическими лицами и между резидентами – юридическими и физическими лицами (резидентами и нерезидентами).

С 10 октября 1997 г. прекращены расчеты в иностранной валюте за реализуемые физическими лицами товары (работы, услуги). Это не относится к «магазинам беспошлинной торговли» – юридическим лицам, реализующими товары под таможенным контролем на таможенной территории РФ.

Уполномоченным банкам РФ разрешается с текущего валютного счета организации выдавать наличную иностранную валюту только для оплаты командировочных расходов сотрудников, направляемых за пределы РФ (см. образец).

2.3. Операции по покупке и продаже безналичной иностранной валюты

Самые существенные изменения после «черного вторника» произошли в области проведения коммерческими банками операций с безналичной иностранной валютой. Следует отметить, что одной из основных причин возникновения «черного вторника» стало то, что правила торгов на ММВБ не учитывали возможность возникновения подобных ситуаций и позволяли выставлять на покупку валюты заявки, реально не обеспеченная рублевыми средствами, а затем в течение торгов снимать заявки, провоцируя рост курса доллара. Поэтому с 18 октября 1994 г были ужесточены правила расчетов на ММВБ, где к операциям стали допускаться только банки – покупатели иностранной валюты, которые до начала торгов депонировали на счетах необходимые рублевые денежные средства.

Более активную позицию занял и Центральный банк на рынке безналичной валюты, который, в зависимости от обстоятельств, одинаково успешно начал выступать на ММВБ в роли как покупателя, так и продавца, оказывая при этом существенное влияние на формирование валютного курса. Стремительное развитие в этот период рынка государственных ценных бумаг предопределило значительный приток рублевых денежных средств в этот сектор финансового рынка. Создавшееся положение позволило ЦБ РФ принять решение о начале с 25 июня 1995 г. осуществления обязательной продажи части валютной экспортной выручки не через валютные биржи, как это предписывалось Инструкцией ЦБ РФ от 29 июня 1992 г. № 7 «О порядке обязательной продажи предприятиями, объединениями, организациями части валютной выручки через уполномоченные банки и проведения операций на внутреннем валютном рынке Российской Федерации», а на межбанковском валютном рынке. Это решение было изложено в Письме ЦБ РФ № 178 от 26 июня 1995 г. «Об изменении порядка обязательной продажи части валютной выручки на внутреннем валютном рынке».

Это решение стало исключительно судьбоносным для коммерческих банков. Если раньше, осуществляя обязательную продажу части валютной выручки на бирже, коммерческие банки вынуждены были платить ей комиссионные, занижая тем самым свои доходы, то после выхода вышеупомянутого Письма, они осуществляли это на межбанковском рынке, значительно повысив при этом доходность лизинговых операций. Почти одновременно все банки – продавцы безналичной иностранной валюты значительно сократили свои операции на валютных биржах. Возросшие доходы, которые были получены коммерческими банками в результате принятого решения – осуществлять операции по обязательной продаже иностранной валюты, минуя валютные биржи, позволили в определенной степени снизить потери от уменьшения объемов операций с наличной валютой.

Однако августовский кризис 1995 г. нанес сильный удар по доверию коммерческих банков друг другу по осуществлению операций по покупке и продаже безналичной иностранной валюты на межбанковском рынке. В сделках с инвалютой банки стали нуждаться в гаранте, которым и стала вновь валютная биржа. Объемы операций практически на всех валютных биржах заметно выросли после августа 1995 г.

Центральный банк издал Приказ от 17 июля 1997 г. № 02-311 «О внесении изменений и дополнений в Инструкцию Банка России от 29 июня 1992 г. № 7 «О порядке обязательной продажи учреждениями, объединениями, организациями части валютной выручки через уполномоченные банки и проведения операций на внутреннем валютном рынке Российской Федерации». В Инструкции были заменены слова «предприятиями, предприятий, предприятием, предприятия, предприятиям, предприятию» на слова «юридическими лицами, юридических лиц, юридическим лицом, юридического лица, юридические лица, юридическим лицам, юридическое лицо, юридическому лицу» (соответственно).

Юридическому лицу на основании договора банковского счета, заключенного с уполномоченным банком, параллельно открываются:

• транзитный валютный счет для зачисления в полном объеме поступлений в иностранной валюте, в том числе подлежащих обязательной продаже, и проведения других операций в соответствии с настоящей Инструкцией;

• текущий валютный счет для учета средств, остающихся в распоряжении юридического лица после обязательной продажи экспортной выручки, и совершения иных операций по счету в соответствии с валютным законодательством.

В Инструкции содержится также дополнение следующего содержания (п. 7): «На основании поручения клиента с его транзитного валютного счета могут быть проданы за рубли денежные средства в иностранной валюте, превышающие сумму обязательной продажи, как подлежащие обязательной продаже на внутреннем валютном рынке, так и не являющиеся таковыми. Денежные средства в рублях, полученные от продажи иностранной валюты с транзитного валютного счета, зачисляются в полном объеме на расчетный счет юридического лица, указанный в его поручении (заявке на продажу), и в дальнейшем используются на любые цели в соответствии с действующим законодательством».

Пункт 24 Инструкции формулируется в следующей редакции: «Юридические лица, являющиеся резидентами Российской Федерации, имеют право покупать иностранную валюту за рубли через уполномоченные банки на внутреннем валютном рынке в следующих целях:

• для осуществления текущих валютных операций, являющихся таковыми в соответствии с Законом Российской Федерации «О валютном регулировании и валютном контроле»;

• для осуществления валютных операций, связанных с движением капитала, которые в соответствии с нормативными актами Банка России осуществляются резидентами Российской Федерации без лицензий (разрешений) Банка России;

• для осуществления платежей в погашение кредитов, полученных в иностранной валюте у уполномоченных банков, включая проценты за пользование указанными кредитами, а также сумм штрафных санкций за неисполнение либо ненадлежащее исполнение обязательств по возврату этих кредитов;

• для оплаты командировочных расходов своих сотрудников, направляемых в командировку за границу;

• для осуществления платежей на валютные счета за границей, открытые в соответствии, с разрешениями Банка России (территориальных учреждений Банка России), для оплаты расходов на содержание представительств; и т. д.

С 1997 г. был принят Федеральный закон «О налоге на покупку иностранных денежных знаков и платежных документов, выраженных в иностранной валюте». Этот Закон предусматривал введение налога на покупку в иностранной валюте в размере 0,5%, соответственно 60% средств от налога стали поступать в федеральный бюджет, а остальные 40% – в местные бюджеты.

Приказом ЦБ РФ № 02-371 от 27 августа 1997 г. был утвержден «Порядок осуществления переводов иностранной валюты из Российской Федерации и в Российскую Федерацию без открытия текущих валютных счетов».

Указанными документами были сняты многие ограничения на совершение тех или иных видов валютных операций как резидентами, так и нерезидентами Российской Федерации. Согласно отмеченному Приказу стало возможным переводить свободно за границу до 2 тыс. долл. (причем ежедневно), тогда как прежде для осуществления указанной операции необходимо было разрешение ЦБ РФ.

В октябре 1997 г. Банк России сообщил, что уполномоченные банки могут зачислять и списывать иностранную валюту с валютных счетов юридических лиц по операциям с использованием пластиковых карт, проведенным до 24 часов 9-го октября, в течение не более 180 дней. Это правило было связано с изменением расчетов по кредитным картам с физическими лицами в иностранной валюте, предусматривающих эти операции с 10 октября 1997 г. исключительно в российских рублях. Новый порядок валютных операций с использованием платежных карт международных и российских систем был введен в соответствии с положением «О прекращении на территории РФ расчетов в иностранной валюте за реализуемые физическим лицам товары».

Правительство РФ и Банк России 10 ноября 1997 г. заявили о переходе от практики установления ежегодных ограничений для изменения курса российского рубля к определению среднесрочных ориентиров динамики курса национальной валюты. В соответствии с этим заявлением в 1998–2000 гг. центральный обменный курс российского рубля должен быть на уровне 6,2 руб. за 1 долл. США.

Перспективы развития операций с безналичной валютой на российском рынке в определяющей степени зависят от темпов интеграции страны в мировое экономическое пространство. Поскольку объемы внешней торговли России с зарубежными странами постоянно нарастают и не столько на межгосударственном, сколько на межфирменном уровне, т.е. в наиболее динамично развивающемся секторе отечественной экономики, то будущие операции с безналичной валютой в коммерческих банках не вызывают сомнений. Более того, отдельные крупнейшие российские банки небезуспешно проводят лизинговые операции не только на внутреннем, но и на внешнем валютном рынке.

2.4. Развитие корреспондентских отношений

Наличие развитой сети корреспондентских отношений является непременным условием успешной работы любого коммерческого банка, функционирующего на международном уровне. Еще недавно российские коммерческие банки стремились к тому, чтобы иметь как можно больше корреспондентских счетов. Такое отношение к развитию собственной корреспондентской сети со стороны отдельных звеньев в известной степени было продиктовано сложившейся в России системой лицензирования внешнеэкономической деятельности коммерческих банков. С другой стороны, стремление российских банков хранить свои валютные активы в зарубежных банках связано с политической и экономической нестабильностью, характерной для экономики переходного периода.

В последнее время, однако, подавляющее большинство банков отказалось от политики максимизации количества корреспондентских счетов в зарубежных банках. Изменение своей принципиальной позиции в данном вопросе многими банками было произведено по нескольким причинам.

Во-первых, российские банки стали исходить из того, что корреспондентская сеть должна соответствовать потребностям их клиентов, так как лишние или не в полную силу работающие счета, за ведение которых нужно платить зарубежным банкам, – это лишние расходы.

Во-вторых, громоздкая корреспондентская сеть часто не соответствует ресурсной базе российских банков. С одной стороны, валютных средств просто не хватает для подкрепления всех счетов, а с другой – процесс управления остатками на корреспондентских счетах при большом их количестве неизмеримо усложняется.

В-третьих, постепенно руководство коммерческих банков России пришло к выводу, что их банки имеют дело с хорошо функционирующим мировым банковским сообществом с широко развитой сетью корреспондентских отношений. В этих условиях достаточно для осуществления всех своих международных расчетов иметь свои коррсчета в двух-трех и как максимум пятнадцати ведущих международных банках.

В-четвертых, недавняя волна банкротств достаточно крупных зарубежных банков заставила российские банки осознать степень безопасности и надежности размещения собственных средств на своих корреспондентских счетах в зарубежных банках.

Все эти причины привели в конечном счете к тому, что количество своих корреспондентских счетов в зарубежных банках многими коммерческими банками России было значительно сокращено.

Особого внимания заслуживает и факт открытия корреспондентских счетов одних российских банков в иностранной валюте в других российских банках. Однако банковский кризис 1995 г. привел к тому, что ряд коммерческих банков лишился своих денег, находившихся на их корреспондентских счетах в банках. В результате многие коммерческие банки пошли на сокращение своей корреспондентской сети в отечественных банках.

Таким образом, в последнее время политика многих коммерческих банков в области развития своих корреспондентских отношений стала заметно отличаться своей взвешенностью и прагматизмом.

2.5. Осуществление валютного контроля

Валютный контроль за внешнеторговыми операциями

Создание эффективной системы валютного регулирования и валютного контроля, разработка комплекса мер, препятствующих проведению незаконных операций с валютными ценностями, и оттоки российских капиталов за рубеж – одна из важных задач, стоящих перед Банком России.

Работа по созданию в стране целостной системы валютного контроля, соответствующей состоянию и тенденциям развития российской экономики, была начата в 1993 г. во исполнение Федерального закона «О валютном регулировании и валютном контроле», Указов Президента и Постановлений Правительства РФ.

Принимая во внимание, что наиболее опасные для экономики страны нарушения валютного законодательства связаны с оттоком валютных средств за рубеж, первоочередные усилия Банка России были сконцентрированы на создании системы валютного контроля за совершением внешнеторговых сделок и обеспечении взаимодействия участвующих в нем органов и агентов валютного контроля.

Совместно с Государственным таможенным комитетом РФ (ГТК) Банк России разработал концепцию валютного контроля за внешнеторговым оборотом России, реализация которой нашла отражение во введенном с 1 января 1994 г. порядке осуществления валютного контроля за поступлением в Российскую Федерацию валютной выручки в иностранной валюте от экспорта товаров.

По данным ГТК России, из общего объема вывоза товаров в целом за период 1994–1997 гг. таможенно-банковским контролем было охвачено около 70% всех экспортных поставок. Причем, если в 1994 г. степень их охвата составляла 57%, в 1995 - 73%, то к 1997 г. - 82%.

Использование механизма таможенно-банковского контроля за репатриацией в страну выручки от экспорта товаров дало положительные результаты. Так, величина необоснованных непоступлений валютной выручки за поставки текущего периода, расчеты по которым в соответствии с контрактом, должны быть завершены до конца года, сократилась относительно ожидаемых поступлений с 30% в 1992–1993 гг. до 9% в 1995 г. и 7% в 1997 г. Причем, если в 1993 г. (до введения механизма таможенно-банковского контроля) поступления валютной выручки от экспорта товаров на транзитные счета экспортеров составляли всего 17,3% долл., то в 1994 г. их объем увеличился до 41,1 млрд. долл., а к 1997 г. – достиг 56,9 млрд. долл.

С 1 января 1996 г. таможенно-банковский контроль был распространен на операции, связанные с импортом товаров. Это позволило минимизировать возможность использования участниками внешнеэкономической деятельности такого канала утечки валютных средств за границу, как авансовые платежи, не подтвержденные поставками товаров в сроки, установленные законодательством.

Технология контроля построена на принципах, заложенных системой экспортного контроля, и распространяется на все виды сделок, предусматривающих ввоз товаров в таможенных режимах «выпуск для свободного обращения» и «реимпорт», по которым расчеты полностью или частично осуществляются в иностранной валюте.

По данным ГТК, сумма импортных операций, охваченных в 1997 г. системой контроля, составила 30,5 млрд. долл., или 67% от общего объема импорта, зафиксированного по грузовым таможенным декларациям. При этом резидентами был авансирован импорт товаров на сумму 12,4 млрд. долл.

Учитывая значительные объемы вывоза капитала за рубеж с нарушениями валютного законодательства, Банк России и его территориальные учреждения принимают меры по усилению контрольной деятельности и взаимодействию с другими контролирующими и правоохранительными органами. Значительно возросло количество представителей на временную приостановку действия банковских лицензий (в части проведения отдельных видов валютных операций), направленных территориальными учреждениями в Банк России. Сумма штрафных санкций, взысканных в бесспорном порядке с уполномоченных банков за ненадлежащее выполнение функций агентов валютного контроля составила к 1997 г. 9,0 млрд. руб.

Вместе с тем существенное количество поставок товаров и взаимных расчетов участников ВЭД остается вне системы валютного контроля, что снижает его эффективность в целом, а также искажают реальную картину имеющих место нарушений валютного законодательства, отражение которых действующими инструкциями не предусмотрено.

Задачи совершенствования таможенно-банковского контроля определяются общей политикой Банка России, в основе которой лежит сочетание усиления контрольной деятельности за соблюдением действующего законодательства с осуществлением взвешенных мер по постепенной отмене валютных ограничений.

В этой связи развитие и реформирование системы таможенно-банковского контроля за внешнеторговыми операциями целесообразно осуществлять по двум направлениям:

• расширение сферы применения действующей системы контроля за перемещением товаров, не связанным с осуществлением платежей в иностранной валюте, а также на взаиморасчеты за выполнение работ и оказание услуг;

• создание системы учета и мониторинга совершенных через уполномоченные банки текущих валютных операций резидентов, а также единой базы данных о нарушениях законодательства.

Для реализации первого направления необходимо внести изменения и дополнения в действующие нормативные Документы таможенно-банковского контроля, разработать новые, регламентирующие расширение охвата валютным контролем внешнеторговых операций резидентов. Так, следует уточнить отдельные нормы, содержащиеся в Федеральном законе «О государственном регулировании внешнеторговой деятельности». В соответствии со ст. 2 Закона под экспортом понимается и «вывоз товара, работ, услуг, результатов интеллектуальной деятельности, в том числе исключительных прав на них, с таможенной территории РФ за границу без обязательства об обратном ввозе. Факт экспорта фиксируется в момент пересечения товаром таможенной границы РФ, предоставления услуг и прав на результаты интеллектуальной деятельности. К экспорту товаров приравниваются отдельные коммерческие операции без вывоза товаров с таможенной территории РФ за границу, в частности, при закупке товаров иностранными лицами у российского лица для переработки и последующего вывоза переработанного товара за границу».

Законом не определены случаи, при которых операции, осуществляемые без вывоза товаров с таможенной территории РФ, могут быть отнесены к экспортным, в результате чего возникают вопросы о правомерности осуществления расчетов в иностранной валюте по такого рода операциям и возможность проведения фиктивных экспортных операций. В соответствии с действующим валютным законодательством резиденты могут без ограничений осуществлять расчеты в иностранной валюте только при совершении текущих валютных операций, к которым относятся и расчеты в иностранной валюте по экспорту и импорту товаров, работ и услуг, в том числе с отсрочкой платежа не более 180 дней. Таким образом, вопрос относительно законности получения иностранной валюты резидентом в вышеуказанных случаях зависит от того, насколько правомерно отнесение операций, предусматривающих закупку иностранным лицом товара у российского лица без вывоза его с таможенной территории РФ, к экспортным операциям. В настоящее время в результате нечеткости правовой базы хозяйствующие субъекты, оформляющие сделку по фиксированному экспортному контракту, уходят от обложения таких операций налогом на добавленную стоимость, а также могут избежать уплаты части налога на прибыль, используя разницу в ценах на внутреннем рынке РФ и мировом рынке. В этой связи представляется необходимым определить точный перечень «отдельных коммерческих операций без вывоза товаров с таможенной территории РФ за границу», относящихся в соответствии со ст. 2 указанного Закона к экспорту.

Кроме того, стоит вопрос об уточнении понятий экспорта и импорта работ (услуг). Решение этого вопроса позволит обосновать расчеты в иностранной валюте между резидентами и нерезидентами с правовой точки зрения. В случае, если работы (услуги), выполняемые резидентами на территории РФ для нерезидентов, не относятся к категории экспортных, они должны оплачиваться только в валюте РФ. Следовательно, иностранные фирмы будут производить расчеты через счета российских банков, что позволит налоговым органам взыскать с них все причитающиеся налоги. Поэтому необходимо определить, относятся ли к импорту работы и услуги, выполняемые и оказываемые нерезидентами резидентам на территории РФ.

Для реализации второго направления развития системы таможенно-банковского контроля, а также обеспечения потребностей, связанных с формированием платежного баланса РФ, Банк России по согласованию с ГТК приступил к созданию дополнительной схемы информационных потоков между уполномоченными банками и своими территориальными учреждениями. Новая схема позволит организовать необходимую базу данных для осуществления постоянного мониторинга за репатриацией в РФ валютной выручки от экспортных операций и платежами по импортным операциям в целях оперативного выявления и принятия адекватных мер по фактам нарушений валютного законодательства.

Валютный контроль за вывозом капитала предприятиями и организациями небанковского сектора

Контроль за небанковскими учреждениями является несвойственной Банку России функцией и его осуществление территориальными учреждениями Банка России затруднительно. Поэтому Банком России был проведен комплекс работ, направленных на совершенствование системы лицензирования, учета и контроля за капитальными операциями. При выдаче лицензии принимаются во внимание характер операции и ее соответствие экономическим интересам России. Так, лицензии на взносы в уставный капитал иностранных юридических лиц выдаются, как правило, только в случае создания поддерживающих производств и структур, обслуживающих российский экспорт, а также при учреждении организаций, деятельность которых направлена на привлечение в Россию иностранных инвестиций и кредитов.

Одним из наиболее жестких требований, предъявляемых ЦБ РФ к резиденту при выдаче лицензий или разрешений, является отсутствие задолженности перед бюджетом.

Открытие счетов за рубежом допускается для обслуживания представительств российских юридических лиц за границей. Лицензия на открытие счета в иностранном банке может быть дана при невозможности проведения расчетов через уполномоченные российские банки, а также в случае необходимости открытия специальных счетов для привлечения крупных кредитований от международных финансовых организаций.

При принятии решения об открытии таких счетов учитывается наличие специальных правительственных рыночных соглашений по проектному финансированию, в разработке которых участвует Банк России. Счета открываются преимущественно в росзагранбанках, или же эти банки выступают в качестве агентов, открывающих счет на свое имя по поручению российских резидентов в иных банках-нерезидентах. Такой порядок обеспечивает должный контроль за движением средств по счетам.

В настоящее время Банком России разработана система регистрации и учета выданных лицензий и разрешений на все валютные операции, связанные с движением капитала. Определен перечень документов, необходимых к представлению резидентами в Банк России для получения лицензии на осуществление таких операций.

В дополнение к требованиям, установленным для резидентов – держателей лицензий об обязательности представления в Банк России платежных документов, подтверждающих факт совершения валютных операций в рамках выданных лицензий. В апреле 1996 г. была введена формализованная отчетность по таким операциям, как прямые и портфельные инвестиции за рубеж, привлечение финансовых кредитов от нерезидентов, открытие представительских счетов в банках-нерезидентах.

Для упорядочения процесса лицензирования Банк России определил перечень документов и обязательные параметры (реквизиты), которые должны содержаться в анкете выдаваемых лицензий и разрешений по основным видам операций, связанным с движением капитала.

С целью обеспечить оперативность принятия решений и повысить эффективность контроля за соответствием проводимых резидентами капитальных операций действующему законодательству за счет максимального приближения органов валютного контроля к месту регистрации экономических агентов Банк России утвердил и ввел с 1 ноября 1996 г. «Временный порядок предоставления главными территориальными управле

Стр. 34 - 39 в книге отсутствуют

ются среднесрочные ориентиры динамики курса рубля на период 1998 - 2000 гт.

На уровне международных отношений валютный курс всегда являлся инструментом внешней политики, так как валютная политика государства всегда отражает внутренние и внешние экономические интересы страны. При этом определяющие факторы валютного положения государства неоднозначно воздействуют на различные экономические составляющие.

Внешняя торговля. Последствия «валютного коридора» для национальных экспортеров и импортеров противоположны: экспортеры отказываются в проигрыше, тогда как импортеры получают определенные преимущества от изменений курса валюты.