По примеру иностранных банков внедряются некоторые другие трастовые услуги: хранение ценностей в сейфах, депозитарное обслуживание ценных бумаг (от регистрации, расчетов по сделкам до выплаты дивидендов), проведение собраний акционеров, финансовое консультирование, исследование рынков, форвардные операции и др.

Как уже отмечалось, широко использовать все многообразие современного траста мешает полное отсутствие законодательства о доверительном управлении имуществом. Банки вынуждены часто маскировать такие услуги под видом депозитных договоров, агентских и комиссионных соглашений, которые юридически более прописаны в части прав, обязанностей и гарантий сторон. Перечень операций детализирован в ст. 5 Закона РФ «О банках и банковской деятельности». Единственный документ, который отдаленно, по мнению некоторых экспертов, может претендовать на Закон о трасте и в какой-то мере регламентирует доверительное управление – это Указ № 2296 от 24 декабря 1993 г.

В настоящее время мощнейший мотивационный управленческий механизм, так блестяще зарекомендовавший себя в западных странах, в России практически отсутствует. Сохраняется только несколько забалансовых операций, осуществляемых в основном банками. В зависимости от их размера, масштабов деятельности объем таких сделок колеблется. Для сравнения – на Западе эта цифра исчисляется десятками триллионов долларов, а набор трастовых услуг – почти полутора тысячами, в России – менее десятка. Таково микроскопическое пространство, которое российские законы оставили для управления доверительной собственностью граждан и юридических лиц. Это – размещение средств на депозитах в других банках. Прямые и портфельные инвестиции через банки, финансовые и трастовые компании, а также операции через них на национальных и международных валютных, фондовых, кредитных рынках еще очень скромны. Развитие таких операций сдерживают законодательство России, запретительное финансовое регулирование, низкая (по представлениям инвесторов) доходность подобных операций, недостаток информированности, предприимчивости, деловой культуры и много другое.

Подавляющая часть трастовых услуг приходится на несколько крупных банков. Большинство остальных не располагают необходимыми для этого достаточными собственными ресурсами, диверсифицированной кредитной, инвестиционной валютной политикой, широкими кооперационными связями с Другими финансово-кредитными учреждениями и производствами. Лишь единицы в состоянии выдерживать введенные ЦБ РФ нормы резервирования по трастовым операциям, требования по обязательному раскрытию информации о клиентах, а также нести издержки, связанные с иммобилизацией части активов и неизбежными в подобных случаях потерями. Небольшие банки – их в России 9/10 всего количества – организуют незначительные трастовые фирмы, специализирующиеся на розничном обслуживании.

В действующем плане счетов не предусмотрен учет трастовых операций. Их можно учитывать на счетах срочных вкладов и депозитов: счет 711 «Вклады граждан» и счет 713 «Вклады и депозиты предприятий, организаций» по лицевым счетам, открываемым на каждого доверителя. По кредиту данных счетов отражается возникновение задолженности перед доверителями при поступлении денежных средств на корреспондентский счет банка или в кассу, а по дебету – погашение задолженности перед доверителями при перечислении денежных средств.

Полученные в управление средства для приобретения ценных бумаг отражаются на кредите счета 812 «Средства клиентов по брокерским операциям с ценными бумагами». По дебету этого счета отражается перечисление дебетовых средств при приобретении ценных бумаг по поручению клиентов. Начисление процентов за пользование деньгами клиентов производится по дебету счета 970 «Операционные и разные расходы» в корреспонденции с кредитом счета 904 «Прочие дебиторы и кредиторы».

Сущность траста вытекает из гражданско-правовых отношений между доверителем и поверенным и оформляется договором поручения или комиссии. Возникающие при этом денежно-расчетные отношения в части начисления процентов по вкладам включаются в состав расходов, относимых на себестоимость оказываемых банком услуг.

Вопросы бухгалтерского учета другого имущества, переданного в траст, в настоящее время полностью не разработаны. Представляется, что учет этого имущества должен вестись на внебалансовых счетах банка. В балансе отражается только комиссия, полученная в доход банка. Учет комиссии ведется на отдельном лицевом счете к счету 960 «Операционные и разные доходы». Сумма комиссии включает налог на добавленную стоимость и специальный налог.

10.2. Практика реализации соглашения трастового управления в российских банках

В своей деятельности на территории Российской Федерации коммерческие банки руководствуются Законом «О Центральном банке РСФСР (Банка России)» и Законом РСФСР «О банках и банковской деятельности», в котором трастовые операции определены как «привлечение и размещение средств и управление ценными бумагами по поручению клиентов» (ст. 5). Выделение указанных действий в отдельную банковскую операцию имеет смысл, если в основе такой операции лежит соглашение, отличное от договора комиссии или поручения; в противном случае указанные действия практически полностью подпадают под совершение банком брокерских операций.

Центральный банк Российской Федерации разработал Методические указания по проведению доверительных (трастовых) операций коммерческими банками на территории России, включающие следующие основные разделы:

• правовое оформление управления имуществом;

• общие фонды банковского управления;

• договор о доверительном управлении имуществом в общем фонде банковского управления.

В настоящее время услуги по доверительному управлению предоставляют крупнейшие российские банки: МЕНАТЕП, «Российский кредит», «Церих» и др.

При заключении соглашения о трасте доверителю (независимо от того, является ли он физическим или юридическим лицом–резидентом или нерезидентом России), предлагается аналитическая информация о состоянии финансового рынка, содержащая помимо словесного описания и графические иллюстрации: гистограммы, таблицы, графики и т.п. Анализ финансового рынка проводится экспертами-аналитиками банка с применением методов статистической обработки информации и экономико-математического моделирования, что позволяет качественно обработать информационные потоки, установить степень влияния различных факторов и выявить тенденции развития определенного сегмента финансового рынка на заданном временном отрезке, а также определить прогнозные значения в вероятностном интервале.

По условиям соглашения о доверительном управлении денежными средствами, заключаемого банком с юридическим (или физическим) лицом, потенциальному инвестору предлагается осуществить на основе собственных предпочтений вложения в один или несколько сегментов финансового рынка:

• государственные ценные бумаги;

• ценные бумаги банка – доверительного управляющего;

• ссудный капитал: коммерческие кредиты юридическим лицам–резидентам РФ, межбанковские кредиты (депозиты) российским и иностранным банкам;

• вторичный фондовый рынок: корпоративные ценные бумаги российских промышленных предприятий, фондов, объединений, банков.

На основании соглашения о трастовом размещении денежных средств и управлении ими сотрудники банка формируют «портфель вложений» путем выполнения инструкции доверителя и инвестирования средств в сегменты финансового рынка, предусмотренные условиями соглашения, а также в наиболее перспективные области, выявленные в результате анализа экономической ситуации и прогноза динамики ее развития. При этом в период осуществления соглашения доверитель получает от банка полную информацию о ходе реализации заключенного соглашения посредством ежемесячных отчетов.

Вознаграждение, получаемые банком за управление средствами доверителя, напрямую зависит от результатов проведения финансовых операций: по условиям трастового соглашения его величина устанавливается как процент от величины полученного дохода. Следовательно, банк заинтересован в наиболее оптимальной (с точки зрения максимализации дохода) диверсификации трастового портфеля.

Анализ, осуществляемый по многим критериям, постоянное отслеживание ситуаций на валютном рынке, фондовом рынке и рынке краткосрочных кредитных ресурсов, внесение изменений и дополнений в существующие прогнозы позволяют избежать необоснованных рисков финансовых вложений и, таким образом, увеличить доходы клиентов.

Разумный риск доверителей позволяет получить им более высокий (по сравнению с размещением средств на депозитных вкладах) процент дохода – до 25% в эквиваленте долларов США, а банку – аккумулировать финансовые вложения клиентов и направлять их на осуществление инвестиционных программ промышленных предприятий в России.

Очевидно, что трастовые операции будут развиваться согласно положениям Гражданского кодекса РФ, и это позволит участникам рынка действовать в рамках сложившейся законодательной системы. Сложность остается в отсутствии соответствующих нормативных актов, определяющих: порядок учета операций по доверительному управлению имуществом у доверительного управляющего и отражение их в балансе управляющей компании; порядок, размеры и условия резервирования имущества для банков – доверительных управляющих; вопросы налогообложения, ответственность доверительных управляющих, лицензирования управляющей компании, не являющейся банком, и т.п.

В целом, будущее трастовых операций в России зависит от соответствия распоряжений и нормативных актов Минфина РФ, Центрального Банка РФ, Государственной налоговой полиции реалиям сегодняшнего дня, что и предопределит темпы роста активности участников этого вида услуг.

Ключевые понятия

Траст

Учредитель траста

Лизингополучатель

Распорядитель траста

Бенефициар

Агент и агентские функции

Доверительное управление

Доверительная собственность

Публичный траст

Пенсионный траст

Дискреционный траст

Финансовый траст

Трасты по недвижимости

(акционерные, залоговые, комбинированные)

Тресты

Договор-поручение или договор-комиссии

КОНТРОЛЬНЫЕ ВОПРОСЫ И ЗАДАНИЯ:

Перечислите формы лизинга.

В чем состоят преимущества и недостатки лизинга?

В чем заключается механизм лизинговых операций?

В чем заключается сущность лизинга и аренды?

Какие характеристики берутся в основу различных форм лизинга?

Что включают в себя лизинговые контракты?

Приведите основные примеры применения лизинга в России.

Как регулируется лицензирование лизинговой деятельности в России?

Сущность факторинга.

В чем отличие форфейтинга от факторинга?

Чему следует уделить основное внимание, анализируя условия сделки форфейтирования?

В чем состоит цель факторинга?

Как вы понимаете организацию факторинга?

В каких случаях не производятся факторинговые операции?

Определите основное отличие цессии от факторинга.

Как вы понимаете сущность форфейтинга?

В чем отличие форфейтинга от факторинга?

Какие риски возникают при операциях форфейтирования?

К чему сводятся преимущества и недостатки форфейтирования для импортера и экспортера?

Как используется аваль при форфейтировании?

Объясните порядок использования форфейтинга в российских коммерческих банках.

Какие трастовые услуги предоставляются отдельным лицам?

Какие трастовые услуги предоставляются юридическим лицам?

Какие виды трастовых операций совершают банки Российской Федерации?

В чем заключаются функции траст-отделов коммерческих банков?

Перечислите основные виды траста по недвижимости.

Доверительность и владение.

Дайте определение траста

Каковы размеры платы за услуги по ведению траста (на примере США)?

Дайте характеристику основным законодательным актам, регулирующим трастовую деятельность в России.

Приложения

Приложение III. 1

Нижеподписавшаяся фирма (в дальнейшем именуется «Лизингополучатель») представляет Лизинговой компании (в дальнейшем именуемой «Лизингодатель») предложение заключить с ней нижеследующий

ЛИЗИНГОВЫЙ КОНТРАКТ

1. Лизингодатель и объект лизинговой сделки

1.1. Фирме___________________, зарегистрированной в торговом реестре _______________ , предоставляется в качестве объекта лизинговой сделки__________________как описано в приложении, составляющем неотъемлемую часть Контракта, для производственной эксплуатации пользователем (фирма и адрес)

1.2. Поставщиком данного объекта лизинговой сделки является фирма________________________________________________________, которая, вероятно, сдаст объект лизинговой сделки в__-й неделе 19___года на будущем месте его установки в__________________________.

2. Срок действия контракта

Лизинговый контракт остается в силе на протяжении____________начиная с даты ввода объекта лизинговой сделки в эксплуатацию и не подлежит одностороннему расторжению со стороны Лизингополучателя.

3. Приемка объекта лизинговой сделки

3.1. Лизингополучатель или Пользователь обязан принимать объект непосредственно при поставке. Все технические и правовые предпосылки приемки, монтажа и эксплуатации обеспечиваются Лизингополучателем или Пользователем за его собственный счет.

В случае, если Лизингополучатель или Пользователь не выполняет этих условий, Лизингодатель вправе расторгнуть контракт. Лизингополучатель обязан возместить Лизингодателю возникающие в результате этого убытки.

3.2. При приемке объекта лизинговой сделки Лизингополучателем или Пользователем подтверждаются комплектная поставка, безупречное функционирование объекта и его ввод в эксплуатацию для обеспечения цели путем совместного оформления Протокола приемки, подписываемого Лизингодателем. Лизингополучателем, возможным Пользователем и Поставщиком объекта.

3.3. Устраняемые недостатки указываются в Протоколе приемки. Лизингодатель поручает Поставщику устранить эти недостатки в течение определенного срока; при невыполнении Поставщиком этого обязательства за его счет обеспечивается замена неисправного объекта.

3.4. Если Лизингополучатель отказывается принимать объект лизинговой сделки из-за наличия исключающих нормальную эксплуатацию объекта неустраняемых недостатков. Лизингополучатель обязан в письменной форме поставить Лизингодателя об этом в известность с указанием и доказательством обнаруженных недостатков. Такая рекламация Лизингополучателя дает Лизингодателю право объявить Поставщику о расторжении контракта о поставке. Требования поставщика о возмещении убытков в связи с неоправданным расторжением контракта предъявляются Лизингополучателю.

3.5. В случае, если Лизингополучатель не заявляет о наличии недостатков, устранение которых невозможно, и не подписывает Протокол о приемке, то приемка считается совершившейся через два месяца после поставки объекта лизинговой сделки.

3.6. При приемке объекта Лизингополучатель принимает на себя все права Лизингодателя в отношении Поставщика и обеспечивает освобождение Лизингодателя от всех связанных с этим убытков и судебных исков.

Начиная с момента приемки Лизингодатель не отвечает перед Лизингополучателем, который сам подобрал объект лизинговой сделки и Поставщика, ни за обязанности Поставщика, ни за определенные свойства или пригодность объекта, ни за ущерб, возникший в результате эксплуатации.

4. Лизинговые взносы

4.1. Лизинговые взносы составляют______________________и уплачиваются в следующем порядке:

– (график производства платежей)

– (1-й лизинговый взнос в день приемки) затем ежемесячно

поквартально

два раза в течение года

ежегодно

– (с/без отдельного востребования)

4.2. Вышеупомянутые лизинговые взносы изменяются по мере:

– повышения покупной цены объекта лизинговой сделки до приемки объекта (включая стоимость транспортировки и монтажа);

– повышения или введения новых государственных сборов и пошлин, взимаемых в связи с лизинговым контрактом;

– повышения затрат Лизингодателя на рефинансирование по сравнению с затратами в момент принятия контракта (специальные условия рефинансирования в случае пролонгированных кредитов).

Все налоги, взимаемые в связи с настоящим Контрактом по лизингу в стране Лизингополучателя, относятся на его счет. В любом случае Лизингодатель должен получить оговоренные арендные суммы в полном размере.

4.3. Лизинговые взносы представляют собой оплату за обычное производственное использование. Использование в более широком смысле предполагает отдельные соглашения.

4.4. Ограниченная возможность или невозможность использования объекта лизинговой сделки вследствие повреждения, юридической, технической или экономической непригодности, а также в связи со случайностями или непреодолимой силой, не отразится на обязательствах по Контракту. Обязанность произвести платеж лизинговых взносов остается неизменной.

5. Просрочка

5.1. В случае просрочки Лизингополучателем платежа лизинговых взносов в соответствии с пунктом 4 и неуплаты, несмотря на напоминание и предоставление дополнительного срока в 30 дней, Лизингодатель имеет право расторгнуть Контракт и реализовать предоставленные ему гарантии.

5.2. Лизингополучатель обязан уплатить пеню за просрочку, начиная с даты наступления просрочки в размере ставки «прайм-рейт» страны Лизингодателя, а также возвратить объект лизинговой сделки по требованию Лизингодателя на указанное Лизингодателем место.

5.3. Убытки Лизингодателя, возникающие в результате досрочного расторжения, должны немедленно возместиться Лизингополучателем, причем необходимо поставить Лизингодателя в такие же условия, как при выполнении согласованных контрактных обязательств.

6. Эксплуатация объекта

6.1. Владельцем объекта сделки является Лизингодатель. Лизингополучатель обязуется принимать все меры для предотвращения ущемления права собственности Лизингодателя на данный объект, в частности со стороны третьих лиц.

6.2. Лизингополучатель вправе предоставлять третьим лицам право использования объекта лизинговой сделки. Это, однако, не влияет на ответственность Лизингополучателя за выполнения всех обязательств по Контракту.

6.3. Лизингодатель имеет право после предварительного уведомления посмотреть и проверить машину.

6.4. Лизингополучатель обязан соблюдать инструкцию изготовителя по вводу, техобслуживанию и эксплуатации, а также за свой счет эксплуатировать машину в соответствии с назначением и следить за техобслуживанием. Изменения на объекте лизинговой сделки допускаются только при наличии письменного согласия Лизингодателя.

6.5. Лизингодатель обязуется за свой счет заключить нижеследующий контракт страхования или сохранить его в силе до возврата объекта лизинговой сделки и закрепить статус застрахованного за Лизингодателем.

7. Гарантии

7.1. Для обеспечения всех вытекающих из настоящего Контракта претензий Лизингодателя в отношении Лизингополучателя Лизингополучатель предоставляет в пользу Лизингодателя следующие гарантии, наличие которых является условием правовой обязательности настоящего Контракта.

7.2. В остальном Лизингополучатель предоставляет Лизингодателю на весь период действия Контракта право получения всеобъемлющей информации о своем экономическом состоянии путем просмотра бухгалтерских книг и балансов, отчетов о деятельности фирмы и т.п., по необходимости также повторно.

8. Прочие условия

При надлежащем выполнении Контракта по лизингу Лизингодатель не позднее чем за один месяц до наступления срока, в который Лизингополучатель вправе расторгнуть лизинговый контракт, предложит Лизингополучателю переговоры о форме дальнейшего пользования объектом лизинговой сделки.

9. Прочие условия

9.1. На контрактные отношения целиком распространяется законодательство страны Лизингодателя. Стороны соглашаются, что споры, возникающие по настоящему Контракту, решаются арбитражным судом в порядке арбитражного разбирательства данного арбитражного суда.

9.2. Настоящий контракт заключается Сторонами с оговоркой получения разрешения со стороны банков и ведомств. Стороны поставят друг друга в известность об оформлении разрешения в заказных письмах. Контракт по лизингу станет обязательным для Сторон только начиная с даты поступления у другой Стороны последнего уведомления о получении разрешения.

9.3. Не было заключено дополнительных устных соглашений. Любые изменения данного Контракта допустимы только в письменной форме.

Лизингополучатель Пользователь Лизингодатель

Приложение III. 2

ЛИЗИНГОВАЯ КОМПАНИЯ

Адрес:_________________

Тел.________

Телекс ________________________

Телефакс______________________

НАРЯД НА ПОСТАВКУ

Наш знак Наш знак Вена, г.

___________________________________________________________________________________

касается: лизингового контракта №

___________________________________________________________________________________

Лизингополучатель

___________________________________________________________________________________

Сообщаем Вам, что мы приняли лизинговую заявку вышеуказанного лизингополучателя по описанному ниже объекту лизинговой сделки, и в связи с этим выдаем Вам наряд на поставку/проведение

___________________________________________________________________________________

покупная цена: за вычетом налога на доб. стоим.

___________________________________________________________________________________

поставка:

___________________________________________________________________________________

Настоящий наряд основан на указанных на обороте условиях поставки и платежа, на которые мы обращаем Ваше внимание.

Просим Вас поставить объект лизинговой сделки лизингополучателю и направить нам:

1) подтверждение получения наряда,

2) счет в двух экземплярах (выписан на Лизинговую компанию),

3) подписанный лизингополучателем прилагаемый протокол приемки,

4) проспект, техническую документацию, гарантийный талон,

5)_____________________________________________________________

По получении всех указанных документов немедленно переведем Вам сумму продажной цены, пользуясь согласованной скидкой, в том числе за платеж наличными.

С уважением Лизинговая компания

Приложение к наряду на поставку

Условия договора

Лизинговая компания заключила с лизингополучателем контракт но лизингу относительно указанного на обороте объекта.

Фирма-поставщик поставит объект лизинговой сделки заблаговременно по соглашениям лизингополучателю и заблаговременно известит о поставке.

Лизинговая компания оплатит покупную цену непосредственно фирме-поставщику после совершившейся приемки объекта лизинговой сделки лизингополучателем (о чем составляется протокол приемки) и передачи документов согласно пунктам 1–5 на обороте, причем она не отвечает за расходы, связанные с напрасной поставкой. Лизинговая компания уступает фирме-поставщику все причитающиеся ей в качестве владельца объекта претензии в отношении лизингополучателя, которые возникли в результате напрасной поставки. Она не отвечает за правильность, возможность взыскания, разбирательство и расходы на наложение ареста на имущество в связи с напрасной поставкой.

По совершении поставщиком надлежащей поставки объекта лизингополучателю – право собственности и риск переходят на Лизинговую компанию.

Фирма-поставщик отвечает непосредственно перед лизингополучателем и через Лизинговую компанию за все претензии, которые лизингополучатель в силу законодательства (например, закона о защите прав потребителей) вправе предъявить в случае невыполнения, несвоевременного, некачественного выполнения поставок и услуг: возмещение убытков, гарантийные обязательства, расторжение контракта и т.д. фирмы-поставщика, даже в том случае, когда все претензии согласно лизинговому контракту лизингополучатель может предъявить только перед Лизинговой компанией. Фирма-поставщик обязуется удовлетворить такие выходящие за рамки контракта требования лизингополучателя непосредственно и через Лизинговую компанию и освободить ее от всех убытков и судебных исков в отношении таких претензий лизингополучателя. Фирма-поставщик отвечает также за своего подрядчика.

В случае отсутствия представителя Лизинговой компании при сдаче-приемке объекта лизингополучатель с согласия Лизинговой компании вправе принимать объект лизинговой сделки от поставщика с одновременным выполнением контрактных обязательств и передать на Лизинговую компанию отношение собственности.

Фирма-поставщик (Продавец) не имеет права уклоняться от заявки лизингополучателя на лизинговую операцию или от согласованных условий поставки и платежа. В частности, фирма-поставщик не имеет права предоставлять лизингополучателю возможности отсрочки платежа или передавать объект без выполнения условий контракта, в том числе без составления протокола приемки. За все убытки покупателя (Лизинговой компании), возникшие в результате ненадлежащих действий фирмы-поставщика (Продавца), отвечает фирма-поставщик.

Фирма-поставщик обязуется в случае переезда лизингополучателя и расторжения лизингового контракта оказывать покупателю (Лизинговой компании) на добросовестной основе содействие при отгрузке объектов сделки, при их передаче или использовании в любой форме. Для такого содействия согласуется между фирмой-поставщиком и Лизинговой компанией соответствующее возмещение, ограничивающееся себестоимостью объекта.

Поскольку фирма-поставщик отвечает за все претензии лизингополучателя перед Лизинговой компанией, услуги по надлежащей поставке, установке (монтажу) объекта обычным гарантийным обязательствам, по текущему техобслуживанию (сервису) оказываются лизингополучателю непосредственно фирмой-поставщиком. Общие условия контракта или поставки действительны в отношениях с лизинговой компанией только в том случае, если они не ухудшают для Лизинговой компании настоящих или дополнительных условий.

Все споры, возникающие между фирмой-поставщиком и лизинговой компанией на основе контракта, территориально и предметно подсудны соответствующему суду по торговым делам.

Приложение III. 3

ПРОТОКОЛ ПРИЕМКИ

К заключенному между Покупателем, Лизингодателем и Лизингополучателем, фирмой

контракту по лизингу поставляемого Покупателем и Поставщиком,

фирмой ________________________________________________________

объекта, а именно ____________________________________________

оформляется присутствующими и указанными в конце последующего текста лицами настоящий Протокол приемки:

1. Лизингополучатель объявляет о своей готовности принимать вышеуказанный объект лизинговой сделки в соответствии с лизинговым контрактом и с накладной поставляемого объекта.

2. а) Лизингополучатель объявляет себя готовым быть представителем не присутствующего во время приемки Покупателя (Лизингодателя) в результате приемки за него отношения собственности относительно объекта лизинговой сделки.

б) Присутствующий от имени Покупателя (Лизингодателя) и уполномоченный представитель принимает все документы, утверждающие право Покупателя (Лизингодателя) на собственность, и объявляет свою готовность создать за него отношения собственности относительно объекта лизинговой сделки в результате приемки.

3. Лизингополучатель объявляет свою готовность принимать передаваемые ему согласно лизинговому контракту права и обязанности Лизингодателя в отношении Поставщика, включая проверку безупречного состояния объекта, обязанность рекламации, выполнение контракта и гарантию, в том числе возможные претензии по задержке поставки, отказываясь от предъявления рекламации непосредственно Лизингодателю. Лизингодатель обязуется оказывать Лизингополучателю любую поддержку при предъявлении возможных претензий к Поставщику.

4. Лизингополучатель признает действительность всех договоренностей, указанных в контракте по лизингу.

5. Лизингополучатель или Пользователь подтверждает надлежащую поставку вышеупомянутого объекта лизинговой сделки в соответствии с одобренными им в свое время условиями поставки. Кроме того, Лизингополучатель или Пользователь подтверждает, что объект лизинговой сделки уже эксплуатируется

начиная с........... Ввод в эксплуатацию показал, что заданные

показатели для оговоренной эксплуатации достигаются и что все функции прибора полностью соответствуют предъявляемым требованиям.

6. Лизингополучатель или Пользователь ограничивает подтверждение комплектной поставки, монтажа и функционирования, оговаривая следующие недостатки:

Одновременно Лизингополучатель или Пользователь, однако, утверждает, что приведенные недостатки не вызывают существенного нарушения функционирования объекта лизинговой сделки, и поэтому полностью сохраняется его обязанность уплатить лизинговые взносы.

Поставщик обязуется перед Лизингополучателем или Пользователем устранить указанные недостатки не позднее_______.

7. На основе настоящего Протокола о приемке уплата первого лизингового взноса в соответствии с договоренностью производится __________________года.

Поставщик Лизингодатель Лизингополучатель Пользователь

место дата

Приложение III. 4

УКАЗАНИЯ

об отражении в бухгалтерском учете лизинговых операций

1. Общие положения

1. Организация бухгалтерского учета лизинговых операций осуществляется в соответствии с Временным положением о лизинге, утвержденным Постановлением Правительства Российской Федерации от 29 июня 1995 г. № 633; Положением о бухгалтерском учете и отчетности в Российской Федерации, утвержденным приказом Министерства финансов Российской Федерации от 26 декабря 1994 г. № 170; Планом счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и инструкцией по его применению, утвержденных приказом Министерства финансов СССР от 1 ноября 1991 г. № 56, с изменениями, внесенными приказом Министерства финансов Российской Федерации от 28 декабря 1994 г. № 173, а также настоящими указаниями.

2. Бухгалтерский учет у лизингодателя

2. Затраты, связанные с осуществлением капитальных вложений в приобретение лизингового имущества за счет собственных или заемных средств, отражаются на счете 08 «Капитальные вложения» – субсчет «Приобретение отдельных объектов основных средств». При передаче лизингового имущества лизингополучателю лизинговое имущество приходуется на счете 01 «Основные средства» – субсчет «Лизинговое имущество» в корреспонденции со счетом 08 «Капитальные вложения» – субсчет «Приобретение отдельных объектов основных средств».

3. Затраты лизинговой компании некапитального характера по осуществлению лизинговой и иной деятельности формируются в соответствии с Положением о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли (утверждено Постановлением Правительства Российской Федерации от 5 августа 1992 г. № 552 с изменениями и дополнениями, внесенными Постановлением Правительства Российской Федерации от 1 июля 1995 г. № 661), и учитываются на счете 20 «Основное производство» в корреспонденции со счетами учета соответствующих затрат. При этом в составе затрат отражается ежемесячное начисление амортизационных отчислений на полное восстановление объектов по имуществу, переданному в лизинг, исходя из норм, утвержденных в установленном порядке, и механизма ускоренной амортизации в корреспонденции с кредитом счета 02 «Износ основных средств» – субсчет «Износ лизингового имущества».

4. Причитающаяся исходя из условий договора лизинга сумма лизинговых платежей отражается по дебету счета 62 «Расчеты с покупателями и заказчиками» в корреспонденции со счетом 46 «Реализация продукции (работ, услуг)». Поступление от лизингополучателя лизинговых платежей отражается по кредиту счета 62 «Расчеты с покупателями и заказчиками» в корреспонденции со счетами учета денежных средств.

5. На дату выкупа лизингового имущества его стоимость списывается с кредита счета 01 «Основные средства» – субсчет «Лизинговое имущество» в общеустановленном порядке. При выкупе лизингового имущества до истечения срока договора лизинга по нему доначисляются амортизационные отчисления в порядке, предусмотренном пунктом 3 настоящих указаний.

6. В случае возврата лизингового имущества его стоимость переносится внутри счета 01 «Основные средства» с субсчета «Лизинговое имущество» на субсчет учета собственных основных средств.

3. Бухгалтерский учет у лизингополучателя

7. Стоимость лизингового имущества, поступившего лизингополучателю, учитывается на забалансовом счете 001 «Арендованные основные средства».

8. Начисление причитающихся лизингополучателю платежей отражается по дебету счета 20 «Основное производство» в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами» и кредитуются счета учета денежных средств.

В случае осуществления права выкупа до истечения срока договора лизинга досрочно начисленные платежи относятся на счет 31 «Расходы будущих периодов» (с последующим равномерным списанием на счет 20 «Основное производство» в течение ранее установленного срока договора лизинга) или на прибыль, остающуюся в распоряжении организации.

9. При выкупе лизингового имущества его стоимость на дату перехода права собственности списывается с забалансового счета 001 «Арендованные основные средства». Одновременно производится запись по дебету счета 01 «Основные средства» и кредиту счета 02 «Износ основных средств» – субсчет «Износ собственных основных средств».

10. В случае возврата лизингового имущества лизингодателю его стоимость списывается с забалансового счета 001 «Арендованные основные средства».

11. При применении пояснений к счетам 03 «Долгосрочные арендуемые основные средства», 09 «Арендные обязательства к поступлению» и 97 «Арендные обязательства» следует иметь в виду, что они применяются при учете операций по обязательствам, связанным с долгосрочной арендой основных средств арендными организациями, и не используются для операций финансовой аренды (лизинга).

Приложение III. 5

Министерство финансов Российской Федерации ПРИКАЗ от 17 февраля 1997 г. № 15

Об отражении в бухгалтерском учете операций по договору лизинга

Во исполнение Постановления Правительства Российской Федерации от 27 июня 1996 г. № 752 «О государственной поддержке развития лизинговой деятельности в Российской Федерации» приказываю:

1. Утвердить Указания об отражении в бухгалтерском учете операций по договору лизинга согласно приложению 1 к настоящему Приказу.

2. Признать утратившим силу Приказ Минфина России от 25 сентября 1995 г. № 105 «Об отражении в бухгалтерском учете и отчетности лизинговых операций».

3. План счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и Инструкцию по его применению, утвержденные Приказом Минфина СССР от 1 ноября 1991 г. № 56, применять в редакции согласно приложению 2 к настоящему Приказу.

Разрешается применять в установленном Приказом Минфина СССР от 1 ноября 1991 г. № 56 порядке счета 03 «Долгосрочно арендуемые основные средства», 09 «Арендные обязательства к поступлению», 97 «Арендные обязательства» арендным предприятиям, заключившим с арендодателем договор аренды (или дополнительное соглашение), по которому предусматривается переход имущества, относящегося к основным средствам, в собственность арендатора по истечении срока аренды или до его истечения при условии внесения последним всей обусловленной договором выкупной цены.

4. Настоящий Приказ вводится в действие с 1 января 1997 года. Остатки по счетам 09 «Арендные обязательства к поступлению» и

97 «Арендные обязательства» по состоянию на 1 января 1997 г. организации, применяющие Указания об отражении в бухгалтерском учете операций по договору лизинга, переводят на соответствующие субсчета счета 76 «Расчеты с разными дебиторами и кредиторами».

Заместитель

министра финансов

Российской Федерации

С. Шаталов

Приложение 1

Указания об отражении в бухгалтерском учете операций по договору лизинга

I. Общие положения

1. При организации бухгалтерского учета операций по договору лизинга необходимо руководствоваться Временным положением о лизинге, утвержденным Постановлением Правительства Российской Федерации от 29 июня 1995 г. № 633 (с учетом внесенных изменений и дополнений), Положением о бухгалтерском учете и отчетности в Российской Федерации, утвержденным Приказом Минфина России от 26 декабря 1994 г. № 170, Планом счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и Инструкцией по его применению, утвержденных Приказом Минфина СССР от 1 ноября 1991 г. № 56, настоящими Указаниями.

2. В соответствии с Временным положением о лизинге имущество, переданное в лизинг, в течение всего срока действия договора лизинга является собственностью лизингодателя, за исключением имущества, приобретаемого за счет бюджетных средств. Условия постановки лизингового имущества на баланс лизингодателя или лизингополучателя определяются по согласованию между сторонами договора лизинга.

II. Бухгалтерский учет у лизингодателя

3. Затраты, связанные с приобретением лизингового имущества за счет собственных или заемных средств, отражаются по дебету счета 08 «Капитальные вложения», субсчет «Приобретение отдельных объектов основных средств».

Имущество, предназначенное для сдачи в аренду по договору лизинга, в сумме всех затрат, связанных с его приобретением, приходуется по дебету счета 03 «Доходные вложения в материальные ценности», субсчет «Имущество для сдачи в аренду» в корреспонденции со счетом 08 «Капитальные вложения».

Передача лизингового имущества лизингополучателю отражается лишь записями в аналитическом учете по счету 03 «Доходные вложения в материальные ценности».

Если по условиям договора лизинга лизинговое имущество поставляется его продавцом непосредственно лизингополучателю, минуя лизингодателя, то указанные записи делаются в бухгалтерском учете транзитом на основании первичного учетного документа лизингополучателя.

4. Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то передача лизингового имущества лизингополучателю отражается на счете 47 «Реализация и прочее выбытие основных средств»: по кредиту в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам» на сумму задолженности но лизинговым платежам согласно договору лизинга; по дебету в корреспонденции со счетом 03 «Доходные вложения в материальные ценности», субсчет «Имущество для сдачи в аренду» на стоимость лизингового имущества в корреспонденции со счетом 83 «Доходы будущих периодов» на разницу между общей суммой лизинговых платежей согласно договору лизинга и стоимостью лизингового имущества.

При этом лизингодатель принимает указанное имущество на забалансовый учет (счете 021 «Основные средства, сданные в аренду») в разрезе лизингополучателей и видов имущества.

5. Затраты лизингодателя по осуществлению лизинговой деятельности формируются в соответствии с Положением о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли, утвержденным Постановлением Правительства Российской Федерации от 5 августа 1992 г. № 552 (с учетом внесенных изменений и дополнений), и учитываются на счете 20 «Основное производство» в корреспонденции со счетами учета соответствующих ценностей, расчетов и т. п.

Начисление амортизационных отчислений на полное восстановление лизингового имущества, учитываемого лизингодателем на своем балансе (на счете 03 «Доходные вложения в материальные ценности»), производится равномерно по дебету счета 20 «Основное производство» и кредиту счета 02 «Износ основных средств». Ежемесячно накопленные на счете 20 «Основное производство» суммы списываются в дебет счета 46 «Реализация продукции (работ, услуг)».

6. Причитающиеся по договору лизинга суммы лизинговых платежей за отчетный период и досрочно начисленные платежи отражаются но дебету счета 62 «Расчеты с покупателями и заказчиками» в корреспонденции со счетом 46 «Реализация продукции (работ, услуг)». Поступление от лизингополучателя лизинговых платежей отражается по кредиту счета 62 «Расчеты с покупателями и заказчиками» в корреспонденции со счетами учета денежных средств.

Если по условиям договора лизинговое имущество учитывается на балансе лизингополучателя, то причитающаяся по договору лизинга сумма лизингового платежа, поступившая в отчетном периоде, отражается по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам» в корреспонденции со счетами учета денежных средств. Одновременно разница, учитываемая в соответствии с пунктом 4 настоящих Указаний на счете 83 «Доходы будущих периодов», списывается с этого счета в корреспонденции с кредитом счета 80 «Прибыли и убытки» в части, приходящейся на сумму лизингового платежа.

7. При возврате лизингового имущества и прекращении его использования для лизинга его стоимость переносится с кредита счета 03 «Доходные вложения в материальные ценности», субсчет «Имущество для сдачи в лизинг» на счет 01 «Основные средства».

Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то при возврате его лизингодателю остаточная стоимость на основании первичного учетного документа лизингополучателя отражается по дебету счета 03 «Доходные вложения в материальные ценности» в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам». Если при этом возвращается имущество с полностью погашенной стоимостью, то оно приходуется на счет 03 «Доходные вложения в материальные ценности» по условной оценке 1000 рублей.

III. Бухгалтерский учет у лизингополучателя

8. Стоимость лизингового имущества, поступившего лизингополучателю, учитывается на забалансовом счете 01 «Арендованные основные средства».

Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то стоимость лизингового имущества, поступившего лизингополучателю, отражается по дебету счета 08 «Капитальные вложения», субсчет «Приобретение отдельных объектов основных средств по договору лизинга» в корреспонденции с кредитом счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства». Затраты, связанные с получением лизингового имущества, и стоимость поступившего лизингового имущества списываются с кредита счета 08 «Капитальные вложения», субсчет «Приобретение отдельных объектов основных средств» в корреспонденции со счетом 01 «Основные средства», субсчет «Арендованное имущество».

9. Начисление причитающихся лизингодателю лизинговых платежей за отчетный период отражается по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Задолженность по лизинговым платежам» в корреспонденции со счетами учета издержек производства (обращения).

Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то начисление причитающихся лизингодателю лизинговых платежей отражается по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства» в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам».

Начисление амортизационных отчислений на полное восстановление лизингового имущества производится исходя из его стоимости и норм, утвержденных в установленном порядке, либо указанных норм, увеличенных в связи с применением механизма ускоренной амортизации на коэффициент не выше 3, и отражается по дебету счетов учета издержек производства (обращения) в корреспонденции со счетом 02 «Износ основных средств», субсчет «Износ имущества, сданного в лизинг».

10. При возврате лизингового имущества лизингодателю его стоимость списывается с забалансового учета (счет 001 «Арендованные основные средства»).

Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то возврат лизингового имущества лизингодателю при условии погашения всей суммы предусмотренных договором лизинга лизинговых платежей отражается на счете 47 «Реализация и прочее выбытие основных средств»:

по дебету в корреспонденции с кредитом счета 01 «Основные средства»;

субсчет «Арендованное имущество»;

по кредиту в корреспонденции с дебетом счета 02 «Износ основных средств», субсчет «Износ имущества, сданного в лизинг».

11. При выкупе лизингового имущества его стоимость на дату перехода права собственности списывается с забалансового счета 001 «Арендованные основные средства». Одновременно производится запись на эту стоимость по дебету счета 01 «Основные средства» и кредиту счета 02 «Износ основных средств», субсчет «Износ собственных основных средств».

Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то при выкупе лизингового имущества и переходе его в собственность лизингополучателя при условии погашения всей суммы предусмотренных договором лизинга лизинговых платежей производится на счетах 01 «Основные средства» и 02 «Износ основных средств» внутренняя запись, связанная с переносом данных с субсчета по имуществу, полученному в лизинг, на субсчет собственных основных средств.

12. В случае осуществления выкупа до истечения срока договора лизинга досрочно начисленные платежи относятся в дебет счета 31 «Расходы будущих периодов», а в случае принятия лизингополучателем решения об использовании собственных источников – в дебет счетов учета собственных источников организации (81 «Использование прибыли», 88 «Нераспределенная прибыль (непокрытый убыток)») в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам».

Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то досрочно начисленные платежи относятся либо в дебет счета 31 «Расходы будущих периодов», либо в случае принятия лизингополучателем решения об использовании собственных источников – в дебет счетов учета собственных источников организации (81 «Использование прибыли», 88 «Нераспределенная прибыль (непокрытый убыток)») в корреспонденции со счетом 02 «Износ основных средств», субсчет «Износ имущества, сданного в лизинг». Одновременно указанная сумма учитывается по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам» в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства».

В составе информации об учетной политике лизингодателя и лизингополучателя в бухгалтерской отчетности в обязательном порядке подлежит раскрытию следующая информация в части совершения организацией операций по договору лизинга:

о выбранных условиях постановки лизингового имущества на баланс;

о предстоящих лизинговых платежах в последующем отчетном периоде и до конца действия договора лизинга.

Приложение III. 6

Договор на осуществление факторинговых операций №___

«____»____________19 г.

Коммерческий Банк «______» (название), именуемый в дальнейшем «Банк», в лице председателя Правления, действующего на основании Устава Банка, с одной стороны и__________________________

(наименование предприятия, организации, кооператива)

именуемое в дальнейшем «Предприятие», в лице

(должность, фамилия, имя, отчество) действующего на основании________

(наименование закона, учредительного документа)

в соответствии с хозяйственным договором №__от «___»______19__г.

заключили настоящий Договор о следующем:

1. Предмет договора

1.1. Банк выкупает у Предприятия право получения платежа по платежным требованиям Предприятия за поставленные товары, (выполненные работы, оказанные услуги).

2. Стоимость услуг

2.1. Предприятие уплачивает Банку за осуществление факторинговых операций комиссионное вознаграждение в размере____% от суммы выставленных платежных требований. При этом оборачиваемость средств по факторингу принимается равной 30 дням.

2.2. Банк ежемесячно производит перерасчет суммы вознаграждений за осуществление факторинговых операций в истекшем месяце исходя из фактически сложившейся в данном месяце оборачиваемости средств Предприятия по факторингу.

323'

2.3. Размер комиссионного вознаграждения установлен исходя из

Банк вправе ______________________ пересматривать размер комиссионного вознаграждения при изменении (нужное подчеркнуть):

а) Учетной ставки Центробанка Российской Федерации.

б) Средней ставки по привлеченным МКБ депозитам, но не ниже учетной ставки Центробанка Российской Федерации.

в) Средней ставки по депозитам, складывающейся на рынке кредитных ресурсов.

2.4. Пеня, начисленная по платежным требованиям, находящимся в картотеке №2 у плательщика, в полном размере зачисляется на счет факторинга.

3. Предприятие обязуется:

3.1. Перечислить временно свободные средства фондов экономического стимулирования на счет факторинга.

3.2. Перечислить платежным поручением со своего расчетного счета комиссионное вознаграждение в размере _____% от суммы оплачиваемых со счета факторинга платежных требований в день осуществления данной факторинговой операции.

3.3. Исполнять распоряжение Банка по взысканию на счет факторинга средств со своего расчетного счета в случае отказа плательщика от оплаты.

3.4. В случае, если средства по платежному требованию, оплаченному через факторинг, ошибочно перечислены покупателем на счет предприятия-поставщика, перечислить эти средства в полной сумме своим поручением на счет факторинга не позднее 3 следующих после обнаружения неправильного зачисления дней.

4. Банк обязуется:

4.1. Незамедлительно в полном размере возмещать Предприятию сумму платежа по платежным требованиям за поставленные товары, выполненные работы и оказанные услуги.

4.2. Уплачивать Предприятию за пользование для факторинговых операций его временно свободными средствами_____% годовых.

5. Особые условия

5.1. Банк не несет ответственности за невыполнение договорных обязательств по поставкам между поставщиком и покупателем товаров, работ, услуг.

5.2. При необходимости Банк имеет право запрашивать Банк плательщика о финансовом состоянии Предприятия-плательщика.

5.3, Предельный срок оплаты плательщиком платежных требований составляет 60 дней. По истечении указанного срока Банк вправе взыскать оплату с расчетного счета Предприятия-поставщика.

5.4. Каждый из участников настоящего Договора обязан хранить строгую конфиденциальность условий настоящего соглашения, а также техническую, коммерческую, финансовую и другую информацию о партнере.

Передача конфиденциальной информации третьим лицам, опубликование или иное разглашение такой информации, в том числе в течение трех лет после прекращения настоящего договора, может осуществляться только с согласия другого участника независимо от причины прекращения действия настоящего соглашения одним из партнеров.

6. Срок действия договора 6.1. Договор действует с «__»

19 г. по

19 г.

Действие договора прекращается по взаимному согласию сторон или в случаях, предусмотренных действующим законодательством.

6.2. Изменения вносятся в договор по соглашению сторон.

6.3. Споры по настоящему договору разрешаются арбитражем.

6.4. Настоящий договор поставлен в______экземплярах, первый

экземпляр хранится в Банке, второй – у Предприятия.

Банк Адреса: юридический

Предприятие Адреса: юридический

почтовый

почтовый

(Подпись, печать)

(Подпись, печать)

Приложение III. 7

Факторинговые операции коммерческих банков

|

Показатель |

Дата |

|

1. Суммы, первоначально предъявленные поставщиками плательщикам (сч.9928) |

|

|

2. Сумма, перечисленная фактор-банком поставщиком по торгово-комиссионным операциям: |

|

|

а) в млн. руб. (сч.907а) |

|

|

б) в % к первоначальному дебиторскому счету клиента (2а: 1) (процент оплаты фактор-банком стоимости поставки клиента) |

|

|

3. Суммы, возмещенные плательщиками фактор-банку |

|

|

а) в млн. руб. (сч.907п) |

|

|

б) в % к первоначальному дебиторскому счету клиента (2а: 1) (процент оплаты фактор-банком стоимости поставки клиента) |

|

|

4. Суммы, невозмещенные плательщиками фактор-банку |

|

|

а) в млн. руб. (За: 1) |

|

|

б) в % к первоначальному дебиторскому счету клиента (4а: 1) (процент оплаты фактор-банком стоимости поставки клиента) |

|

|

5. Размер торгово-комиссионных операций, оказанных фактор-банком: |

|

|

- на рубль собственных средств коммерческих банков (2а: С) |

|

|

- на рубль уставного фонда (2а: УФ) |

|

|

6. Удельный вес факторинговых операций в общей сумме актива (2а: А х100%) |

|

|

7. Доходы по факторинговым операциям (сч.960) |

|

|

а) комиссия |

|

|

- % |

|

|

- млн. руб. |

|

|

б) дисконт (ссудный % с ежедневного остатка выплаченного клиенту аванса против неинкассированных счетов): /0 |

|

|

- млн. руб. |

|

|

8. Доходность факторинговых операций (7:2) |

|

Приложение III. 8

Образец письма-обязательства форфейтера

Приложение III.У

Образец соло-векселя

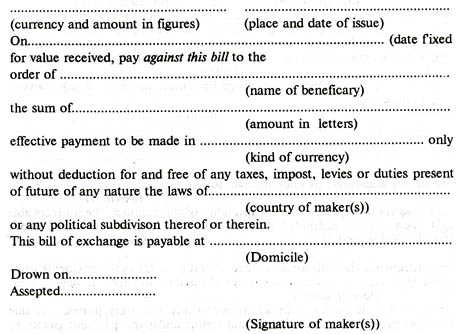

INTERNATIONAL PROMISSORY NOTE

Приложение III. 10

Образец тратты

INTERNATINAL BILL OF EXCHANGE

(draft)

Приложение III. 11

Основные реквизиты гарантии

GUARANTEE

Список рекомендуемой литературы

1. Банковское дело: Справочное пособие/Под ред. Ю.А.Бабичевой. – М.: Экономика, 1993.

2. Комаров В.Ф., Колуга Е.В., Юсупова А.Т. Аренда, лизинг, фирменный сервис. – Новосибирск: Наука, Сибирское отделение, 1991.

3. Маркова О.М., Сахарова Л.С, Сидоров В.Н. Коммерческие банки и их операции: Учеб. пособие. – М.: Банки и биржи, ЮНИТИ, 1995 г.

4. Международные валютно-кредитные и финансовые отношения/Под ред. Л.Н.Красавиной. – М.: Финансы и статистика, 1994.

5. Усоскин В.М. Современный коммерческий банк. – М.: Банк «Деловая Россия», 1993.

6. Мабук Ж. Финансовые системы Франции и других стран. – М: Финстатинформ, 1994.

7. Носкова И.Я. Финансовые и валютные операции, – М.: ЮНИТИ, 1996

8. Рэдхэд К., Хьюс С. Управление финансовыми рисками. – М.: ИНФРА-М, 1996

Учебник

Носкова Ирина Яковлевна ВАЛЮТНЫЕ И ФИНАНСОВЫЕ ОПЕРАЦИИ

Редактор О.Л. Борисова

Корректор Л. И. Ганина Оформление художника А.В. Лебедева

Оригинал-макет изготовлен в издательском объединении «ЮНИТИ

Лицензия № 071252 от 04.01.96

Подписано в печать 01.07.98. Формат 60x88 1/16

Усл. печ. л. 21,0. Тираж 20000 экз. (1-й завод - 10 000)

Заказ 999

Издательство «Финансы» Издательское объединение «ЮНИТИ»

Генеральный директор В.Н.Закаидзе

123298, Москва, Тепличный пер., 6

Тел. (095) 194-00-15. Тел./факс (095) 194-00-14

E.mail: unily@orc.ru

Отпечатано в ГУП ИПК «Ульяновский Дом печати 432601, г. Ульяновск, ул. Гончарова, 14