|

Курс |

Банк А |

Банк Б |

Банк В |

Банк Г |

|БанкД| |

Банк Е | |

Банк Ж | |

Итого |

|

190 |

-150 |

-200 |

_ |

|

-10 |

-200 |

+ 100 |

-460 |

|

200 |

-150 |

-180 |

+30 |

— |

-5 |

-200 |

+ 100 |

-405 |

|

205 |

-100 |

-180 |

+30 |

— |

-5 |

-200 |

+ 100 |

-405 |

|

210 |

-100 |

-180 |

+30 |

+20 |

-5 |

-200 |

+ 100 |

-385 |

|

215 |

-100 |

-180 |

+30 |

+20 |

-5 |

-200 |

+ 100 |

-385 |

|

220 |

-100 |

-180 |

+30 |

+20 |

-5 |

-200 |

+ 100 |

-385 |

|

230 |

-100 |

-180 |

+30 |

+20 |

+ 10 |

-200 |

+ 100 |

-370 |

|

240 |

-100 |

-180 |

+50 |

+20 |

+ 10 |

-200 |

+ 100 |

-300 |

|

250 |

-100 |

-150 |

+50 |

+40 |

+20 |

-200 |

+ 100 |

-240 |

|

255 |

-50 |

-150 |

+50 |

+40 |

+20 |

-200 |

+ 100 |

-190 |

|

260 |

-50 |

-100 |

+ 100 |

+40 |

+20 |

-200 |

+ 100 |

-90 |

|

270 |

-30 |

-80 |

+ 100 |

+80 |

+20 |

-200 |

+ 100 |

-10 |

|

280 |

-30 |

-50 |

+ 150 |

+80 |

+20 |

-200 |

+ 100 |

+70 |

|

290 |

-10 |

+20 |

+200 |

+90 |

+40 |

-200 |

+ 100 |

+240 |

|

300 |

+ 10 |

+20 |

+200 |

+ 100 |

+40 |

-200 |

+ 100 |

+250 |

|

310 |

+20 |

+20 |

+250 |

+ 100 |

+40 |

-200 |

+ 100 |

+330 |

3.3. Упражнения по фиксации

Дайте позицию для каждого банка.

Начните котировку с низкого курса, затем используйте тот же пример котировки с высоким первоначальным курсом.

Один участник должен играть роль котировщика.

Когда курс будет установлен, проверьте позицию каждого банка, чтобы проконтролировать выполнение всех осуществимых операций.

|

Банк А |

Банк Б |

Банк В |

Банк Г |

Банк Д |

Банк Е |

Банк Ж |

Банк 3 |

|

Позиция |

|

|

|

|

|

|

|

|

-70 по 2100 |

+200 |

-80 |

-400 по 2180 |

+20 по 2100 |

+50 по 2100 |

-20 по 2100 |

-30 по 2100 |

|

-20 по 2110 |

|

|

-70 по 2190 |

+80 по 2110 |

+60 по 2110 |

+60 по 2110 |

+50 по 2110 |

|

+ 10 по 2120 |

|

|

|

+ 100 по 2120 |

|

|

+60 по 2120 |

|

+ 12 по 2130 |

|

|

|

+ 150 по 2135 |

|

|

|

|

+80 по 2150 |

|

|

|

+250 по 2150 |

|

|

|

|

Курс |

Банк А |

Банк Б |

Банк В |

Банк Г |

Банк Д |

Банк Е |

Банк Ж |

Банк 3 |

Нетто |

|

2100 |

-70 |

+200 |

-80 |

-400 |

+20 |

+50 |

-20 |

-30 |

-330 |

|

2110 |

-20 |

+200 |

-80 |

-400 |

+80 |

+60 |

+60 |

+50 |

-50 |

|

2120 |

+ 10 |

+200 |

-80 |

-400 |

+ 100 |

+60 |

|

+60 |

-50 |

|

2130 |

+ 12 |

+200 |

-80 |

-400 |

+ 100 |

+60 |

|

+60 |

-48 |

|

2135 |

+ 12 |

+200 |

-80 |

-400 |

+ 150 |

+60 |

|

+60 |

+2 |

|

Банк А | |

Банк Б | |

Банк В |

Банк Г |

Банк Д |

Банк Е | |

Банк Ж |

|

Позиция |

|

|

|

|

|

|

|

-100 по 2200 - |

-200 по 2280 |

+ 100 по 2220 |

-10 по 2230 |

-10 по 2400 |

+200 |

-500 |

|

-50 по 2300 |

-10 по 2320 |

+200 по 2290 |

-5 по 2240 |

+20 по 2420 |

|

|

|

-20 по 2350 |

|

+ 15 по 2250 |

|

|

|

|

|

-10 по 2380 |

|

+50 по 2350 |

|

|

|

|

|

Курс | |

Банк А | |

Банк Б | |

Банк В | |

Банк Г |

|Банк Д |

Банк Е |

Банк Ж | |

Нетто |

|

2200 |

-100 |

-200 |

|

-10 |

-10 |

+200 |

-55 |

-175 |

|

2220 |

-50 |

-200 |

+ 100 |

-10 |

-10 |

+200 |

-55 |

-25 |

|

2230 |

-50 |

-200 |

+ 100 |

-10 |

-10 |

+200 |

-55 |

-25 |

|

2240 |

-50 |

-200 |

+ 100 |

-5 |

-10 |

+200 |

-55 |

-20 |

|

2250 |

-50 |

-200 |

+ 100 |

+ 15 |

-10 |

+200 |

-55 |

0 |

|

2285 |

-50 |

-10 |

+ 100 |

+ 15 |

-10 |

+200 |

-55 |

+ 190 |

|

2290 |

-50 |

-10 |

+200 |

-15 |

-10 |

+200 |

-55 |

+ 190 |

Приведите пример с банком Е, продавшим валюту в последнюю минуту.

Приведите расчеты по:

Банку Б, выступающему в конце,

Банку В, выступающему в конце.

На обычном примере проведите расчеты с использованием рабочих балансов для достижения желаемого курса.

Ключевые понятия:

Валютные рынки

Уполномоченные банки

Фронт-офис

Бэк-офис

Котировки – прямая и косвенная

Фиксинг

Нетто-позиция банка

Валютная позиция

Дата валютирования

Арбитраж

Предельный курс

4. СДЕЛКИ НА СРОК – СУЩНОСТЬ, ЦЕЛИ, РАСЧЕТЫ

Из этой главы вы узнаете о:

• котировке форвардных дифференциалов (ажио и дисконтов)

• расходах на хеджирование

• форвардных кросс-курсах

• «ломаных сроках»

• рисках в операциях на срок

• факторах, влияющих на форвардные курсы

В настоящее время в международном обороте практикуются наличные и срочные валютные операции, а также их разновидности.

Валютные операции с немедленной поставкой (спот) заключаются в купле-продаже валюты на условиях ее поставки банками-контрагентами на второй рабочий день со дня заключения сделки по курсу, зафиксированному в момент ее заключения. Срочные валютные сделки (форвардные, фьючерсные) – это валютные операции, при которых стороны договариваются о поставке обусловленной суммы иностранной валюты через определенный промежуток времени после заключения по курсу, зафиксированному в момент ее заключения. Из этого определения вытекают следующие особенности срочных валютных операций:

• существует интервал во времени между моментом заключения и исполнения сделки;

• курс валют по срочным сделкам фиксируется в момент заключения операции, хотя она исполняется через определенный срок;

• курс валют по срочным сделкам отличается от курса по операциям спот.

Сделки на срок могут служить различным целям. Прежде всего осуществляя сделки на срок, можно покрыть, или хеджировать [Хеджирование от англ. глагола to hedge – ограждать.] валютный риск, будь то риск коммерческого (торгового) или финансового характера. В связи со сделками валютного рынка мы встречаемся со своп-операцией, которая сочетает спот-покупку с одновременной продажей на срок (или наоборот). Для того, чтобы при рассмотрении сделок на срок не путать срочные операции, дилеры пользуются термином «купля-продажа outright» для простой форвардной сделки, т. е. сделки, которая не образует часть своп-операции. Как указано выше, сделки «outright» (простые форвардные сделки) могут служить для хеджирования от колебаний курса; однако, если они не имеют торговый или финансовый характер, то можно говорить о спекулятивных операциях.

Прежде чем перейти к более подробному изложению вопроса о различных типах форвардных сделок, рассмотрим сначала как выражаются форвардные курсы.

4.1. Курсы по сделкам на срок – ажио и дисконты

Курсы по сделкам на срок – форвардные курсы – как таковые не котируются. На практике дилеры банков работают только с разностями (дифференциалами), выраженными в десятичных долях валюты котировки, между спот и форвардными курсами, т.е. с ажио и дисконтами. Другим термином для этого дифференциала является своп-курс. Поскольку могут возникнуть недоразумения, когда упоминают термин своп-курсы в связи с форвардными сделками, не являющимися своп-операциями, используют термины «ажио» и «дисконт».

Котировка форвардных дифференциалов (ажио и дисконтов), а не курсов при сделках на срок, имеет свои причины. Во-первых, форвардные дифференциалы очень часто остаются неизменными на протяжении некоторого времени, тогда как спот-курсы испытывают колебания (флуктуации). В результате котировка ажио или дисконтов подвергается меньшим изменениям, чем котировка форвардных курсов. Во-вторых, курс при сделках на срок не представляет интереса во многих случаях: например, при своп-сделках только своп-курс имеет значение, тогда как спот-курс и форвардный курс не имеют большого значения. Поэтому используются выражения «простой форвардный курс outright» или просто «курс outright», чтобы подчеркнуть, что речь идет о цене при сделке на срок, а не о своп-курсе.

Таблица 4.1 показывает, как спот-курсы и форвардные дифференциалы (своп-курсы) отражаются на табло курсов. Своп-курсы всегда выражаются в десятичных долях соответствующей валюты по отношению к доллару (подобно способу котировки спот-курсов валют относительно доллара).

Таблица 4.1. Курсы валют 2 октября 1984 г.

|

Срок |

f/$ |

$/нем. марка |

$/швейц.франк |

|

Спот |

1,2400-1,2410 |

3,0420-3,0430 |

2,5075-5095 |

|

1 месяц |

5-10 |

158-153 |

145-139 |

|

2 месяца |

15-20 |

301-296 |

281-278 |

|

3 месяца |

28-33 |

440-435 |

404-398 |

|

6 месяцев |

67-77 |

858-848 |

807-797 |

|

12 месяцев |

155-175 |

1690-1660 |

1610-1585 |

|

Срок |

$/гол.гульден |

$/фр.франк |

$/ит.лира |

|

Спот |

3,4250-3,4270 |

9,3300-9,3330 |

1883,00-1833,50 |

|

1 месяц |

165-155 |

30-0 |

7,50-8,50 |

|

2 месяца |

307-297 |

40-0 |

14,80-15,80 |

|

3 месяца |

458-448 |

20-30 |

21,00-22,50 |

|

6 месяцев |

885-870 |

0-100 |

41,50-43,50 |

|

12 месяцев |

1750-1700 |

150-300 |

68,00-78,00 |

Курс при сделках на срок получается прибавлением к спот-курсу ажио или вычитания из него дисконта. Хотя в приведенном примере своп-курсы не имеют знака «плюс» или «минус», дилер сразу видит, что доллар имеет дисконт относительно германской марки, швейцарского франка, голландского гульдена и французского франка, но ажио относительно итальянской лиры. По доллару фунт стерлингов – с дисконтом. Цена покупателя, будь то форвардная или спот-цена, всегда должна быть ниже продажной цены. Кроме того, для форвардных курсов нужен несколько больший предел колебания, нежели для спот-курсов. Это достигается присутствием большей цифры на стороне покупателя, чем на стороне продавца в случае дисконта, в случае ажио – наоборот.

Пример.

Спот-курс $/гол. гульден 3,4250 – 3,4270

– 3-месячный дисконт 458 – 448

= форвардный курс 3,3792 - 3,3822

(Предел колебания составляет 20 десятичных знаков по спот-цене, но 30 по форвардной цене.)

В следующем примере 3-месячный форвардный дифференциал 21,00 – 22,50 для доллара относительно лиры представляет собой ажио.

Спот-курс $/итал. лира 1883,00 - 1883,50

+ 3-месячное ажио 21,00 – 22,50

= форвардный курс 1904,00 –1906,00

(Предел колебания составляет 0,50 по спот-цене, но 2,00 по форвардному курсу.)

4.2. Расчет ажио и дисконта

Если валюта на срок котируется с ажио или, наоборот, с дисконтом, то это отношение процентных ставок определяет отклонение спот-курса от форвардного курса. Банк, осуществляющий сделки на срок, должен учесть так называемые открытые позиции [Соотношение требований и обязательств банка в иностранной валюте определяет его валютную позицию. В случае их равенства валютная позиция считается закрытой, а при несовпадении – открытой]: если он хочет их покрыть, чтобы ограничить валютный риск и риск неликвидности, то он должен заключить Целый ряд контрсделок, которые порождают дополнительные затраты, но приносят некоторые доходы. Это показано в следующем примере.

Пример. 4 июня 1986 г. какой-то экспортер желает продать миллион долларов США на срок три месяца за швейцарские франки.

Данные следующие:

Доллар США/швейц.франк (спот-цена на 6 июня) 1,8410 – 1,8425

Евродоллар на 3 месяца 7% – 7 1/8%

Еврошвейц.франк на 3 месяца 4 5/8% – 4 7/8%

Срок 94 дня

Технический порядок следующий:

1. Банк покупает у клиента 1 млн. долл. с датой валютирования на 8 сентября 1986 г. за швейцарские франки по цене, которую надо определить (а);

2. С целью нейтрализовать валютный риск банк немедленно продает на спотовом рынке 1 млн. долл. США за швейцарские франки по рыночной цене, т.е. 1,8410 (б);

3. Он избегает риска неликвидности (гармонизация сроков) тем, что (в) заимствует 1 млн. долл. США на 3 месяца по 7 1/8%, инвестирует вышеуказанную сумму в швейцарских франках (1.841.000) на три месяца по 4 5/8%;

4. Таким образом, эта сделка стоит банку 21/2% годовых на 1 дол. за 1,8410 швейц. франков, т.е 0,0460 на доллар, доведенный до трехмесячного срока. Это дает:

0,0460 х 94 /360=120 базисных пунктов

(не учитывая хеджирование процентов, выплачиваемых по займу в долларах);

5. 8 сентября 1986 г. будет погашен заем в долларах долларами, полученными от клиента, и поставка швейцарских франков произойдет по истечении срока депозита в этой валюте (г);

6. Для того, чтобы полностью хеджировать валютный риск, проценты по займу в долларах будут также покупаться на срок, например по курсу 1,8285 (приблизительно: спот-цена минус разница в процентных ставках в 125 пунктов). (125, а не только 120, для того, чтобы заранее учесть маржу банка за услуги). Проценты по капиталовложениям в швейцарских франках и оплаченные проценты по займу в долларах, выраженные как эквивалентная стоимость, заносятся соответственно в кредит и дебет счета в швейцарских франках. Тогда дисконт:

Спот-курс швейц. франки 1,8410

Форвардный курс швейц.франки 1,8292

Дисконт швейц.франки 0,0118 = 118 пунктов

Бухгалтерские записи

Спот

Банк после хеджирования даст только 1.829.214,91 швейц. франков за 1 млн. долларов, а не 1.841.000 швейц. франков (по спот-курсу доллар/швейц. франк 1,8410). Эта сумма представляет форвардный курс доллар/швейц. франк 1,8292. Разница между спот-курсом и форвардным курсом равняется 118 пунктам и нетрудно заметить, что она представляет собой дисконт (финансирование в валюте с высокой процентной ставкой и капиталовложения в валюте с низкой ставкой).

Пример. Если какой-то импортер хочет купить на срок 1 млн. долларов США в таких же рыночных условиях, то адекватный валютный курс будет результатом следующих расчетов:

Форвард

(1) Продать 1 млн. долларов США на срок.

(3) 94 дня спустя банк поставит доллары импортеру и получит обратно свои капиталовложения.

Когда импортер оплатит швейцарские франки, банк ими погасит заем. Банк занесет в кредит импортера проценты и предложит ему прибыль, которая является результатом форвардного дифференциала доллар/швейц.франк в 2,125%.

Спот

(2) Банк купит наличными 1 млн. долларов США по 1,8425 для того, чтобы исключить валютный риск.

(3) Таким образом, банк должен поставить 1.842.500 швейц. франков, позаимствованных на 94 дня по 4 7/8%, и одновременно инвестирует на такой же срок 1 млн. долларов США по 7%.

Банк застрахует валютный курс доллар США/швейц.франк: он хеджирует получаемые проценты в долларах продажей на срок этих Долларов по цене 1,8425 минус 107 пунктов, т.е. 1,8318.

С бухгалтерской точки зрения сделка будет выглядеть следующим образом:

Таким образом, курс составляет 1,8325, т.е. отклонение в 100 базисных пунктов по отношению к спот-курсу. Вкратце: доллар – с дисконтом

|

|

Курс покупателя |

|

Курс продавца |

||

|

Слот |

Без хеджа |

С хеджем |

Спот |

Без хеджа |

С хеджем |

|

1,8410 |

1,8290 -120 пунктов (6,5%) |

1,8292

-118 пунктов (6,41%) |

1,8425 |

1,8323 -108 пунктов (5,57%) |

1,8325

-100 пунктов (5,46%) |

Теперь допустим, что процентные ставки следующие:

|

Евродоллар |

на срок 3 месяца |

4 5/8% |

4 7/8% |

|

Еврошвейц.франк |

на срок 3 месяца |

7% |

7 1/8% |

и другие условия не изменились (94 дня и слот 1,8410/15). Какими будут форвардные курсы?

1. Курс покупателя: доллар США/швейц. франк на срок 3 месяца

а) банк на срок покупает 1 млн. долл. США у своего клиента-экспортера;

б) банк продает его на спотовом рынке по курсу 1,8410 швейц. франков;

в) заимствует 1 млн. долл. США при ставке 4 7/8% и помещает швейц.франки при ставке 7%.

Сделка приносит прибыль: 7-47/8 = 2 1/8%, т.е. 0,0391 швейц. франков в год или

0,0391 х 94/360= 102 пункта.

Для того, чтобы хеджировать проценты, банк покупает на срок доллары с ажио 107 пунктов, т.е. 1,8517. Расчет производится следующим образом:

В результате получаем курс: 1,8511.

Если проценты не хеджируются, то: 1,8410 + 102 = 1,8512.

Получаем следующий набор цен покупателя доллар/швейц.франк:

|

спот |

форвард |

форвард |

|

|

с хеджем |

без хеджа |

|

1,8410 |

1,8511 |

1,8512 |

2. Курс продавца: доллар США/швейц.франк на срок 3 месяца

а) банк продает на срок 1 млн. долларов США своему клиенту-импортеру;

б) банк покупает на спотовом рынке по курсу 1,8425 млн. дол. США, сразу их инвестирует по 4 5/8% и заимствует эквивалентную стоимость по 7 1/8%. Затраты банка составят 2,5%;

в) банк хеджирует проценты, полученные в долларах, продажей долларов по приблизительной цене 25 базисных пунктов, т.е. 1,8550.

Курсы продавца доллар США/швейц.франк составят:

|

спот |

форвард с хеджем |

форвард без хеджа |

|

1,8425 |

1,8545 |

1,8532 |

|

|

(+ 120 пунктов; |

(+107 пунктов) |

|

|

||

Вкратце: доллар/швейц.франк

|

|

Курс покупателя |

|

Курс продавца |

||

|

Слот |

Без хеджа |

С хеджем |

Спот |

Без хеджа |

С хеджем |

|

1,8410 |

1,8511 -101 пунктов (0,549%) |

1,8512

-102 пунктов (0,554%) |

1,8425 |

1,8545 -120 пунктов (0,65%) |

1,8532

-107 пунктов (0,58%) |

Заметим, что хеджирование процентов, когда доллар имеет дисконт, представляет для клиента банка дополнительную прибыль, тогда как ажио доллара повышает его затраты.

Существуют следующие основные правила:

• форвардный курс инвалют с высокой процентной ставкой ниже, чем спот-курс: это – дисконт;

• форвардный курс валюты с низкой процентной ставкой всегда выше, чем спот-курс. (В нашем примере банк заимствует по низкой процентной ставке и инвестирует по высокой процентной ставке. Результатом будет чистая прибыль, отраженная в повышенном курсе, который, разумеется, более выгодный для клиента);

• продажа на срок переносит дисконт и использует ажио;

• купля на срок использует дисконт и переносит ажио.

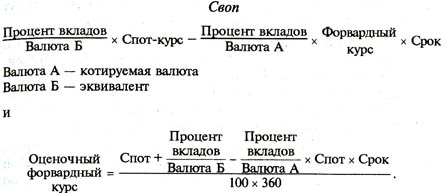

Если процент вкладов эквивалентной валюты ниже, чем котируемой, то результат своп-сделки будет отрицательным и форвардный курс, отражая дисконт, будет ниже спот-курса. Если процент вкладов валюты Б превышает процент валюты А, то получаем ажио. Таким образом наш пример будет иметь следующее решение:

В международной торговле всегда возникает необходимость в сделках на срок для хеджирования обменного курса.

Пример. Швейцарский импортер купил товары в Германии: счет со сроком оплаты в течение 90 дней в немецких марках. Для исключения риска значительного повышения немецкой марки за этот срок, а также для того, чтобы иметь основу для точного расчета цены, импортер покупает немецкие марки на срок 90 дней. Обратный случай: швейцарский экспортер знает, что в течение трех месяцев он получит французские франки в оплату своего экспорта. Для исключения обменного риска он хеджирует французские франки путем продажи на срок три месяца. Неиспользование этих сделок на срок было бы равноценно спекуляции от падения немецкой марки в первом случае или на повышение французского франка во втором случае.

Валютный риск и необходимость его исключения могут явиться следствием различных неторговых операций:

• инвестиций в акции, депозитов валютного рынка, ссуд, предназначенных для дочерних компаний за границей, прямых инвестиции и т.п. Если они производятся в иностранных валютах, то все они являются активами в иностранной валюте. Валютный риск может быть покрыт путем продажи соответствующих валют на срок;

• полученных на иностранных рынках капитала займов, выраженных в инвалюте, которые представляют собой пассивы в инвалюте; присущий им валютный риск по начисляемым процентам можно хеджировать путем покупок на срок соответствующей валюты.

В этой связи следует заметить, что хеджирование валютного риска посредством операций на срок возможно, если даже основная сделка имеет среднесрочный или долгосрочный характер. Со многими валютами трудно осуществлять форвардные сделки на срок более чем на 12 месяцев. Но путем регулярного возобновления (пролонгации) контракта на срок 12 месяцев, до наступления срока, можно хеджировать основную долгосрочную сделку клиента. Единственная разница в том, что обычно известна лишь стоимость хеджирования для первого периода, тогда как стоимости последующих периодов заранее неизвестны. Это, однако, не должно быть причиной для исключения хеджирования.

4.3. Расходы на хеджирование в процентах в год

Во многих случаях интересно знать затраты на хеджирование не в абсолютных, а в относительных цифрах, т.е. в процентах.

Пример. Немецкий экспортер в течение шести месяцев получит доллары в оплату за свои товары. От своего банка он получает следующие котировки курса доллар США/нем. марка:

|

Спот-курс доллap/нем. марка |

2,2320 -- 2,2340 |

|

6 месяцев |

285--270 |

|

12 месяцев |

575--550 |

(Разумеется, клиент не обязан сообщать банку, является ли он потенциальным покупателем или потенциальным продавцом. Поэтому банк должен сообщить ему котировку как курса покупателя, так и курса продавца).

Клиент может продать доллары за немецкие марки на срок 6 месяцев с дисконтом 285 пунктов (т.е. это цена покупателя для банка), что при вычитании из спот-цены 2,2330 дает форвардную цену 2,2045. Для вычитания он желает знать дисконт, т.е. стоимость хеджирования в процентах в год. Для этой цели дисконт за период, о котором идет речь (6 месяцев), переводят в дисконт за полный год (х2) и последний относят к спот-цене:

0,0285 х 2 х 100/2,2330 = 2,55% (годовой процент).

Кстати, если бы клиент продавал на срок 12 месяцев, форвардная цена бы составляла на 2,1755 (2,2330 минус 575) меньше шестимесячной форвардной цены, но расходы на хеджирование в процентах в год были бы несколько выше:

0,0575 х 2 х 100 /2,2330 = 2,58% (годовой процент).

В этом примере разница в проценте меньше для депозитов на шестимесячный срок, чем для депозитов на год, потому что дисконт на полгода меньше, чем половина годового дисконта (285 против 575). Все зависит от структуры соответственных процентных ставок данных сроков.

Порядок расчета можно изменить: если стоимость хеджирования составляет 2,55% в год, то соответствующий дисконт в абсолютном выражении находят по следующей формуле:

Спот

- курс х Стоимость хеджирования в % х Срок в

месяцах

100 х Число месяцев года

т. е.

2,2330 х 2,55 х 6

100 х 12

= 0,0285 нем. марки (6-месячный дисконт)

4.4. Форвардные кросс-курсы

Котировка иностранных валют в национальную используется банками преимущественно в операциях с торгово-промышленной клиентурой, которая интересуется стоимостью конкретных иностранных валют по отношению к национальной, в которой выражены их ресурсы.

В операциях на межбанковском валютном рынке котировка производится преимущественно по отношению к доллару США, так как он является общепризнанным международным платежным и резервным средством, преобладающей валютой рынка евровалют. Поэтому, если какой-либо банк запросит у банка во Франкфурте-на-Майне курс швейцарского франка, то ему сообщат курс доллара к франку в Швейцарии по методу прямой котировки. Большая часть сделок по купле-продаже валют (помимо доллара США) совершается через доллар как промежуточную валюту, так как по сделкам с долларом банки обычно имеют возможность совершать более крупные операции в связи с его значительным использованием в международном обороте и покрывать их контрсделками.

Котировка валют для торгово-промышленной клиентуры обычно базируется на кросс-курсе – соотношении между двумя валютами, которое вытекает из их курса по отношению к третьей валюте. \

Форвардные кросс-курсы получают во многом так же, как и форвардные курсы относительно доллара.

Пример. Клиент желает продать сроком на месяц лиры за швейцарские франки. Какова будет цена покупателя? Рыночные курсы следующие:

Мы продаем банку в Милане на срок лиры за доллары, т.е. покупаем доллары по цене продавца 1523,20.

Затем покупаем на срок швейцарские франки у другого банка в Цюрихе, т.е. продаем доллары по цене покупателя 1,8377.

Расчет будет следующим:

X швейц.франков = 100 ит.лир

1.538,20 ит.лиры = 1 долл. США

1 долл. США = 1,8377 швейц.франка

откуда X (100 ит. лир) 100 х 1,8377/1538,20 = 0,1195 швейц. франка,

т. е.

Доллар на нашем рынке/ Доллар на другом рынке

Цена покупателя при сроке один месяц для лиры будет составлять, таким образом, 0,1195 швейц. франков. Для сравнения, спот-цена была бы:

100 х 1,8410/1531,70=0,1202

что означает, что дисконт 0,0007 швейц. франка составляет 0,58%, или 7% в год.

Также для сравнения, цена продавца была бы:

1,8397/1535,70=0,1198

4.5. «Ломаные» сроки

Многие коммерческие форвардные сделки с клиентами имеют «ломаные» сроки. Это даты между стандартными договорными датами (1, 2, 3, 6 и 12 месяцев). Обычно банки стараются закрыть открытую позицию сделки с клиентурой путем противоположной операции. Банки всегда стараются удовлетворять желания своих клиентов, хотя для долгих сроков и редких валют найти партнера сравнительно трудно.

Своп-курсы для «ломаных» сроков рассчитываются следующим образом: период времени между двумя ближайшими стандартными датами делят на число дней между «ломаной» и стандартной датами. Результат умножают на число дней между ломаной» датой и последующей стандартной датой. Эта цифра вычитается из своп-курса последующей стандартной даты.

3 марта исчисляют своп-курс на понедельник 25 апреля:

Своп на месячный срок 101 пункт

Своп на двухмесячный срок 203 пункта

Дата зачисления на 3 марта 7 марта

Дата зачисления на срок 1 месяц 7 апреля (32 дня)

Дата зачисления на срок 2 месяца 9 мая

25 апреля - 9 мая 14 дней

откуда

203 Своп на двухмесячный срок

-101 Своп на месячный срок

102 : 32 = 3,2 пунктов/день (приблизительная цена)

14 х 3,2 = 45 пунктов для 14 дней

203

-45

158 = своп-ставка 3 марта/25 апреля.

4.6. Своп-сделки

В начале 80-х годов сложился рынок своп как следствие интернационализации хозяйственных связей. Документация по этим операциям сравнительно стандартизована.

Своп представляет собой комбинацию спот-покупки валюты с одновременной продажей на срок, или наоборот.

По операциям своп наличная сделка осуществляется по курсу спот, который в контрсделке (срочной) корректируется с учетом премии или дисконта в зависимости от движения валютного курса. При этом клиент экономит на марже – разнице между курсами продавца и покупателя по наличной сделке. Операции своп удобны для банков, так как они не создают открытой позиции (покупка покрывается продажей), временно обеспечивают необходимой валютой без риска, связанного с изменением ее курса.

Операции своп используются в следующих целях:

1) совершение коммерческих сделок: банк продает иностранную валюту на условиях ее немедленной поставки и одновременно покупает ее на срок;

2) приобретение банком необходимой валюты без валютного риска (на основе покрытия контрсделкой) для обеспечения международных расчетов, диверсификации валютных резервов;

3) кредитование клиента;

4) сделки на валютном рынке, в частности, краткосрочный экспорт капитала, часто приобретают характер своп-сделок. Если экспорт капитала предполагает переключение на другую валюту, и, если это должно быть сделано с хеджированием потерь на разнице валютных курсов, то необходимо прибегнуть к своп-сделке.

Следует однако отметить, что в последние годы стало обычным использовать форвардную цену, а не спот-цену, как основу для вычисления своп-стоимостей. Это основано на том соображении, что необязательно хеджировать количество, инвестированное на основе спот, а надо хеджировать количество, получаемое обратно на форвардной основе (основная сумма плюс процент). Если хеджированная валюта имеет форвардный дисконт, то этот «простой способ» приводит к более высоким своп-стоимостям, что позволит использовать форвардный курс.

Учитывая значительное повышение разниц в процентах за последние годы, классический метод расчета стоимостей с отклонениями на 0,5% больше не удовлетворяет. Для точных расчетов необходимо прибегнуть к более сложному уравнению.

Применяя оба метода, получаем следующие результаты:

Разница между обоими методами заключается в том, что в новом методе хеджируется не только основная сумма (правые скобки), но также проценты (левые скобки).

Надо также отметить следующее: так как для вычисления не имеет значения, применяют ли курс покупателя или курс продавца, обычно используют промежуточный курс, позволяющий округлить окончательный результат.

Краткосрочные капиталы стремятся инвестировать за границей в основном по двум причинам:

• отечественный валютный рынок не обеспечивает необходимых возможностей инвестирования,

• инвестиции в другой стране и валюте обещают более высокую прибыль, даже если надо хеджировать валютный курс.

Первый случай применим, например, в Швейцарии. Там нет реального валютного рынка; менее крупные банки, а также корпоративные или частные клиенты могут помещать свои вклады на срок в крупные швейцарские банки, но последние не могут помещать в свою очередь полученные капиталы в краткосрочные инструменты отечественного валютного рынка (например в казначейские боны), так как такие бумаги в Швейцарии не существуют. Таким образом, крупные швейцарские банки вынуждены помещать избыток ликвидных капиталов за границей. Это делается, главным образом, помещением срочных депозитов в еврорынок на хеджированной основе (т.е. банки покупают доллары спот и одновременно их продают на срок).

Пример.

Стоимость процентов на акцептованный отечественный депозит на три месяца в швейцарских франках 0,42%

Спот-курс долл. США/швейц.франки 1,8410 – 1,8425

трехмесячный дисконт (90 дней) 110 – 105

1,8300

Своп-стоимость на срок три месяца можно вычислить следую щим образом: Партнер покупает на срок доллары при дисконте 110 пунктов.

Таким образом:

0,110 х 7,0 х 90 + 0,0110 х 100 х

360/1,8410 х 90 = 2,43%

Общие расходы 6,68% (4,25 + 2,43)

Процент, полученный на трехмесячный депозит, помещенный нами в евродолларах 7%

Чистая разница в проценте в нашу пользу 0,32%

Естественно, без хеджа разница в проценте в нашу пользу была бы 2,75%. Но если бы к наступлению срока трехмесячного долларового депозита курс покупателя – долл. США/швейц. франк – упал ниже 1,8300, нам пришлось бы потерпеть обменный убыток больше разницы в проценте в нашу пользу.

Приведем пример, иллюстрирующий другой случай. Мы задаемся вопросом, могут ли вклады в других странах и в других валютах обещать более высокую прибыль, даже если они на хеджированной основе? Иногда такого рода вклады приносят более высокий процент, даже если они представляют собой повышенный риск делькредере [Сделка с неплатежеспособным партнером может повлечь за собой убытки от операций с инвалютой – риск делькредере.] или перевода.

Предположим, что:

а) валютные курсы:

долл. США/ит.лира, спот 1883,00 - 1884,00

трехмесячное ажио 21,00 – 22,50

б) 90-дневные итальянские

казначейские боны дают 14,625% в год

90-дневные казначейские

боны США дают 9,600% в год

Банк задается вопросом, следует ли инвестировать в итальянские боны на хеджированной основе вместо американских бон. Для этого банку необходимо купить лиры и одновременно их продать на трехмесячный срок, что может быть сделано при ажио 22,SO (условия диктует партнер).

Своп-стоимость этой сделки:

(22,50 х 9,600 х 90) + (22,50 х 100 х

360)/1884,00 х 90 = 4,89% в год

таким образом, хеджированная арбитражная операция приносит прибыль:

14,625% в год (процент)

–4,89% в год (своп-стоимость)

9,735% в год (общая выручка)

Эта прибыль выше прибыли американских казначейских бон и, следовательно, банк может, если хочет, инвестировать в итальянские казначейские боны.

Отметим, что хеджирование необязательно предполагает затраты. Можно нормально хеджировать «слабые» валюты от «более сильных» валют путем продажи первых на срок. Так как для многих «слабыми» валютами являются валюты с дисконтом, то в таких случаях хеджирование предполагает расходы. Однако много раз случалось так, что предположительно «слабая» валюта упрочнялась, тогда как предположительно «сильная» валюта (с ажио) терпела понижение.

Пример. В течение февраля – октября 1982 г. фунт стерлингов понизился с 1,82 до 1,61 долл. США несмотря на то, что всегда был с ажио. В течение февраля – сентября 1984 г. доллар повысился с 2,70 до 3,10 нем. марки, несмотря на тот факт, что доллар был постоянно с дисконтом. В обоих случаях приходилось хеджировать фунты стерлингов и германские марки от роста доллара или покупать доллары на срок. Это не только предотвращало убыток при обмене, но и давало «прибыль» хеджирования.

4.7. Спекулятивные сделки на срок

Простые сделки на срок являются единичными форвардными сделками, т.е. не служат частью своп-операции. Таким образом, простые сделки на срок могут служить для покрытия позиции в инвалюте. Однако следует заметить, что существуют также и простые сделки на срок без коммерческой или финансовой основы, цель которых чисто спекулятивная. Простые сделки на срок фактически являются реальным и особенно удобным способом спекулятивной деятельности, так как для вложения в такие сделки не требуется ликвидных средств. Тем не менее, банки в большинстве случаев требуют некоторого покрытия. Спекулянт покупает валюту X на срок за валюту Y без намерения получить валюту X по истечении срока и оплатить в валюте Y. Наоборот, он намерен возместить форвардную сделку за счет противоположной спот-сделки по истечении срока в надежде на то, что валюта X повысится в цене.

Пример. Клиент считает, что немецкая марка в данный момент является недопустимо слабой относительно швейцарского франка (в последние недели паритет колебался между 81–83) и что в течение года курс нем.марки/швейц.франк повысится по крайней мере на 87.

Он покупает немецкие марки на срок 12 месяцев за швейцарские франки на основе следующих рыночных курсов:

долл. США/нем.марка, спот 3,0420 – 3,0430

на срок 12 месяцев 1690 – 1660

2,8730

долл. США/швейц.франк, спот 2,5075 – 2,5085

на срок 12 месяцев 1610 – 1585

2,3500

Банк продает ему немецкие марки по цене 81,8 швейц.франков.

При истечении срока форвардной сделки банк компенсирует ее путем продажи немецких марок слот на швейцарские франки. Если его расчет правилен и он может это сделать по курсу 87,00, то получит прибыль 5,20 швейц.франков за 100 нем.марок.

Однако опыт нескольких последних лет показывает, что в системе плавающих валют фактическое развитие валютных курсов часто противоречит ожиданиям. Простые форвардные сделки могут с одинаковой легкостью иметь как большие убытки, так и значительные прибыли. Это прежде всего проблема тех, кто пускается в такие спекуляции, будь то отдельные лица, предприятия или же банки, а также банк–участник такой сделки.

В этой связи возникает вопрос рисков в операциях на срок, так как если позиция клиента не обеспечивает его обязательств, то сделка может закончиться убытком для банка.

Предположим, что клиент на какую-то определенную дату весной 1992 г. купил немецкие марки на швейцарские франки на срок шесть месяцев по курсу 82,00 в надежде, что он сможет продать по более высокой цене в конце срока. Однако вместо этого курс – немецкие марки/швейц. франки – упал до 81,00. Если клиент не в состоянии купить по согласованной цене условленное количество марок путем продажи швейцарских франков, то банк остается с этими марками, которые он теперь должен продать по новой рыночной цене 81,00 швейц.франка. Таким образом, банк может потерпеть убытки от деятельности с иностранной валютой не из-за того, что он спекулировал за свой собственный счет, а по той причине, что провел сделку с неплатежеспособным партнером (риск делькредере).

Поэтому осторожный банк должен тщательно изучить клиентов, с которыми он заключает сделки на срок с иностранной валютой, и потребовать маржинального обеспечения (в каждом случае, когда сочтет это уместным). При режиме плавающих валют требуется некоторая маржа и для покупок и для продаж, потому что риск существует в обоих случаях и при любых валютах.

4.8. Еврорынок

Для того, чтобы перейти к анализу факторов, определяющих форвардные курсы, необходимо кратко остановиться на особенностях срочного рынка.

Еврорынок – часть мирового рынка ссудных капиталов, на котором осуществляются валютные, депозитные и кредитные операции на разные сроки и в разных валютах. На еврорынке банки осуществляют безналичные депозитно-ссудные операции в иностранных валютах за пределами стран-эмитентов этих валют, т.е. в евровалютах. Одна из его особенностей – отсутствие государственного контроля над его деятельностью.

Начало функционирования еврорынка восходит к концу 50-х годов. Сначала возник рынок евродолларов. Сущность превращения доллара в евродоллар состоит в том, что средства владельца долларов поступают в качестве депозита в распоряжение иностранного банка, который использует их для кредитных операций в других странах.

Одним из самых существенных импульсов развития еврорынка было значительное различие между процентными ставками стран Западной Европы и США. Так, в 1958 г. в рамках «регулирования Q» американские валютные органы ограничили для банков максимальные процентные ставки, что привело к искусственно заниженному уровню процентных ставок в США. В то же время европейские банки повысили свою процентную ставку на депозиты и, таким образом, предложили более привлекательную норму прибыли для евродолларов (доллары США, инвестируемые за пределами США), чем получаемую на отечественном рынке. Это привлекло значительное количество долларовых депозитов, и поскольку дополнительных расходов не было (за счет минимальных резервов, в частности), банки в Западной Европе могли перессужать эти средства с относительно малыми процентными марками. Этот новый рынок быстро расширялся не только по объему сделок, но и по числу привлеченных валют.

Рынок быстро распространился на евромарки (немецкие марки, инвестируемые за пределами Германии), еврофранки (франки, инвестируемые за пределами Франции) и т.д. Фактически в настоящее время заключаются сделки во всех свободных конвертируемых валютах и поэтому термин «рынок евродолларов» стал в результате просто «еврорынком». Размер еврорынка к началу 90-х годов составил, по некоторым оценкам, более 2000 млрд. долл. Доля долларов в этой сумме составляет около 80%, евромарок – 10%, еврошвейцарских франков – 5%. По мере дальнейшего роста рынка он расширился до финансовых центров за пределами Западной Европы, главным образом до валютных рынков на Дальнем Востоке. В употребление вошел термин «азиатский долларовый рынок».

В 1981 г. США создали новую «оффшорную» зону под названием «International Banking Facilities» (международные банковские льготы), которая своими принципами и механизмами аналогична развитию еврорынка. Вместе с тем надо подчеркнуть, что эти рынки – только часть крупного мирового рынка валют, которые инвестируются за пределами собственной страны.

На еврорынке операции делятся согласно их срокам на евровалютный рынок (краткосрочные операции), еврокредитный рынок (среднесрочные сделки, главным образом на основе «пролонгации кредита») и еврооблигационный рынок (облигационные займы).

4.9. Факторы, влияющие на форвардные курсы

Для ответа на вопрос, что определяет курсы валют при сделках на срок, т.е. форвардные курсы, следует уточнить, что речь идет не о форвардных ценах, а о форвардных дифференциалах, т.е. об ажио и дисконтах. Не вызывает удивления, если спот-цена валюты изменяется и параллельно изменяется форвардная цена. Но важно знать, почему дифференциал между спот и форвардной ценами может быть меньше или больше в разные дни, т.е. почему дисконты (или ажио) сужаются или расширяются.

Основной принцип, объясняющий это положение, заключается, во-первых, в том, что своп-курс (ажио или дисконт) всегда проявляет тенденцию к тому, чтобы быть равным дифференциалу процента на свободном рынке (еврорынке) между обеими валютами, о которых идет речь. Если трехмесячный евродолларовый депозит дает 11% в год, а трехмесячный депозит в еврофранках приносит 6% в год, то своп-курс составляет 5% в год, что означает, что доллар фигурирует (используется) при дисконте 5% в год относительно франка, или что франк имеет ажио 5% относительно доллара.

Взаимосвязь между своп-курсами и процентными ставками очевидна. Предположим, что депозиты в долларах дают доход в размере 11% в год, а дисконт доллара относительно франка только 4% в год. Это составит чистый доход (на хеджированной основе) 7% в год. В этих обстоятельствах никто не пожелает «остаться во франках» при 6%. Крупные суммы будут переведены в доллары – купленные спот и одновременно проданные на срок, – что в результате расширит дисконт. Кроме того, процентные ставки по долларам будут иметь тенденцию к понижению, а курсы по франкам – к повышению. Таким образом, процесс регулирования быстро восстановит равенство между процентным дифференциалом и своп-курсом.

Надо иметь также в виду, что процентные ставки на свободном рынке, а именно на еврорынках, могут быть и часто являются отличными от соответствующих процентных ставок на национальных валютных рынках. Во многих странах поток капитала через границы регулируется правилами и ограничениями; поэтому национальные процентные ставки не отражают истинной картины состояния рынка. Некоторые страны испытывают огромный приток капиталов и могут устанавливать временные барьеры для ограничения ввоза этих капиталов, что достигается искусственно поддерживаемыми на высоком уровне процентными ставками внутри страны. И наоборот, другие государства, вывозящие капитал, временами препятствуют такому оттоку, и, следовательно, национальные процентные ставки искусственно занижаются.

Как было уже отмечено, своп-курс всегда проявляет тенденцию к уравниванию с дифференциалом процента на еврорынке. Возникает при этом вопрос: как возникают спрос и предложение на форвардные валюты?

При нормальной ситуации, т.е. когда рынки не возмущены валютными «лихорадками» или политическими событиями, большинство сделок на срок происходит в результате деятельности валютного рынка и, в меньшей степени, коммерческих операций. Уровни процентных ставок на еврорынке для различных валют будут определяющим фактором своп-курсов. Еврокурсы, в свою очередь, определяются национальными процентными ставками соответствующих стран при условии, что последние не поддерживаются искусственно на низком или высоком уровнях. На национальные процентные ставки, однако, влияют проводимые государством интервенции, что ведет к значительным отличиям этих ставок от евроставок.

Например, Германия понижает свою учетную ставку в целях стимулирования экономики, а валютная политика США остается неизменной. Ставки валютного рынка в Германии будут, таким образом, падать, а при отсутствии в Германии значительных ограничений на приток капитала, то же самое произойдет с краткосрочными процентными ставками для немецких марок на еврорынке. Следовательно, долларовый дисконт относительно немецкой марки будет расширяться, саморегулируясь пропорционально процентному дифференциалу между евродолларами и евромарками.

Своп-курсы зависят не только от различных уровней процентных ставок, но также от воздействия внезапного давления, связанного с экономическими или политическими причинами. В таком случае простые продажи этой валюты на срок будут резко увеличиваться, а их дисконт – резко подниматься. После этого из-за большого дисконта соответственно повысится уровень процентной ставки данной валюты на еврорынке, что в конечном счете повлияет и на повышение ставки на ее национальном рынке.

Что стоит за волной простых продаж на срок, которая неизбежно возникает, когда валюта закономерно или случайно приходит в критическое состояние? Обычно следует ответ – спекуляция. Однако это искаженная точка зрения, так как очень многие сделки продажи на срок фактически являются настоящим хеджем. Ведь существуют фирмы, банки, частные лица, которые не имеют обеспечения в этой валюте. Они либо чувствуют себя в безопасности и не хеджируют краткосрочные активы, вытекающие из коммерческих сделок или из капиталовложений на валютном рынке, либо считают слишком обременительным хеджировать долгосрочные активы, например, прямые инвестиции или долевое участие. Но как только валюта оказывается слабой, все стараются быстрее защитить свои активы посредством продаж на срок. Правда, спекуляция рано или поздно всегда возникает, иногда даже она может инициировать этот процесс. Тогда можно сказать, что спекуляция не является причиной валютной неустойчивости, но она может ее обострить.

Внезапная волна простых продаж на срок, создающая сверхпредложение на форвардном рынке, будет, таким образом, увеличивать дисконт валюты (или сужать ее ажио), и уровень процентных ставок будет просто следовать саморегулированию до новых своп-курсов.

Иногда возникает ситуация, когда валюта подвергается внезапному давлению повышения, а не понижения, как это часто случалось с немецкой маркой и швейцарским франком. В таких случаях накопление форвардных покупок увеличивает ажио валюты, вызывая падение уровня ее процентной ставки на еврорынке. Такие простые сделки покупки на срок могут также представлять хеджи, в частности, против «коротких» позиций в виде долгосрочных займов в данной валюте.

На практике нельзя провести четкую границу между «нормальными временами» и «критическими временами». Соответственно, ажио и дисконты одной валюты относительно другой всегда будут находиться под влиянием как разницы в процентных ставках на еврорынке между обеими валютами, так и рыночных прогнозов по поводу будущей эволюции спот-курсов (более или менее простые срочные сделки). Но движения процентных ставок, и следовательно, эволюции разниц в ставках, будут преобладающим фактором. И только в критических ситуациях решающим фактором будут рыночные прогнозы в отношении неизбежных изменений спот-курсов (ускоряющих внезапные простые сделки на срок).

Ключевые понятия

Наличные и срочные сделки

Операция спот

Форвардные и фьючерсные валютные сделки

Курсы аутрайт-ажио и дисконты

Хеджирование

Форвардные кросс-курсы

Своп-сделки

Риск делькредере

Рынок евровалют

5. ВАЛЮТНЫЕ ОПЦИОНЫ И ОПЦИОНЫ ПО ПРОЦЕНТНЫМ СТАВКАМ

Из этой главы вы узнаете о:

• сущности рынка валютных опционов

• понятиях «опцион колл» и «опцион пут»

• факторах, влияющих на цену опциона

• опционах процентных ставок

• процентном арбитраже

После введения режима плавающих валютных курсов центральные банки не были больше обязаны поддерживать валютные курсы в пределах определенного диапазона колебаний, как это было в период действия Бреттон-Вудских соглашений. Постоянно несбалансированные платежные балансы привели к возрастающим колебаниям валютных курсов, особенно после либерализации международных перемещений капиталов. Резко возникла необходимость устранить валютный риск. Рынок валютных опционов, созданный в начале 80-х годов, позволил минимизировать валютные риски и укрепить эластичность существующих валютных инструментов.

Тогда как сделка на срок предоставляет возможность фиксировать валютный курс для будущей сделки, покупатель опциона приобретает право совершить или не совершить операцию. Таким образом он может застраховать себя от убытка и из операции извлечь прибыль.

5.1. Основные характеристики рынка и его участники

Валютные опционы

Сделку по опциону можно сравнить с классической форвардной валютной сделкой, за исключением одной основной разницы: покупатель опциона приобретает право, но не обязательство, самостоятельно принимать решение совершать или не совершать контракт опциона, т.е. он может не использовать опцион по истечении срока. Для того чтобы приобрести это право, покупатель платит продавцу премию во время подписания контракта.

Из контракта опциона вытекают следующие права и обязанности:

• покупатель опциона «колл», которого также можно назвать «держателем», приобретает право, но не обязательство, купить определенное количество данной валюты по условленной цене и в течение назначенного периода времени (американский тип опциона) или на условленную дату истечения срока (европейский тип).

• продавец опциона «колл», которого можно назвать «подписчиком», обещает продать определенное количество данной валюты по условленной цене – если покупатель потребует – в течение установленного периода времени (американский опцион) или на определенную дату (европейский опцион).

• покупатель (держатель) опциона «пут» приобретает право, но не обязательство, продать некоторое количество данной валюты по назначенной цене в течение определенного периода или на условленную дату.

• продавец (подписчик) опциона «пут» обещает купить определенное количество данной валюты – если покупатель этого потребует – на протяжении договорного периода или на условленную дату.

Из вышеизложенного ясно, что инициатива исходит от покупателя, который в любом случае решает, взять или поставить предусмотренные в контракте средства. В обоих случаях (купля или продажа) продавец опциона не имеет выбора, он играет полностью пассивную роль, за что ему покупатель платит премию при заключении контракта. Эту премию также можно считать страхованием действенности договора, подписанного продавцом. Заметим также, что опционы «пут» и «колл» позволяют держателям использовать снижение цены исходного актива на протяжении договорного периода, вкладывая относительно небольшую сумму (премию), в то время как риск (измеренный ценой премии) ясно определен с самого начала.

Факторы, влияющие на цену опционов

Цену опциона (премию) определяют четыре фактора:

1) уязвимость рынков. Ежедневные колебания валют опционов прямо влияют на размер премии;

2) собственная стоимость – отношение между рыночной котировкой и ценой совершения, например:

• если цена совершения равняется рыночному спот-курсу на момент сделки, то опцион с паритетом (at the money);

• если цена совершения выгоднее, чем спот-цена для покупателя опциона, т.е. с опционом «пут», покупатель приобретает право продать по более высокой цене, чем при спот-операции, и с опционом «колл» право купить дешевле, чем при спот-операции, то опцион «в деньгах» (in the money) [В таком случае цена опциона равняется разнице между спот-ценой и ценой совершения. В противном случае проводился бы немедленный арбитраж с рынком исходного актива.];

• если цена совершения опциона «пут» ниже или выше спот-цены для опциона «колл», то опцион совершить немедленно нельзя, тогда говорим об опционе «вне денег» (out of the money);

3) фактор времени определяется как разница между премией и собственной стоимостью; он выражает интерес, связанный с условным характером совершения опциона в будущем. Этот компонент премии снижается по мере того, как приближается дата истечения срока;

4) спрос и предложение влияют на цены опционов так же, как на любом другом рынке.

5.2. Обмениваемые валюты и периоды совершения

Во многих странах мира рынки опционов функционируют обычно на основе отечественной валюты плюс крупные инвалюты. Сроки распределяются с 3 до 12 месяцев, потому что нет ликвидного рынка на срок более двух лет.

Опционы «колл»

Рассмотрим пример котировки курса доллара США по отношению к швейцарскому франку в швейцарском банке.

Данные о цене:

Декабрь

Средний спот-курс долл. США/швейц.франк 2,00

Средний форвардный трехмесячный курс 1,98

|

Март |

Премия |

|

| запрашиваемая | предложенная | |

|

Швейц. франк 1,90 |

725 |

825 |

|

Швейц. франк 1,95 |

475 |

575 |

|

Швейц. франк 2,00 |

200 |

300 |

Премии по опционам изменяются, потому что они рассматриваются с разных точек зрения, в зависимости от участников рынка. В нашем примере цена совершения сделки швейцарского франка, равная 2,00, кажется не очень выгодной для покупателя опциона «колл», так как спот-курс, равный цене совершения, сильно ограничивает возможность получения прибыли. В этом случае покупатель будет готов заплатить продавцу только мелкую премию, т.е. 300 базисных пунктов, как указано в таблице.

Наоборот, такая же цена покажется выгодной покупателю опциона «пут», который согласится оплатить более значительную премию для того, чтобы получить право продать швейцарские франки по 2,00, так как он прогнозирует сильное падение американской национальной валюты относительно швейцарского франка.

Покупка опциона «колл». Приобретатель опциона «колл» получает право (но не обязательство) купить оговоренное количество валют на срок, который наступит в марте по договорной цене совершения, если его эта возможность устраивает и если валютный курс выгоден. Для того, чтобы приобрести это право по цене 2,00 швейц. франка, он платит запрошенную банком премию 300 базисных пунктов, т.е. 0,03 швейц. франка за доллар (1 базисный пункт равняется 0,0001 швейц. франка).

В противоположность покупке валюты на срок опцион предоставляет держателю возможность совершить сделку или не совершать ее, в зависимости от колебаний валютных курсов.

Реальный доход можно вычислить только после операции, и нижеуказанные примеры основаны на трех предположениях:

1. В марте, по истечении срока, курс доллар/швейц. франк падает на 1,90. В этом случае покупатель не совершает сделку по опциону, он купит доллары на спотовом рынке по цене 1,90 швейц. франка за доллар.

Реальный доход:

Прибыль от покупки долларов (2,00 – 1,90) 1000 пунктов

Премия несовершенного опциона 300 пунктов

Чистая прибыль 700 пунктов

2. В марте, по истечении срока, курс доллар/швейц.франк поднимается на 2,12. В этом случае покупатель совершит операцию по опциону и купит доллары по цене 2,00 швейц. франка. Если прибавим премию за покупку опциона «колл» 0,03 швейц. франка, то глобальная себестоимость будет 2,03 швейц. франка за доллар, и ее надо сравнить с ценой, которую бы он заплатил на спотовом рынке, т.е. 2,12.

Цена опциона: цена совершения 2,00

премия 0,03

итого 2,03

Спот-цена продажи 2,12

Прибыль 0,09, или 900 пунктов

Однако следует заметить, что в день подписания контракта по опциону трехмесячный форвардный валютный курс долл. США/швейц. франк был 1,98. Это показывает, что хеджирование посредством опциона дороже, чем классическое хеджирование на форвардном рынке;

3. Курс доллар/швейц.франк колеблется между 1,97 – 2,03.

В этом случае держатель опциона не получит никакой прибыли. Но опцион позволит ему сократить затраты на хеджирование на 0,03 швейц. франка (стоимость премии). Фактически он может сократить и даже полностью устранить эти затраты, если не совершит операцию по истечении срока и купит на спотовом рынке валюту (например по цене 1,97) или совершит операцию по опциону, когда спот-курс немного превысит цену совершения. И здесь было бы выгоднее хеджировать на классическом форвардном Рынке по цене 1,98 швейц. франк за доллар.

Продажа опциона «колл». В соответствии с вышеуказанным Продавец опциона «колл» играет пассивную роль, не имея возможности влиять на совершение сделки по опциону. Он только ждет решения покупателя. По этой причине он получает премию, которая позволяет ему повысить рентабельность своих валютных капиталовложений. С другой стороны, он должен быть готов поставить валюту «по просьбе», если покупатель осуществляет право опциона.