Экономический смысл описываемого дробления единого предприятия может заключаться в следующем.

Во-первых, следует выделить в отдельные предприятия те, которые специализируются на коммерчески перспективных продуктах. Например, предприятие приступило к выпуску пиломатериалов. Однако постоянные затраты фирмы таковы, что эта продукция становится не конкурентоспособной.

Если по этим продуктам имеются технико-экономические обоснования и бизнес-планы, то резко увеличиваются шансы привлечения к таким инвестиционным проектам внешних инвесторов.

Заинтересованные в указанных проектах венчурные инвесторы, предпочитающие инвестировать в реальные технологические проекты, а не в целом в фирмы, будут иметь больше гарантий на то, что кредиты или вклады в приобретение акций (паев), предоставленные предприятию, не будут "размазаны" в материнской многопрофильной фирме по многим не интересующим инвестора проектам (видам продукции).

Во-вторых, финансовое оздоровление (санация) предприятия может быть облегчено тем, что из материнской фирмы в качестве юридически отдельных и имеющих самостоятельный баланс предприятий выделяются заведомо коммерчески неперспективные бизнесы (продуктовые линии).

Эта процедура может иметь и другой, не менее важный экономический эффект. В выделяемых из материнской фирмы подразделениях, специализировавшихся ранее на невыгодных продуктах, их менеджеры, после того, как получат самостоятельный юридический статус, будут иметь возможность самостоятельно осуществлять найм персонала, закупать сырье и сбывать продукцию и сумеют, на основе предпринимательской инициативы, повысить стоимость предприятия. Во всяком случае, они получат для этого серьезный шанс.

Именно этим бывшим руководителям среднего звена придется тогда брать на себя ответственность за решения по снижению затрат на производство продукции и продаже излишних активов.

В-третьих, материнская фирма не остается чисто холдинговым предприятием, которое лишь контролирует дочерние образования (держит контрольные их пакеты).

Она представляет собой фирму, в которой сохраняются решающие для нормального функционирования дочерних структур вспомогательные службы, а также инфраструктурные и вспомогательные производственные и социальные подразделения, научно-исследовательский (конструкторско-технологический) центр.

В-четвертых, реорганизация крупного предприятия предполагает для реализации эффективных и перспективных инвестиционных проектов, требующих привлечения стороннего заемного или партнерского капитала, учреждение юридически самостоятельной фирмы. В соответствии с их уставом они должны будут заниматься только реализацией порученных им проектов. Речь здесь идет об учреждении так называемых "внешних венчуров", т.е. дочерних предприятий, созданных под вновь начинаемый или ранее начатый, но нереализованный проект инновации, способный принести значительные доходы и тем самым реализовать материнскому предприятию-учредителю программу развития технологического потенциала.

Объектом инвестирования для венчурных инвесторов является не сама материнская компания, а вновь учреждаемые, которые организуются с целью начать (venture - начинание) и завершить осуществление некоторого делового проекта (чаще всего основанного на новых технологиях) и привлечь для этого внешнее финансирование.

То есть на основе дробления материнского предприятия должен быть создан концерн, а не холдинговая компания, состоящая из выделенных дочерних фирм. В этом концерне должна быть высокая степень управляемости, которая достигается сохранением у материнского предприятия контрольных пакетов акций (паев) выделяемых из него хозяйственных образований и применением иных финансово-хозяйственных "рычагов влияния" на входящие в концерн составные части.

Под дополнительными "рычагами влияния" на дочерние предприятия может подразумеваться сохранение за материнским предприятием:

– ключевых специальных материальных производственных активов, необходимых для нормального ведения текущих операций дочерними фирмами (недвижимости, т. е. помещений и земли, на которых дочерние фирмы будут работать в качестве только лишь арендаторов по арендным договорам);

– универсальных материальных производственных активов: тепловые коммуникации, связь, энергетическое оборудование, санитарные службы, очистители выбросов, вспомогательно-заготовительные производства, без которых нормальное функционирование дочерних фирм невозможно;

– материальных непроизводственных (социальных) активов, доступ к использованию которых всеми работниками конгломерата (концерна) является необходимым для соблюдения минимальных гуманитарных стандартов (например, доступ к единственной на данной территории столовой, к "ведомственному" жилью, местам в детских садах и яслях и пр.);

– нематериальных научно-технических активов в виде ноу-хау (технологий) и прав интеллектуальной промышленной собственности (патентов на изобретения и полезные модели, промышленные образцы, авторские права и пр.), которыми обладает (предварительно позаботившись о их юридической защите в форме трудовых контрактов с работниками-носителями ноу-хау, по которым последние передают свои права работодателям и обязываются не распространять соответствующее ноу-хау, в форме получения патентов и т.д.) материнское предприятие;

– нематериальных активов общего назначения (типа товарного знака фирмы, прав на фирменный логотип, прав по льготным заключенным материнской фирмой контрактам), создающих основу для конкурентных преимуществ пользующихся ими субъектов хозяйственной деятельности.

Главным отличием концерна от классической холдинговой структуры является то, что материнское предприятие в нем сохраняет за собой не только чисто стратегические функции "держания" контрольных пакетов дочерних фирм, но и продолжает хозяйственную деятельность в интересах обеспечения выпуска дочерними фирмами выгодных и перспективных продуктов.

Учреждение материнским предприятием дочерних фирм под конкретные вновь начинаемые проекты не требует значительных имущественных взносов в уставные фонды внешних венчурных фирм. Кроме того, в уставные фонды предприятий, вновь учреждаемых под проекты инноваций, могут вноситься нематериальные активы (ноу-хау, торговое имя и пр.), которые вообще зачастую не учтены в балансе материнского предприятия.

Необходимо отличать дробление унитарного (единого) предприятия, которое приводит к образованию холдинговой группы, и такое, которое выливается в создание концерна.

Если дробление зайдет настолько далеко, что материнское предприятие оставит за собой лишь "держание" (holding) контрольных пакетов дочерних предприятий, то его действительно можно будет называть холдинговым предприятием группы. При этом на балансе у такой центральной компании группы не должно остаться значимых нефинансовых активов (недвижимость, оборудование, патенты, ноу-хау и пр.).

Холдинг, таким образом, будет вынужден проводить единую инвестиционную и техническую политику группы чисто финансовыми способами путем перераспределения денежных потоков внутри группы.

Если же дробление крупного унитарного предприятия не зайдет столь далеко и в центральной компании группы останется исследовательский центр, некоторые подразделения вспомогательного производства и инженерной инфраструктуры, социальные активы, то такую материнскую компанию более корректно называть не холдинговой компанией, а центральной компанией концерна.

Она сохраняет за собой гораздо более разнообразные (все описывавшиеся выше) рычаги влияния на единую инвестиционную и техническую политику выделенных дочерних фирм. Зато главным достоинством холдингового предприятия (соответственно, холдинговой группы) является то, что холдинговое предприятие финансово устойчиво, чем просто компания типа концерна. У него очень незначительные постоянные операционные издержки и оно практически не нуждается в краткосрочном кредите.

Выше перечисленные экономические эффекты могут быть получены путем процедуры слияния или поглощения различных предприятий, которые изначально могут быть унитарными, холдинговыми компаниями или концернами.

В лесном комплексе все эти процессы имеют место. Следует отметить хорошую тенденцию в реструктуризации лесного комплекса, когда образовываются устойчивые в финансовом и технологическом аспекте структуры на холдинговой основе и структуры, работающие на основе концерна. Трудно себе представить устойчиво работающие в лесном комплексе акционерные унитарные предприятия по переработке древесины. Сегодня нет государственных органов, которые координируют поставку сырья для переработки леса и дают кредиты на межсезонные запасы сырья. В результате эти предприятия по объективным рыночным законам становятся холдинговыми или концернами объединениями, сливаясь или поглощая лесозаготовительные предприятия.

Администрация области способствует реализации процессов реструктуризации предприятий в лесной отрасли.

3.3. Оценка и переоценка предприятий методом рынка капитала

Суть метода заключается в следующем. По балансовой стоимости основных фондов, прибыли или денежного потока предприятия определяют его рыночную стоимость по соотношению стоимости акций предприятий-аналогов и этих показателей. В качестве предприятий-аналогов берутся фирмы той же отрасли, чьи акции ликвидные и достаточно надежно котируются на биржевом или внебиржевом фондовом рынке.

Информация о стоимости основных фондов, прибылях и денежных потоках по предприятиям - аналогам в соответствии с законом об открытых акционерных обществах публикуется в виде финансовых отчетов. В лесном комплексе области целесообразно учредить предприятие, которое будет заниматься мониторингом этой информации.

Обозначим: стоимость акционерного капитала предприятия А руб., количество акций N штук, стоимость основных фондов U руб., прибыль П руб., денежный поток Ц руб.

Согласно информации о предприятии - аналоге рассчитываются мультипликаторы (коэффициенты):

КА/П = А/П = «Цена акции предприятия - аналога/прибыль»,

KA/U = A/U = «Цена акций предприятия-аналога/чистая балансовая стоимость основных фондов» и

КАЦ = А/Ц = «Цена акций предприятия - аналога/денежный поток».

Мультипликатор Кап можно рассчитывать относительно балансовой прибыли, прибыли после налогообложения или прибыли до налогообложения, но обязательно после уплаты процентов по долгосрочным кредитам. Это связано с тем, что налогообложение на территории России одинаково, а кредиты у предприятий могут быть различные.

Алгоритм расчета рыночной стоимости предприятия методом рынка капитала сводится к следующему.

1) Поиск компании-аналога проводится в два этапа. На первом этапе формируют список «кандидатов на аналогичность», в который включают предприятия, специализирующиеся на той же продуктовой группе, что и оцениваемая компания. На втором этапе на основе анализа финансово-хозяйственной деятельности каждого предприятия отклоняют «кандидатов на аналогичность предприятий», не удовлетворяющих существенным критериям сопоставимости. К этим критериям относятся: размер предприятия; структура капитала фирмы (доля заемного капитала); рынки сбыта и закупок; территориальное местоположение (влияющее на транспортные издержки); степень независимости от финансово-промышленных групп; индивидуальные особенности применяемой системы бухгалтерского учета. Все эти параметры могут существенно влиять на величину денежных потоков, получаемую прибыль и стоимость основных фондов.

Название метода рынка капитала исходит из того, что предпочтительнее включить в выборку компаний-аналогов пусть и всего лишь одну фирму, но зато действительно аналогичную оцениваемому предприятию.

2) Далее определяют полную стоимость компании-аналога А путем умножения стоимости одной акции на их N количество.

Методы оценки стоимости предприятий

3) Рассчитывают мультипликаторы предприятия-аналога:

КАП = А/П, где в числителе рыночная стоимость компании-аналога, а в знаменателе: балансовая прибыль не реформированная, Пнр, балансовая прибыль реформированная, Пр, прибыль до налогообложения, Пдн, чистая прибыль, П;

КА/Д = А/Д, где в числителе рыночная стоимость предприятия-аналога, а в знаменателе: денежный поток, состоящий из чистой прибыли и амортизационных отчислений или денежный поток, состоящий из балансовой не реформированной прибыли и амортизационных отчислений;

KA/U = A/U, где в числителе рыночная стоимость предприятия-аналога, а в знаменателе балансовая стоимость (балансовая стоимость основных фондов) рассчитываемого предприятия.

4) Вычисляют рыночную стоимость U рассматриваемого предприятия по каждому из мультипликаторов:

Uп = П*КА/П

Uд = Ц*КА/Д

Uu = U*КAU

В таблице 3.2 продемонстрирован пример работы с оценочными мультипликаторами, используемыми в методе оценки стоимости предприятия на основе рынка капитала.

В столбцах 1 и 2 таблицы приведены основные данные из опубликованного отчета о прибылях и убытках компании-аналога и расчетные оценочные мультипликаторы. Стоимость собственного капитала компании - аналога А составляет 33 000 ден. ед.

В столбце 3 приведены балансовые данные предприятия, для которого рассчитывается собственный рыночный капитал.

Определение обоснованной рыночной стоимости оцениваемого предприятия или, что то же самое, оценка его собственного капитала производится так, что на тот или иной оценочный мультипликатор, полученный по компании-аналогу, умножается соответствующий показатель из отчета о прибылях и убытках оцениваемого предприятия.

В столбце 4 таблицы по мультипликаторам предприятия - аналога рассчитывают рыночную стоимость оцениваемого предприятия.

Не реформированная балансовая прибыль (до уплаты налога с имущества, который, согласно российскому законодательству, уплачивается из балансовой прибыли) умножается на мультипликатор, соотносивший рыночную цену компании-аналога с ее такой же прибылью: 20 000*2,5 = 50000 ден. ед.

Отчетная балансовая прибыль реформированная (до уплаты процентов и налога с прибыли) умножается на соответствующий для компании-аналога мультипликатор: 15000*3,0 = 45000 ден. ед.

Прибыль до налогообложения, по отчету оцениваемого предприятия, умножается на свой рыночный мультипликатор: 12 000*3,3 = 39 600 ден. ед.

Чистая прибыль оцениваемого предприятия умножается на соответствующий компании-аналогу мультипликатор: 7 920 *5,0 = 39 600 ден. ед.

Коэффициент КА/П (п. 11) характеризует отношение цены компании-аналога или рыночной цены ее одной обыкновенной акции в текущем периоде к объявленной и прошедшей аудит к чистой прибыли этой компании в прошлом, завершенном отчетном периоде.

В ряде стран (например, в США, Великобритании) краткие подвергающиеся аудиту финансовые отчеты компаний публикуются раз в квартал. В них этот коэффициент гораздо более оперативно реагирует на изменения текущих прибылей открытых фирм.

В России финансовые отчеты компаний публикуются раз в год. В мае-июне каждого последующего года фондовый рынок получает возможность отреагировать на подтвержденные финансовые результаты открытых компаний за предыдущий год. Дело в том, что финансовые отчёты акционерных обществ составляются за предшествующий год в январе последующего года. После того как в феврале-марте эти отчёты пройдут аудит и в апреле-мае будут представлены на утверждающие собрания акционеров и только после этого в мае-июне будут опубликованы. Поэтому коэффициент КАП в принципе показателен лишь в том случае, если он оказывается стабилизированным в течение нескольких периодов, т. е. надежно отражающим текущее мнение фондового рынка о компании с прошлыми прибылями.

Таблица 3.2

|

Баланс фирмы - аналога |

Стоимость собственного

капитала предприятия-аналога А = 33 000 |

Баланс оцениваемого

предприятия |

Оценка капитала

рассматриваемого предприятия |

|

1 |

2 |

3 |

4 |

|

1.Объем реализации продукции,

Ц |

50 000 в усл. ден. ед. |

70000 |

|

|

2. Затраты, 3 |

30 000 |

40000 |

|

|

3. Операционная прибыль, По |

20 000 |

30000 |

|

|

4.Амортизационные

отчисления |

6 800 |

10000 |

|

|

5.Балансовая прибыль не

реформирования, Пнр |

13 200 КА/П = 33 000/13 200 = 2,5 |

20000 |

2,5*20 000 -=50 000 |

|

6. Налог с имущества,

Ним |

2 200 |

5000 |

|

|

7.Балансовая прибыль

реформированная, Пр |

11000 КА/П = 33 000/11 000 = 3,0 |

15000 |

3,0*15 000 = 45 000. |

|

8. Проценты по ссудам |

1000 |

3000 |

|

|

9.Прибыль до налогообложения, Пдн |

10 000 КА/П = 33 000/10 000 = 3,3 |

12000 |

3,3*12 000 = 39 600 |

|

10. Налог с прибыли, Нпр |

3 400 |

4080 |

|

|

11. Чистая прибыль,

П |

6 600 КА/П = 33 000/6 600 = 5,0 |

7 920 |

5,0*7 920 = 39

600 |

|

12. Денежный

поток п.11+п.4, Д |

13 400 КА/Д = 33 000/13 400 = 2,46 |

17 920 |

2,46*17 920 = 44 083 |

|

13. Денежный поток до налогов

п.5 + п.4 |

20 000 КА/Д = 33 000/20 000 =1,65 |

30 000 |

1,65*30 000 = 49 500. |

Удовлетворительным математико-статистическим критерием может служить показатель среднеарифметической вариации фактических значений рассматриваемого коэффициента от его средней величины, не превышающий 0,30. По крайней мере, так считают многие успешные менеджеры.

Если в результате осуществления первого шага алгоритма не удается подобрать одного аналога оцениваемой компании, то, в целях повышения точности итоговой оценки, рекомендуется работать с показателями КА/П нескольких компаний-аналогов, которые по критерию отраслевой принадлежности были предварительно внесены в список кандидатов на использование в качестве открытых компаний-аналогов.

Использование нескольких компаний-аналогов потребует расчета среднего для них коэффициента «Цена/Прибыль» и применения именно его на последнем шаге алгоритма рассматриваемых методов. При этом, конечно, работа по нахождению финансовых отчетов компаний-аналогов осложняется, потому что вместо одного отчета надо отыскивать отчеты всех отобранных компаний-аналогов.

Здесь может помочь то обстоятельство, что зачастую по открытым компаниям более широко публикуются сокращенные справочные данные, состоящие не из их финансовых отчетов, а из рассчитанных по ним ключевых финансовых коэффициентов. К числу таких коэффициентов относятся не только те, что считаются по бухгалтерскому балансу компаний, но и коэффициенты, соотносящие рыночную цену их акций с приходящимися на одну их акцию показателями финансовых результатов компании.

И если даже не удастся найти сведения непосредственно о коэффициентах «Цена/Прибыль» указанных компаний, то можно будет предварительно оценить эти присущие им коэффициенты, перемножив более часто встречающиеся в специализированных публикациях коэффициенты «Цена компании-аналога/Выручка» и «Выручка /Прибыль», так что по каждой включенной в выборку компаний-аналогов фирме будет выполняться соотношение:

«Цена компании-аналога/Прибыль» = «Цена компании-аналога/Выручка»* «Выручка/Прибыль»,

под прибылью, как и ранее, подразумевается чистая прибыль.

Обращает на себя внимание тот факт, что применение разных мультипликаторов дает разные оценки обоснованной рыночной стоимости анализируемого предприятия. Это вполне нормальное явление.

В самом деле, крайне редко подобранная компания-аналог будет действительно строгим (абсолютным) аналогом оцениваемого предприятия по перечисленным выше критериям аналогичности. Поэтому и отличаются друг от друга результаты оценки с использованием разных рассматриваемых мультипликаторов.

Превышение оценки предприятия, полученной по мультипликатору «Цена предприятия-аналога/Балансовая прибыль не реформированная (без вычета налога с имущества)», над оценкой по мультипликатору «Цена предприятия - аналога /Балансовая прибыль реформированная» объясняется тем, что у оцениваемого предприятия по сравнению с компанией-аналогом больше имущества, которое относится к категории нефункционирующих активов. Эти активы на оцениваемом предприятии не используются и, следовательно, не обеспечивают дополнительной прибыли. Этим и объясняется что, если судят о стоимости предприятия по балансовой прибыли, из которой еще не вычтен налог с имущества, то оценка рыночной стоимости такого предприятия оказывается выше (50 000) той, какой она будет, если исходить от балансовой прибыли за вычетом налога с имущества (45 000). Иначе говоря, данный мультипликатор, полученный по компании-аналогу, где съем балансовой не реформированной прибыли с имущества больше (и отношение рыночной стоимости компании к этой прибыли больше), для оцениваемого предприятия просто слишком велик по своему значению.

Зато гораздо более низкой по сравнению с оценкой по мультипликатору «Цена предприятия - аналога /Прибыль до уплаты процентов по кредитам и налога с прибыли» оказывается оценка стоимости предприятия на базе мультипликатора «Цена предприятия - аналога /Прибыль до налогообложения» (39 600 против 45 000). Здесь причина в том, что компания-аналог имеет, по-видимому, гораздо большую, чем оцениваемое предприятие, долгосрочную задолженность по кредитам и вынуждена платить более значительные суммы процентов (либо взятые ею ранее кредиты являются более дорогими, чем у оцениваемого предприятия).

Совпадение же оценок, полученных по мультипликаторам «Цена предприятия-аналога /Прибыль до налогообложения» и «Цена предприятия-аналога / Чистая прибыль», очевидно, вызвано тем обстоятельством, что и оцениваемая фирма, и компания-аналог имеют одинаковый режим налогообложения (например, или обе не имеют никаких налоговых льгот, или имеют одинаковые налоговые льготы).

Характерно и то, что использование соотношений типа «Цена предприятия аналога/Денежный поток» дает более высокие оценки рыночной стоимости рассматриваемого предприятия. Это естественно, если вспомнить, что отчисления на износ не подразумевают ухода соответствующих средств с предприятия. Указанные отчисления просто перемещаются в отдельный целевой фонд того же предприятия, оставаясь в его распоряжении.

С учетом степени расхождения полученных оценок и после более детального анализа обусловивших их причин в принципе можно было бы провести дополнительную корректировку этих оценок с целью их сближения. Можно также рассчитать единую средневзвешенную оценку, где взвешивание суммируемых разных оценок будет происходить на составляющие в сумме единицу коэффициенты степени доверия оценщика к различным используемым рыночным мультипликаторам.

Пример

Сколько стоит предприятие U, если его прибыль реформированная Пр за вычетом налога на имущество и других обязательных платежей и сборов, взимаемых с прибыли, равна 20 млн. руб., а балансовая стоимость материальных и нематериальных активов основных фондов Uб составила за предыдущий год 110 млн. руб. Предприятие имеет непогашенные долги на сумму Uд = 15 млн. руб. и за предыдущий год из не реформированной прибыли выплатила проценты по кредитам на сумму 3к = 5 млн. руб. Ставка налога на прибыль равна Нпр = 34%.

Из опубликованного финансового отчета аналогичного предприятия, являющегося открытым акционерным обществом с ликвидными акциями и специализирующегося на выпуске близкого продукта, удовлетворяющего таких же потребителей, следует, что за несколько предшествующих лет мультипликатор КА/П - отношение котируемой на фондовой бирже стоимости одной акции предприятия - аналога к его приходящейся на одну акцию годовой после налогообложения прибыли равен 5,1. Мультипликатор КА/U - отношение котируемой на фондовой бирже стоимости одной акции предприятия-аналога к его приходящейся на одну акцию стоимости основных фондов за ряд прошедших лет равен 2,2.

Так как на практике очень трудно проверить, по всем ли наиболее дорогостоящим видам сходных активов компания-аналог применяет те же методы амортизации, что и оцениваемое предприятие, то специалист по оценке предприятия доверяет статистике и сопоставимости сравниваемых фирм по мультипликатору КА/П на 85% (субъективная оценка), а по мультипликатору КА/U на 15%. В сумме данному методу оценки он доверяет на 100%.

Порядок оценки предприятия:

1.Чистая прибыль П после налогообложения равна:

П = Пр - 3к - (Пр - 3к) * Нпр = 20 - 5 - (20 -5) * 0,34 = 9, 9 (млн. руб.).

2. Ожидаемая чистая балансовая стоимость основных фондов предприятия U1 равна планируемой балансовой стоимости за вычетом ожидаемой (непогашенной) задолженности U3 ,

т. е. U1 = U6 - U д = 110 – 15 = 95 млн. руб.

3. Стоимость предприятия с учетом двух факторов равна: U = П * КАП * 0,85 + U1 * КА/U * 0,15 = 9,9 * 5,1 * 0,85+ 95,0 * 2,2 * 0, 15 = 74, 267 млн. руб.

Возможность использования метода рынка капитала в решающей мере зависит от доступности информации с фондового рынка о рассматривавшихся выше мультипликаторах по фирмам, которые могут быть признаны аналогами оцениваемого предприятия. В нашей стране эта информация только начинает регулярно публиковаться. Так, в еженедельных журналах «Коммерсантъ» и «Эксперт» в рубрике «Фондовые рынки» по предприятиям, чьи акции в достаточной мере ликвидные (таких предприятий пока не более трех десятков), приводятся текущие коэффициенты КАП (их часто именуют в международном обозначении как Р/Е ratio, т. е. коэффициент price/ earnings, где под earnings понимается чистая прибыль). Журнал «Эксперт» начал публиковать сводные аналитические обзоры финансового состояния отдельных (прошедших аудит, проведенный солидными отечественными и зарубежными аудиторскими фирмами) предприятий, которые считаются достаточно показательными для соответствующих отраслей. В этих обзорах имеются сведения по рыночной капитализации, балансовой прибыли, числу акций и прочему, что дает возможность оценивать и другие рассматривавшиеся выше мультипликаторы.

Согласно вступившему в силу с. 1.01. 1996 Закону РФ об акционерных обществах, все открытые акционерные общества, не подпадающие под действие приватизационного законодательства, обязаны помещать свои проаудированные годовые балансы в общедоступных средствах массовой информации.

Приведенный выше метод оценки и переоценки основных фондов предприятия важен с двух точек зрения.

Во-первых, становится ясным, что рыночный подход к оценке бизнеса по-настоящему надежен тогда, когда в нем опираются на стабилизированные (иногда говорят – нормализованные) отношения цен открытых компаний к их прибылям либо прочим текущим финансовым показателям. С другой стороны, если не заниматься рыночной оценкой и переоценкой основных фондов предприятий и ждать стабилизации работы каждого из них и отрасли в целом, то мы никогда не достигнем требуемых результатов в рыночной экономике. Дело в том, что процедуру оценки и переоценки основных фондов следует рассматривать как элемент управления технологическим потенциалом основных фондов. Трудно себе представить спортивную индустрию без соревновательных мероприятий. При социалистической экономике было социалистическое соревнование предприятий и отраслей промышленности. В рыночной экономике эти функции выполняют фондовые и имущественные рынки. Мы не хотим в них участвовать, и не организуем их работу ни в масштабе региона, ни в масштабе отрасли. Мы стремимся к инвестициям в промышленности извне и в то же время исключаем один из ключевых факторов инвестиционных технологий в рыночной экономике - рынок имущества, основанный на оценке и переоценке основных фондов. Откуда инвесторы узнают, что нам нужны инвестиции, и могут объективно, рыночными методами оценить нашу надежность?

Во-вторых, величина, обратная коэффициенту КА/П - коэффициент капитализации основных фондов предприятия, может применяться как некоторая аппроксимация нормы дохода (ставки дисконта) по бизнесу, на котором специализируется данная открытая компания, только в том случае, если этот коэффициент в компании действительно стабилизировался.

Метод сделок является частным случаем метода капитала и подразумевает расчет и использование мультипликаторов, которые рассчитаны по ценам сходных фирм, по которым были проданы контрольные пакеты акций. То есть, берется цена акции компании-аналога, при купле-продаже, что давало возможность покупателю ввести в состав совета директоров представителей этих предприятий. Этот метод нацелен на определение стоимости оцениваемой компании в расчете на приобретение крупных ее долей. Иначе говоря, метод дает оценку рассматриваемого предприятия глазами его нового хозяина с учетом «премии за контроль», которая содержится в цене акции, если она приобретается в составе крупной доли предприятия.

Практические возможности для использования этого метода предоставляются гораздо реже в силу относительно малой частоты сделок с контрольными пакетами и предполагают оценку стоимости предприятия с точки зрения владельца контрольного пакета.

При оценке неконтрольного пакета (участия меньшинства) необходимо уменьшить первоначальную оценку на так называемую «скидку за неконтрольный характер пакета». Она, как и «премия за контроль», также может достигать 35–40%.

Метод сделок сводится к тому же алгоритму, что и в методе рынка капитала, с тем различием, что применяемые мультипликаторы, как упомянуто выше, вычисляются на основе цен по отслеживаемым на фондовом рынке сделкам с контрольными или просто крупными пакетами акций.

Метод отраслевой специфики является модификацией метода рынка капитала, в которой ценовым мультипликатором выступают соотношения: «Цена предприятия-аналога/Валовой доход» или «Цена предприятия-аналога /Выручка» и «Цена предприятия-аналога /Объем реализации продукции».

Соответственно на шагах 3 и 4 алгоритма метода рынка капитала используется этот мультипликатор и в качестве базы валовой доход оцениваемой компании, на которую для получения определяемой стоимости данной компании умножается указанный мультипликатор.

Название этого метода означает, что его применимость ограничена специфическими отраслями, в которых действительно наблюдается достаточно надежная корреляция между рыночной стоимостью компаний с ликвидными акциями и объемом реализации ими продукции.

Такой отраслью, в первую очередь, являются лесопромышленный комплекс, у которого явно выражена стандартизованная продукция и динамика прибылей определяется не обновлением продукта, а в поддержании и расширении доли на рынке, количеством продаж продукции.

3.4. Сравнительный метод определения стоимости предприятия

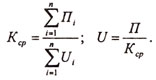

Данный метод оценки и переоценки основных фондов предприятия основан на прямой капитализации дохода предприятий-аналогов. Прямая капитализация определяется как приведение ожидаемого среднего чистого дохода от эксплуатации соответствующих этим предприятиям основных фондов путем деления его на средний коэффициент капитализации. При этом общий коэффициент капитализации отражает среднее соотношение между чистым доходом и продажной ценой для сопоставимых объектов, проданных на рынке. Расчётные зависимости будут иметь вид

Формула (3.4)

Для иллюстрации данного способа оценки основных фондов рассмотрим следующий пример. Необходимо определить стоимость основных фондов цеха, годовая чистая прибыль которого ожидается на уровне П = 65 000 ден. ед.

Эксперт-оценщик обнаружил следующие достоверные данные.

|

Сопоставимые цехи |

Чистая прибыль цеха П |

Продажные цены цеха С |

Коэффициент капитализации К |

|

№1 |

72000 |

600 000 |

0,120 |

|

№2 |

82500 |

750 000 |

0,110 |

|

№3 |

47250 |

450 000 |

0,105 |

Чистая прибыль – это операционная прибыль предприятия за вычетом амортизации, процентов по долгосрочным кредитам и налога на прибыль.

Средний коэффициент капитализации данного бизнеса Кср – 0,112, или 11,2%. Тогда стоимость основных фондов приобретаемого цеха не должна превышать:

Up = 65000/0,112 = 580 217 ден. ед.

Точность данного способа также зависит от качества и достоверности рыночной информации.

Таким образом, оценка методом сравнения промышленного предприятия используется, главным образом, в случаях, когда требуется определить рыночную стоимость инвестиционного проекта, продажную цену предприятия-банкрота, обоснованную продажную цену приватизированных предприятий и т. д.

Рассмотренные выше методы оценки и переоценки основных фондов промышленных предприятий с разных сторон и в разной степени достигают достоверности полученных результатов и поэтому должны использоваться в различных комбинациях, обеспечивающих требуемую надежность расчетов и прогнозов. Однако для управления технологическим потенциалом промышленного производства наиболее информативным является имущественный (затратный) метод оценки основных фондов.

3.5. Имущественный (затратный) метод определения стоимости предприятия

Рассчитать рыночную стоимость предприятия можно путем суммирования рыночной стоимости каждого из его элементов основных фондов. Этот метод очень громоздкий, но весьма продуктивный. Он очень близок по процедуре традиционного метода переоценки основных фондов предприятий, но по содержанию значительно полезнее и продуктивнее. При существующих ежегодных переоценках основных фондов, проводимых на предприятиях под патронажем бухгалтерии, реализуется задача, в первую очередь, найти все оборудование, списать ненужное и подтвердить балансовую стоимость каждой единицы. Балансовая стоимость основных фондов не отражает состояние их технологического потенциала. То есть она не отвечает на вопрос, какова экономическая полезность каждого станка и технологического оборудования в целом? Дело в том, что рыночная стоимость основных фондов (материальных и нематериальных активов) промышленного предприятия зависит от того, насколько они порознь и вместе могут капитализировать и получить прибыль от оборотного капитала.

Ещё один очень важный аспект, подтверждающий полезность и необходимость знания рыночной стоимости каждого элемента основных фондов. В повседневной жизни предприятия возникают вопросы замены одних станков на другие, комплектование технологических линий из имеющегося оборудования, реновация оборудования, продажа неиспользуемых станков, формирование новых предприятий при реструктуризации фирмы и т.д. Без знания рыночной стоимости станков и технологических линий, без управления стоимостью основных фондов не выполнить вышеперечисленные операции.

В странах с развитой рыночной экономикой любое многопродуктовое или однопродуктовое предприятие знает свой коэффициент капитализации основных фондов, который равен отношению «операционной прибыли/стоимости основных фондов», или коэффициент прямой капитализации - «реализованная продукция/стоимость основных фондов».

Если какой-либо технологический участок или промежуточная бизнес-линия имеют коэффициент капитализации более низкий, чем предприятие в целом, то такое оборудование приносит предприятию убытки. Или при приобретении нового оборудования расчеты показывают, что стоимость его занижает локальный коэффициент капитализации, то есть оно стоит больше, чем может принести экономическую полезность предприятию, то его не следует приобретать. Аналогичный подход должен быть при принятии решения о реновации оборудования. Стоимость оборудования после реновации не должна превышать частного от деления его экономической полезности на соответствующий коэффициент капитализации.

Если завод имеет коэффициент капитализации основных фондов, рассчитанный по конечной продукции Kv = V/U (м3/руб.), по прибыли КП = П/U ( руб./руб.) или по объему реализации продукции Кц = Ц/U (руб./руб.), где U рыночная стоимость основных фондов завода, то коэффициент капитализации К любой бизнес-линии завода, любого станка, рассчитанный по одному из показателей (при U рыночной стоимости соответствующего оборудования), не должен быть ниже общезаводского коэффициента капитализации. Если коэффициент капитализации отдельного оборудования после его реновации оказался выше коэффициента капитализации завода, то избыточная стоимость оборудования относится на нематериальные активы завода. Подробнее об оценке нематериальных активов изложено ниже.

Затратный метод позволяет прямым образом оценить технологический потенциал основных фондов. Как было показано выше, коэффициент капитализации основных фондов промышленного производства имеет определённую котировку на рынке технологического оборудования, поэтому методология этого метода заключается в том, что предприятие на основе инвестиций в технологическое оборудование и систематической их рыночной переоценки поддерживает рыночный коэффициент капитализации. Оценка бизнеса промышленного производства на основе имущественного (затратного) метода позволяет прогнозировать бюджетные платежи и формировать обоснованную инвестиционную программу развития технологического потенциала промышленного предприятия, отрасли и региона в целом. Причем, в отличие от предыдущих методов он позволяет сделать рыночную переоценку каждой единицы оборудования в отдельности и путем принципа накопления активов определить рыночную стоимость основных фондов в целом. Этот принцип очень важен при необходимости принятия решения о выводе из эксплуатации части избыточных основных фондов. Видимо предприятия не делают этих операций вследствие отсутствия у них объективной рыночной информации о стоимости тех или других единиц основных фондов. Чем чаще предприятие оценивает и переоценивает основные фонды, тем динамичнее развивается его технологический потенциал.

Оценка и переоценка основных фондов промышленных предприятий

Оценка и переоценка рыночной стоимости материальных активов предприятия проводиться с учетом:

– физического износа;

– экономического износа;

– технологического износа;

– функционального износа.

Указанные виды износа учитываются при определении рыночной стоимости в первую очередь материальных активов (производственных технологических фондов) длительного пользования.

При переоценке всех активов предприятия с их балансовой стоимости (остаточной или персональной - в зависимости от того, подлежат ли они амортизации) на рыночную стоимость следует учитывать все указанные выше виды возможного износа этих активов.

Эта оценка, переоценка или учет может осуществляться двояко:

А - если на рынке на момент переоценки можно найти аналогичный актив с точно такими же охарактеризованными выше видами износа, какой накоплен у переоцениваемого имущества, то задача переоценки сводится к замене балансовой стоимости актива на наблюдаемую текущую рыночную стоимость аналогичного актива (называемую, как уже было замечено, стоимостью замещения переоцениваемого имущества);

Б – если этого сделать невозможно, то следует по отдельности учесть все виды накопленного износа переоцениваемого актива, делая специальные скидки с его фактической стоимости приобретения или создания собственными силами (с первоначальной балансовой стоимости актива), которые соответствовали бы степени физического, экономического, технологического и функционального износа рассматриваемого актива.

Причем следует иметь в виду, что в методе накопления активов требуется переоценка активов оцениваемого предприятия согласно их перечню, который гораздо более подробен, чем имеющаяся в балансе предприятия структура его активов - независимо от того, как они отражены в балансе и отражены ли они вообще (последнее касается в особенности нематериальных активов).

Для оценки рыночной стоимости активов предприятия необходимо составить оценочную ведомость его имущества. Согласно этой ведомости сумма рыночной стоимости каждого актива оцениваемого предприятия должна сбалансироваться с комплексной рыночной оценкой основных фондов предприятия. Объекты недвижимости предприятия (участок земли, помещения) также следует представить и как возможные для переоценки объекты в целом, и как их части (нарезанные из общего участка земли доли, отдельные этажи и подъезды здания и т. п.).

Система уравнений для оценки и переоценки материальных активов основных фондов имеет вид:

Формула 3.5

![]()

где Uj - рыночная стоимость единицы оборудования или технологической линии, а

Формула 3.6

Знак ≤ свидетельствует о том, что основные фонды предприятия могут быть в целом больше материальных активов на величину нематериальных активов или равны им.

Алгоритм использования данного метода оценки материальных активов основных фондов.

Предприятие имеет j = 100 единиц технологического оборудования на сумму по рыночной оценке Uо = 1 млрд. руб. Далее предприятие составляет ведомость этого оборудования и производит его переоценку согласно методик А или Б, пользуясь следующими категориями переоценок.

Физический износ оборудования, оснастки, недвижимости определяется степенью исчерпания «паспортного» фонда рабочего времени (срока службы), на который было рассчитано соответствующее оборудование.

Экономический износ технологического оборудования измеряется обесцениванием аналогичного ему (по своим качественным характеристикам и прочим видам износа) имущества, которое произошло со времени приобретения и постановки его на баланс предприятия вследствие изменения на рынке подобного инвестиционного товара соотношения между спросом и предложением и в случае, когда предложение увеличилось по сравнению со спросом.

Технологический износ означает обесценивание оборудования, а также научно-технических нематериальных активов типа ноу-хау, патентов вследствие того, что на рынке появились аналоги рассматриваемого актива, которые удовлетворяют ту же потребность, но имеют лучшее соотношение между ценой и качеством этого актива (price-quality ratio, Pries - Listing Relation). В том смысле, что единица качества у аналога стоит меньше, чем у рассматриваемого оборудования, ноу-хау и пр. («удельная», на единицу качества, цена аналога меньше). При этом качество здесь может измеряться по ведущему параметру качества, который наиболее значим для потребителей, или по некоторому «синтетическому» показателю качества, объединяющему в себе различные параметры качества оборудования. Например, производительность технологического оборудования, точность обработки, стандартность операций, эргономичность, экологичность и т. п. с взвешиванием их на значимость соответствующих параметров.

Функциональный износ отражает обесценивание актива длительного пользования в том случае, если он оказался конструктивно или функционально недоработанным - при том же уровне параметров, определяющих его качество в процессе использования по сравнению с аналогичными активами, позднее появившимися на рынке. Подобная недоработка скажется на надежности и ремонтопригодности оборудования, на простоте его использования. Наблюдается функциональный износ в основном тогда, когда оборудование приобреталось в свое время предприятием из первых партий вновь осваивавшихся изделий. То же касается и ноу-хау (в том числе созданного собственными силами), если оно не усовершенствовалось в связи с приобретаемым опытом.

При переоценке всех активов предприятия с их балансовой стоимости на рыночную стоимость следует учитывать все указанные выше виды возможного износа этих активов.

Условием правильной переоценки материальных активов основных фондов предприятий является равенство или неравенство результирующей суммы полной стоимости основных фондов. Однако, как будет показано ниже, при оценке нематериальных активов может оказаться, что они приводят к отрицательному значению общей суммы основных фондов. Из этого следует, что необходимо повторить переоценку материальных активов с учетом нематериальных активов. Причём следует иметь в виду, что цена актива, полученная на основе сравнения с аналогом (по методике А), является достоверной и ее не следует изменять. Корректировке подлежат материальные активы, цена на которые получена на основе экспертных оценок по методике Б.

При оценке основных фондов с точки зрения информационных технологий различают четыре стандарта оценки бизнеса предприятий

1. Стандарт обоснованной рыночной стоимости предполагает, что оценка предприятия (инвестиционного проекта) производится на основе информации, которая равно доступна для любого потенциального покупателя и продавца бизнеса, для любого инвестора. Деловые возможности любого потенциального инвестора также считаются равными и неограниченными.

2. Стандарт обоснованной стоимости предполагает оценку бизнеса на основе равнодоступной для конкретных покупателей и продавца бизнеса указанной информации. Их деловые возможности также предполагаются одинаковыми.

3. Стандарт инвестиционной стоимости предполагает оценку бизнеса (инвестиционного проекта) только на основе информированности и деловых возможностей конкретного инвестора. Согласно этому стандарту оценка одного и того же проекта будет разной для разных потенциальных инвесторов.

4. Стандарт внутренней (фундаментальной) стоимости предполагает оценку бизнеса (проекта) сторонним независимым оценщиком на основе его собственных информированности и представлений о деловых возможностях инвестора, что не исключает предоставление оценщику по его требованию необходимой для оценки информации, которую он будет корректировать.

Обычно считается, что наиболее объективная оценка бизнеса (проекта) как такового (вне зависимости от того, кто будет вести бизнес или реализовывать проект) соответствует стандарту обоснованной рыночной стоимости. В то же время наиболее практичным считается стандарт инвестиционной стоимости, в котором учитывается конкретный инвестор.

Влияние стандартов оценки бизнеса в наибольшей мере сказывается при прогнозировании денежных потоков (прибылей и убытков) по проекту. В части определения ставки дисконта влияние этих стандартов связано с тем, в какой мере для разных субъектов оценки проекта доступна коммерческая и финансовая информация об уровне и изменениях дохода с инвестиций в рассматриваемой отрасли. Если при оценке используется только общедоступная информация такого рода, то оценка скорее соответствует стандарту обоснованной рыночной стоимости. При использовании закрытой информации оценка бизнеса скорее соответствует стандарту инвестиционной стоимости. Инвестиционная стоимость предприятия с точки зрения внешнего инвестора-покупателя называется внешней стоимостью предприятия, а инвестиционная стоимость предприятия с точки зрения его действующих менеджеров называется стоимостью предприятия «как есть».

Стандарт внутренней (фундаментальной) стоимости предприятия требует, чтобы оценка бизнеса производилась не просто на основе информации независимого аналитика, который должен учесть в этой оценке все влияющие на оценку факторы, но также с учетом того, что указанный аналитик не оказывается вынужденным запрашивать информацию от одной из заинтересованных в оценке сторон (продавца или покупателя предприятия), тем самым подвергая себя зависимости от нее. Независимый аналитик (оценщик), чтобы выполнить стандарт внутренней (фундаментальной) стоимости, должен иметь собственный опыт работы в отрасли рассматриваемого предприятия и собственную независимую информацию о ней.

В процессе практической работы с информацией об экономических параметрах предприятий-аналогов используется ряд терминов, которым необходимо дать определения.

Основные термины и определения

Технологическое оборудование предприятий является частью основных фондов, и доля его стоимости в общей стоимости капитала предприятия весьма существенна. Согласно Европейскому стандарту основой оценки и переоценки стоимости технологического оборудования является так называемая «стоимость действующего оборудования», определяемая как минимальная величина чистой текущей цены замещения и стоимости покрытия.

Чистая текущая цена замещения оборудования получается из валовой текущей цены замещения путем вычитания из нее всех видов износа. В этом случае она будет отражать остаточную стоимость оборудования. Чистой текущей ценой замещения может быть принята рыночная стоимость аналогичного оборудования с таким же оставшимся сроком экономической жизни с учетом затрат на его перевозку и установку. В свою очередь, рыночная стоимость оборудования может быть определена как цена, по которой оно может быть продано в день оценки, при этом предполагается, что именно это оборудование востребовано на рынке.

Валовая текущая цена замещения оборудования определяется как общая стоимость, включающая затраты на его восстановление, стоимость покупки, перевозки и установки.

Стоимость покрытия определяется как остаточная стоимость основных фондов плюс сумма, которую можно получить в последующей их эксплуатации.

Принципы оценки основных фондов в зависимости от объекта оценки могут быть объединены в группы. Эти группы нельзя рассматривать изолированно друг от друга. Оценивая объект, необходимо стремиться учитывать все основные принципы оценки, чтобы получить более достоверную и точную оценку стоимости основных фондов.

Принципы пользователя основаны на представлениях пользователя относительно полезности технологического оборудования, его замещения и ожидания будущих доходов.

Принцип полезности состоит в том, что материальные и нематериальные активы предприятия обладают стоимостью только в том случае, если они могут быть использованы для реализации определенной функции. Полезность - это способность объекта удовлетворять потребности пользователя.

Принцип замещения гласит: рациональный (типичный) покупатель не заплатит за станок больше минимальной Цены, взимаемой на рынке за другой аналогичный станок такой же полезности. Другими словами, максимальная стоимость оцениваемого технологического оборудования определяется наименьшей стоимостью, по которой может быть приобретено на рынке другое аналогичное оборудование эквивалентной полезности.

Рыночная стоимость основных фондов в рамках принципа замещения формулируется следующим образом: рыночная стоимость основных фондов отражает стоимость, возникшую на основе действий информированных покупателем на рынке сопоставимых технологических машин со сходными физическими и технологическими характеристиками.

Принцип ожидания связан с представлениями пользователя оборудования и гласит: стоимость технологического оборудования, приносящего доход, определяется текущей стоимостью (дисконтированных) будущих доходов, которые это оборудование принесет. Стоимость основных фондов, приносящих доход, определяется величиной дисконтированного денежного потока, ожидаемого от использования оцениваемого объекта, а также суммой, ожидаемой от перепродажи этого объекта. При этом важно, за какой период времени будет получен ожидаемый доход, так как рубль, который имеется у инвестора сегодня, стоит больше, чем рубль, который будет получен завтра.

Принцип предельной продуктивности, или производительности (принцип вклада) означает, что в результате инвестиций в основные фонды промышленного предприятия должен быть получен доход, превышающий величину издержек.

На рынке основных фондов этот принцип интерпретируется следующим образом. Нередко, например, затраты на инновацию технологического оборудования позволяют увеличить его стоимость в значительно больших размерах, чем величина затрат. Размер вклада соответствует разнице между увеличением цены оборудования и затратами на его инновацию.

Увеличение капиталовложений в основные фонды производства обусловливает увеличение темпов роста прибыли лишь до определенного предела, после которого прирост прибыли становится меньше, чем прирост капиталовложений. Этот предел соответствует максимальной стоимости оборудования. Любые дополнительные капиталовложения в него после достижения данного предела не дадут пропорционального увеличения прибыли.

Принцип оптимальных величин (или принцип экономической величины). На рынке оборудования, например, большим спросом пользуется более надежный в эксплуатации и менее энергоемкий тип оборудования. Эксперт-оценщик основных фондов должен всегда помнить о принципе оптимальных величин и использовать его при оценке основных фондов.

Принцип соответствия гласит: материальные и нематериальные активы предприятия, соответствующие существующим в настоящее время рыночным стандартам, имеет более высокую стоимость. Например, в настоящее время на рынке оборудования для производства товаров пользуется большим спросом оборудование малой мощности. Соответствие означает, в какой степени качество, производительность, стиль и уровень надежности технологического оборудования отвечают потребностям и ожиданиям рынка. Однако необходимо помнить, что потребности и ожидания рынка с течением времени изменяются и вследствие этого изменяются и стандарты «соответствия». Эксперт-оценщик должен не только знать стандарты «соответствия» для данного рынка основных фондов, но и следить за тенденциями их развития, чтобы прогнозировать будущую стоимость оцениваемых основных фондов. Спрос на основные фонды – это реальная потребность на них. Предложение – это количество технологических машин, имеющихся на соответствующем секторе рынка и предлагаемых по определенным ценам.

Суть принципа спроса и предложения состоит в выявлении взаимозависимости между потребностью в технологических машинах и ограниченностью предложения. Чем выше спрос и ниже предложение, тем выше стоимость оборудования, и наоборот, чем ниже спрос и выше предложение, тем ниже его стоимость. Если на рынке спрос и предложение уравновешен, то в этот момент рыночная стоимость технологических машин стабилизируется. Все эти особенности рыночных методов оценки и переоценки основных технологических фондов должны учитывать в комплексе.

3.6. Оценка нематериальных активов предприятия

методом «избыточных прибылей»

В рыночной экономике на стоимость бизнеса и предприятий в целом существенную роль оказывают нематериальные активы. В начале 90-х годов при формировании уставных капиталов многих коммерческих банков и предприятий нематериальные активы (интеллектуальная собственность) играла существенную роль. Далее, по мере развития материальных и финансовых активов в различных сферах бизнеса интерес к нематериальным активам несколько снизился. Сегодня началась вторая волна повышения роли в капитале предприятий нематериальных активов. Дело в том, что многие предприятия стали активно использовать в технологических процессах информационные технологии, которые при сравнительно небольших материальных затратах дают значительный экономический эффект. Появился интерес к использованию товарных знаков авторитетных на фондовом рынке фирм, которые позволяют заключать наиболее выгодные контракты и увеличивать рентабельность продаж готовой продукции предприятий. Многие предприятия сертифицировались в международных системах качества, и в результате повысился их имидж на внешнем рынке, возрос выгодный сбыт продукции на экспорт. При реновациях технологического оборудования с использованием технологий предприятий оборонной промышленности получают рыночную стоимость технологического потенциала значительно большей материальным затратам на оборудование. Значительный эффект получают предприятия от подготовки и переподготовки инженерного и производственного персонала.

То есть, нематериальные активы предприятий образуются из совершенно определенных и документально подтверждаемых затрат по подбору и обучению производственного персонала, оплаты за разработку и экспертизу новых технических решений, приобретение лицензий, товарных знаков и т. д. Эти затраты находятся на балансе предприятия и составляют стоимость нематериальных активов. Как правило, производственный эффект материальных активов соответствует их рыночной стоимости. Предприятие – производитель технологического оборудования не продаст станок ниже его рыночной стоимости. Нематериальные активы приобретают рыночную стоимость непосредственно в технологическом процессе. Причем может сложиться ситуация, когда то или иное программное обеспечение к информационным технологиям будет иметь различную цену на различных предприятиях. Сложно предположить, что интеллектуальную собственность можно оценить в отрыве от конкретной технологии или конкретного производства.

В интересах предприятия эффективно использовать экономический механизм оценки и переоценки нематериальных активов основных фондов. Это позволит управлять налогооблагаемой базой налога на прибыль, увеличить амортизационные отчисления на обслуживание нематериальных активов и увеличить оборотные средства. Но самый главный экономический эффект предприятие получит от того, что стоимость его будет значительно выше стоимости аналогичных предприятий с аналогичными материальными активами. В этом случае у предприятия будет больший амортизационный фонд, и оно будет меньше платить налога на прибыль.

Чтобы обосновать значимость для экономики предприятий, отрасли и региона в целом фактора рыночной оценки и переоценки нематериальных активов основных фондов, рассмотрим, на наш взгляд, убедительный пример.

Чтобы заготовить за определенный период времени нужное количество леса, необходимо иметь соответствующее количество средств производства (материальных активов основных фондов). С тем, чтобы удвоить заготовку леса, требуется эти фонды увеличить вдвое. В результате предприятие увеличит вдвое налог на имущество и вдвое налог на прибыль. То есть изменение объема производства непременно влечет за собой изменение материальных активов основных фондов. Возможен второй сценарий развития этого эпизода. При необходимости увеличить заказ рынка в два раза, специалистами предприятия предложено техническое решение, которое позволяет увеличить производительность пилы за счет изменения (например) угла заточки зубьев цепи и ее натяжения. В результате освоения технологических инноваций удалось повысить объём реализованной продукции без существенных затрат на основные фонды. В последнем случае предприятие заплатило практически прежний налог на имущество и в два раза увеличило налог на прибыль, что для рыночной экономики противоестественно. Предприятие должно было произвести переоценку технологических машин согласно их полезности (технологическому потенциалу) и заплатить налог на имущество с новой цены основных фондов. То есть, если на предприятии осваивают технологические инновации и при этом переоценивают основные фонды согласно их полезности, то по динамике их стоимости можно судить о технологических возможностях производить тот или иной объём продукции. С другой стороны, патентование технического решения, затраты на оплату пошлин и поддержание этого патента требуют затрат средств. В этом случае нужны амортизационные средства, которые будут формировать цену замещения нематериальных активов основных фондов. То есть материальные и нематериальные активы основных фондов в одинаковой мере требуют амортизационных средств на их обслуживание.

Поэтому в интересах оценки бизнеса необходимо оценить рыночную стоимость всей совокупности нематериальных активов предприятия, которая в терминологии оценки бизнеса называется «гудвил» (good will). Этот термин следует отличать от гораздо более специфического и узкого понятия «доброе имя», или «репутация» фирмы, соответствующего лишь одному из учитываемых активов предприятия.

Следует уточнить разницу в понятиях «гудвил» и «технологический потенциал основных фондов».

«Гудвил» - нематериальный актив, учитываемый только в случае продажи (покупки) компании; превышение рыночной оценки совокупных активов компании над суммой индивидуальных рыночных цен этих же активов, рассматриваемых порознь; цена, уплачиваемая за репутацию приобретаемой компании, её связи, благоприятное месторасположение; обычно связывается с максимальным потенциалом рентабельности активов; амортизируется за период, не превышающий 40 лет. (Большой экономический словарь / Под, ред. А.Н. Азрилиан.-3-е изд. стереотип. - М.: Институт новой экономики, 1998. - 864 с).

«Технологический потенциал основных фондов» - разница между рыночной стоимостью материальных и нематериальных активов и их балансовой стоимостью. То есть понятие «гудвил» поглощается понятием технологического потенциала основных фондов.

Идея оценки рыночной стоимости совокупности нематериальных активов предприятия (его «гудвил») состоит в следующем. Необходимо определить ту часть регулярно получаемых прибылей предприятия («избыточные прибыли»), которая не может быть объяснена наличием у него оцененных по рыночной стоимости материальных активов. Далее следует оценить капитал, воплощенный в нематериальных активах, который породил поток доходов в виде указанной части прибылей.

При этом предполагается, что другого происхождения прибылей, не объясненных влиянием материальных активов, просто не существует.

Алгоритм оценки нематериальных активов методом «избыточных прибылей» сводится к следующему.

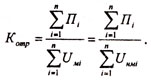

1. На основе статистических данных, публикуемых по отрасли за несколько предшествующих периодов i=l,2,3...n, вычисляют показатель «съема прибылей Пi с материальных активов Uмi». Согласно этому отраслевому коэффициенту капитализации основных фондов Котр определяют стоимость нематериальных активов Uнмi. В результате зависимость примет вид

Формула 3.7

2. Так как предприятия, по которым сосчитан коэффициент Котр, относятся к той же отрасли, что и рассматриваемая фирма, и структура их имущества и продукции сходны с оцениваемой фирмой, то вполне правомочно перенести этот коэффициент на исследуемое предприятие. В результате в расчете на имеющиеся у данного предприятия материальные активы UM (желательно, по предварительно установленной их рыночной стоимости ) можно получить оценку того размера прибылей Пож, которые следовало бы регулярно ожидать на этом предприятии без учета влияния его нематериальных активов:

Пож = Uм *Котр. (3.8)

3. Разница между фактическими регулярно получаемыми прибылями II предприятия (их, как и прибыли предприятий отрасли, можно выражать в постоянных ценах) и уровнем прибыли Пож, которую можно было бы ожидать только в результате использования материальных активов предприятия, называется «избыточной прибылью» Пиз6, которая и приписывается влиянию всей совокупности нематериальных активов оцениваемой фирмы:

Пизб = П - Пож. (3.9)

4. Предполагая, что «избыточные прибыли» при выпуске данной продукции будут иметь место в течение длительного периода времени, можно капитализировать эти прибыли и тем самым получить оценку рыночной стоимости нематериальных активов основных фондов:

Uнм = Пизб/Котр (3.10)

Все используемые в этом методе показатели прибылей являются средними и подсчитанными согласно одному из методов учета товарно-материальных ценностей:

а) метод LIFO (Last-in-first-out) заключается в том, что стоимость покупных ресурсов, взятых из запасов, постоянно пополняемых, но закупаемых в разное время по инфляционно растущим ценам, рассчитывается по наиболее высоким ценам закупки последних поступивших в запасы партий материалов, сырья, полуфабрикатов или комплектующих изделий. В результате себестоимость выпущенной и проданной продукции искусственно (но вполне легально) завышается, а прибыль занижается.

Метод FIFO (First-in-first-out) предполагает, напротив, учет стоимости покупных ресурсов в себестоимости проданной продукции (включаемой в затраты по ней в отчете о прибылях и убытках) по низким ценам самых ранних закупок, что уменьшает в отчете о прибылях и убытках издержки и увеличивает объявляемую прибыль. Возможно применить для расчета метод «скользящей средней», когда в отчете о прибылях и убытках стоимость того или иного покупного товара исчисляется по средней цене, взвешенной на объемы товаров, закупленных в разное время. Выбор одного из этих трех методов учета стоимости покупных ресурсов в себестоимости проданной продукции осуществляется самим предприятием (в порядке составной части своей системы бухгалтерского учета), применительно к конкретному продукту. При обновлении продукции (даже формальном) ситуация выбора возникает вновь. Выбирая метод LIFO (например, для экономии на налогах на прибыль) или метод FIFO (например, для улучшения публикуемых показателей прибыли и увеличения своей финансовой привлекательности в глазах потенциальных инвесторов накануне размещения новых выпусков акций), предприятие, по сути, может серьезно искажать действительную картину своего финансового состояния через показатель объявляемой прибыли;